Bilan 2023 par notre Directeur des Investissements, Olivier Malteste

2023 : année d’exubérances ou parenthèse de “relaxation”?

2023 s’est révélée être une année prospère permettant ainsi de délivrer de bonnes performances pour nos clients. Loin de nous l’idée de nous réjouir ou de nous satisfaire de ces résultats, nous restons concentrés et poursuivons notre travail afin d’améliorer nos performances.

En sciences physiques, le terme de relaxation est utilisé pour désigner le retour à l’équilibre d’un système perturbé. C’est précisément l’état d’esprit dans lequel nous nous trouvons aujourd’hui. L’année 2022 avait été historiquement très négative, tant pour les actions que pour les obligations. En revanche, 2023, sans être marquée par un emballement excessif des marchés, semble représenter un retour à une situation plus normale, ou presque…

Bien que la décorrélation entre les actions et les obligations ne soit pas totalement revenue en 2023, nous pouvons nous réjouir du fait que, contrairement à 2022, la corrélation a cette fois été bénéfique. En effet, tant les actions que les obligations ont enregistré des performances positives, impactant favorablement les portefeuilles de nos clients. De plus, les performances sur l’année 2023 sont cohérentes avec les profils de risque des investisseurs.

Enfin, 2023 aura été une année où, une fois de plus, la gestion indicielle a connu de meilleurs résultats que la gestion active.

Alors que nous évoluons déjà dans les premières semaines de 2024, nous vous proposons de réaliser ensemble un bilan factuel et objectif de l’année écoulée.

Performances des principales classes d'actif

Les actions internationales ont progressé de 22,2% et 18,8% en euros, tandis que les obligations de bonne qualité de la zone euro ont rebondi de 7,6%.

Sur les marchés actions, l’ensemble des zones géographiques des pays développés a connu un fort rebond. Cependant, les marchés émergents, à l’exception notable de l’Amérique Latine, et notamment la Chine, ont déçu. Les performances sectorielles ont été marquées par un retour en force des valeurs de croissance, tirées par les “7 magnifiques “ (Nvidia, Tesla, Apple, Microsoft, Apple, Meta, Amazon), l’Intelligence Artificielle, et par des anticipations de baisse de taux. En contraste, le secteur “value”, regroupant les entreprises décotées, ainsi que les petites et moyennes entreprises sont globalement en retard, avec 37% de performance pour les valeurs de croissance mondiales contre 12% pour les valeurs “Value” mondiales.

Les marchés de taux ont, de nouveau, connu une forte volatilité mais ils terminent cette année en hausse dans la zone euro. Bien qu’ils n’aient pas encore effacé les lourdes pertes de l’année précédente, leurs perspectives nous semblent toujours positives. On note la bonne performance des obligations d’entreprises, et notamment du segment à haut rendement.

Les investisseurs, anticipant une baisse des taux rapide de la part de la banque centrale américaine, ont provoqué une baisse du dollar face à l’euro, d’environ 3% sur l’ensemble de l’année.

Une année en trois séquences, constamment marquée par les banques centrales

Si l’on ne devait retenir qu’un seul événement de 2023, ce serait indubitablement une nouvelle fois l’inflation et son impact sur les politiques des banques centrales, qui ont capté l’attention tout au long de l’année.

En prenant du recul, l’année 2023 se segmente en trois périodes distinctes.

La première, relativement longue, s’est étendue jusqu’à fin juillet. Cette période, poursuivant la tendance de fin 2022, s’est distinguée par une forte hausse des marchés boursiers, stimulé par la surprenante résilience des résultats d’entreprise. Dans un contexte inflationniste, les entreprises sont souvent contraintes de ne pas répercuter intégralement les hausses de coûts sur leurs prix, réduisant ainsi leurs marges. En 2023, cette situation ne s’est pas produite. Par ailleurs, l’engouement pour l’intelligence artificielle a renforcé le sentiment d’entrer dans une ère de gains de productivité accrus, ce qui a été favorable au marché actions. Même le stress subi par les banques régionales américaines et la faillite de la SVBank n’ont pas entamé cet optimisme.

Entre fin juillet et fin octobre, le climat a changé radicalement et de manière assez paradoxale. En effet, ce qui pouvait être perçu positivement, comme l’extrême résilience de l’économie américaine ou la bonne santé du marché de l’emploi, est devenu source d’inquiétude face à un potentiel durcissement des politiques monétaires des banques centrales. Les bonnes nouvelles se sont transformées en mauvaises ! Un chiffre a particulièrement marqué les esprits : 4,9%, le taux de croissance de l’économie américaine au troisième trimestre. Alors que les taux avaient été augmentés pour ralentir l’économie, celle-ci continuait de croître à un rythme particulièrement élevé. Pour le marché, il semblait alors évident que les banques centrales devraient agir de manière significative, avec le risque de provoquer à terme une récession mondiale non maîtrisée.

Mais le 1ᵉʳ novembre, à l’issue de la réunion de politique monétaire de la FED, Jérôme Powell a prononcé un discours très accommodant. Il a en effet expliqué que la politique de taux en vigueur et le niveau des taux observés sur les marchés étaient suffisants pour maîtriser l’inflation et qu’il n’était pas nécessaire d’aller plus loin. Les “dots plots”, graphique présentant de manière anonyme les prévisions d’évolution des taux directeurs des membres de la banque centrale, ont envoyé au marché un signal confirmant que le prochain mouvement de taux serait probablement à la baisse.

Reste à savoir quand et quelle envergure prendra ce changement…

Cela a marqué le début de la période de “rallye”, phase de marché ni garantie, ni automatique, mais toujours espérée par les investisseurs. Cette année, le rebond a été particulièrement précoce et puissant, pour le plus grand plaisir des acteurs investis sur les marchés actions.

Quels impacts sur la performance de vos portefeuilles ?

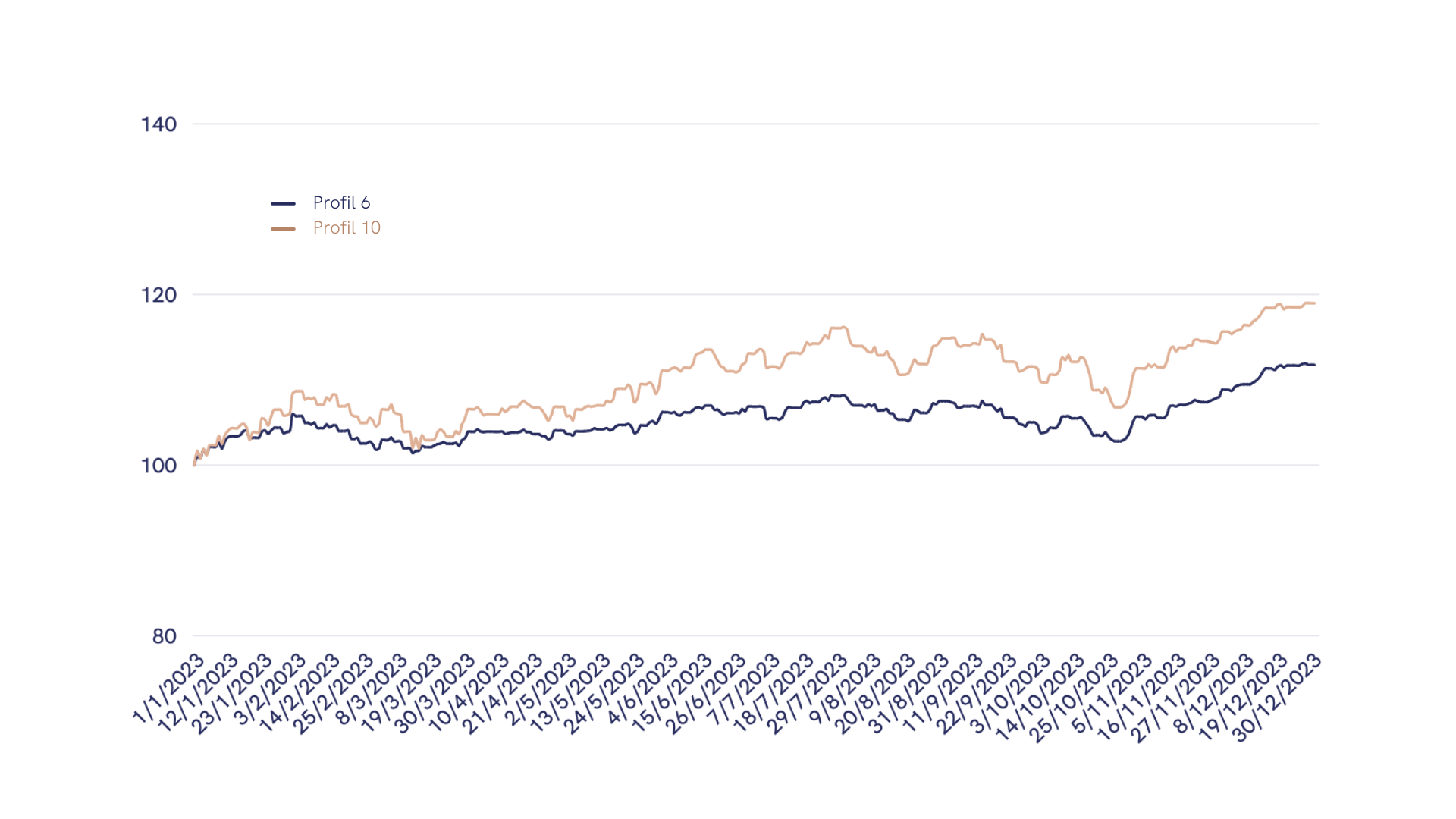

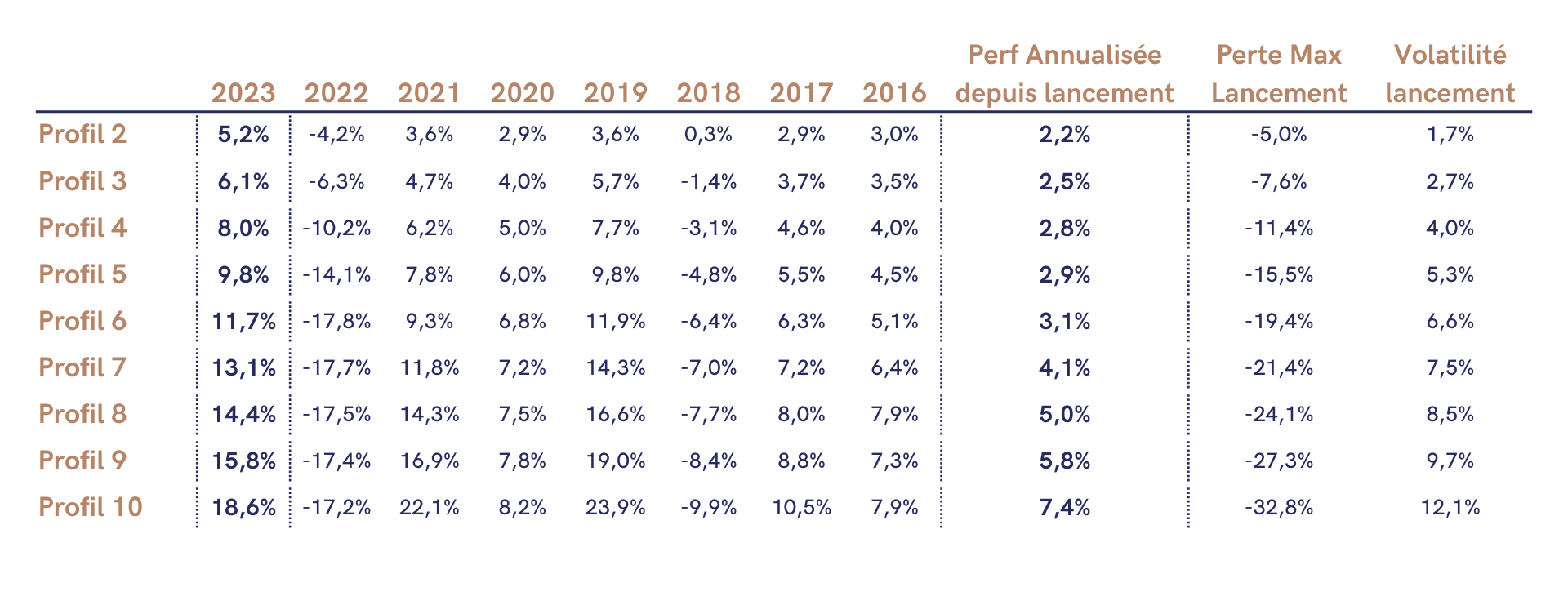

Vos portefeuilles ont largement bénéficié des bonnes performances des marchés financiers. Ainsi, les allocations les plus dynamiques ont profité du rebond significatif des actions, terminant l’année en territoire très positif (+19% pour un profil 10) et rattrapant ainsi la performance de l’année 2022.

Les allocations diversifiées ont également enregistré une performance très honorable (+11,7% pour un profil P6), compensant partiellement la baisse historique de 2022. En effet, si la partie actions a pleinement joué son rôle en 2023, conformément à l’exposition prévue dans le mandat de gestion qui nous a été confié, la partie obligataire n’a, quant à elle, pas totalement effacé les pertes de 2022. Bien que cela puisse être frustrant, cela reste normal.

Performances en 2023

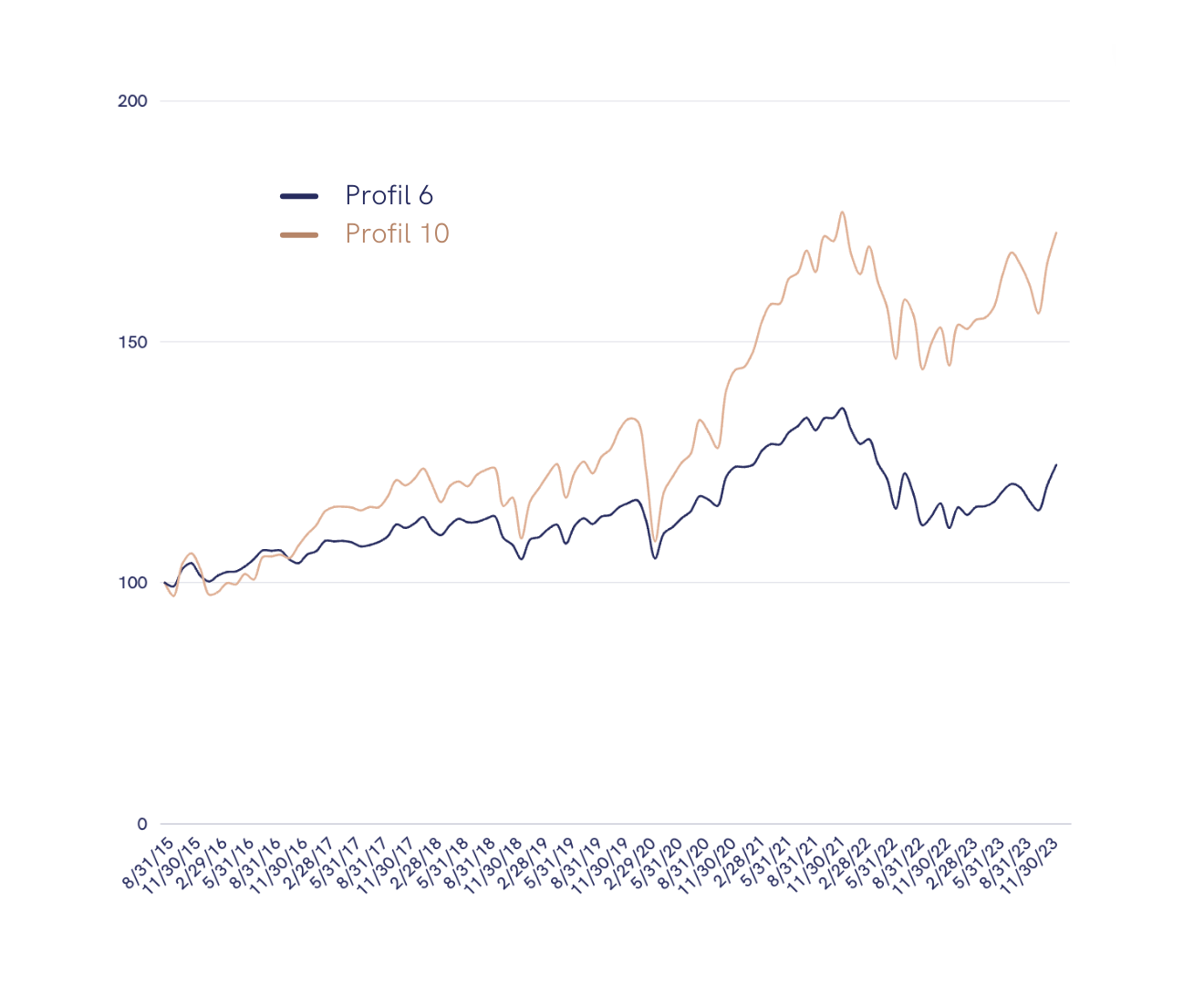

Performances depuis lancement des AV

En effet, dans un investissement obligataire, deux éléments contribuent à la performance.

Le premier est lié au niveau des taux d’intérêt sur les marchés : plus ces taux sont élevés, meilleure est, toutes choses égales par ailleurs, la performance. Par rapport à 2021, le niveau des taux en 2023 est resté supérieur, ce qui a contribué à une meilleure performance.

Le deuxième élément est lié à la valeur des obligations elles-mêmes, qui évolue à l’inverse des taux. Ainsi, lorsque les taux augmentent, la valeur des obligations diminue et inversement. En 2023, les taux en zone euro ont légèrement diminué, apportant une performance positive. Cependant, cette baisse de taux n’est pas comparable à la hausse subie en 2022, expliquant pourquoi la performance n’a pas été entièrement récupérée.

Il est également à noter que pour l’année 2023, les performances annualisées, les volatilités et les pertes maximales des portefeuilles augmentent avec le niveau de risque du profil. Les profils de risque restent cohérents avec l’échelle de risque dans le temps et l’année 2022 fait bien figure d’exception.

Tableau de performances

Gardez en tête que les performances passées ne préjugent pas des performances futures.

Les actes de gestion de Yomoni sur l'année

Mais concrètement, qu’a apporté la gestion de Yomoni en 2023 ?

Nos actes de gestion peuvent être regroupés en trois catégories :

Le premier concerne la sélection des ETF. Cette étape, bien que paraissant simple et souvent oubliée par nos clients, est cruciale. Par exemple, pour investir dans des actions américaines, quel ETF choisir parmi les plus de 100 disponibles en Europe, dont plusieurs répliquent le même indice ? Notre rôle consiste à analyser non seulement les frais de chacun de ces ETF, mais également la qualité de leur réplication ou leur liquidité.

Le second type d’acte de gestion est la réplication. Nos allocations de référence s’appuient sur des indices mondiaux. En dehors de nos paris tactiques, que nous détaillerons ensuite, nous essayons de créer de la valeur en ne nous limitant pas à des ETF liés à des indices mondiaux, mais en investissant dans des ETF sous-jacents, zone par zone. Les ETF axés sur des zones géographiques spécifiques (Etats-Unis, Zone Euro, Japon…) sont souvent moins coûteux qu’un ETF répliquant un indice mondial, ce qui nous permet d’être plus efficaces.

Enfin, comme tout gérant, nous prenons également des décisions tactiques visant à générer un surcroît de performance par rapport à un portefeuille parfaitement aligné sur son allocation de référence. Évidemment, nous n’avons pas raison à chaque fois. En 2023, ces décisions ont majoritairement bénéficié à la partie actions (impact d’environ 0,6%), mais ont eu un impact négatif sur la partie pilotage actions/obligations pour les profils mixtes (environ -0,23% d’impact négatif pour un profil P6) et sur la partie obligataire (environ -0,3% pour un profil théoriquement investi uniquement en obligations).

Parmi les faits marquants de nos paris :

Éléments négatifs de ce bilan :

- Le pilotage du mixte global actions/obligations a légèrement pénalisé nos performances. Bien que nous ayons souvent eu raison en surpondérant les actions, notre choix en septembre de privilégier les actions aux obligations s’est avéré inopportun. Nous pensions que la résilience de l’économie américaine était un événement positif, sous-estimant la réaction négative des marchés. La suite de l’histoire nous aura néanmoins donné raison.

- La surpondération sur les marchés émergents pendant quelques mois s’est révélée destructrice de valeur. Nous avions adopté cette stratégie pour diversifier nos investissements, pensant les banques centrales émergentes entraient dans un cycle de baisse des taux qui soutiendraient leur croissance. Toutefois, la Chine, acteur majeur de ces marchés, a été perçue comme une zone à risque, ce qui nous a amenés à rapidement clore cette position.

Éléments positifs :

- La surpondération dans les valeurs technologiques a été bénéfique. Après les avoir privilégiées suite à l’effondrement de 2022, l’engouement pour l’intelligence artificielle nous a incités à maintenir puis à revenir sur cette position.

- La surpondération des actions américaines durant la seconde partie de l’année a également apporté de la valeur. L’économie américaine étant plus résiliente, et la banque centrale américaine disposant de plus de flexibilité, cette stratégie s’est avérée payante.

2023, une année dense également sur le front de l’investissement responsable

Dès 2021, grâce à l’élargissement de l’offre en ETF prenant en compte des critères extra-financiers, Yomoni a lancé une offre de gestion profilée ESG pour l’assurance-vie. L’objectif était de proposer à nos clients une option leur permettant soit de poursuivre leurs investissements de manière traditionnelle, soit d’opter pour une approche qui met en avant des critères environnementaux et sociaux, tels que l’impact sur le réchauffement climatique par exemple.

En 2023, nous avons obtenu la labellisation ISR pour nos fonds Yomoni Monde et Yomoni Allocation, qui bénéficient maintenant également de la classification Article 8 selon la réglementation SFDR. Ce label, sous l’égide de l’Etat français, garantit le respect de nos engagements.

Pour ce faire, nous sélectionnons nos ETF parmi ceux qui ont eux-mêmes obtenu le label ISR. Nous privilégions également ceux qui adoptent les critères ESG les plus exigeants et qui sont alignés avec l’Accord de Paris, c'est à dire ceux qui investissent dans des entreprises qui cherchent à limiter leur impact sur le réchauffement climatique.

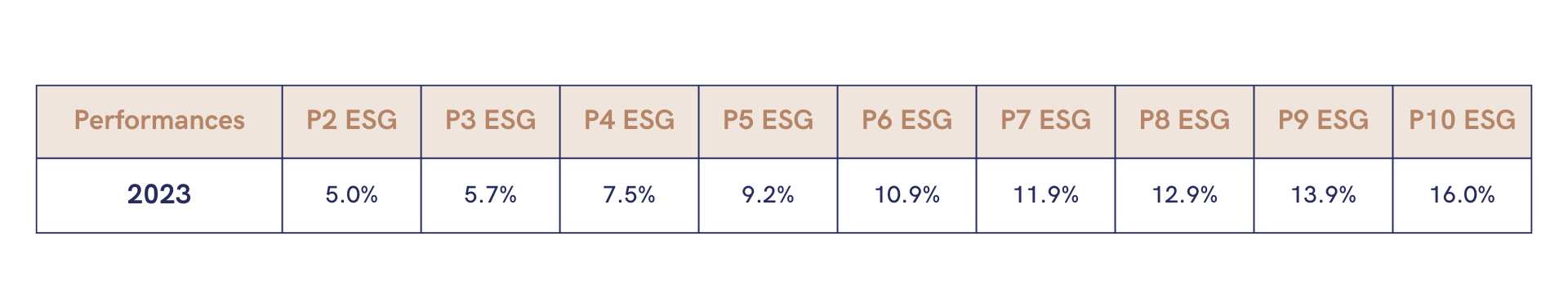

Avoir des valeurs et investir de manière responsable, c’est bien, mais quelles sont les performances?

En 2022, les performances des mandats ESG étaient moins bonnes que les mandats classiques car ils excluaient les actions en lien avec les énergies fossiles alors que ces investissements avaient eu un meilleur comportement dans un contexte de crise énergétique. En 2023, les performances sont bonnes mais restent inférieures, une nouvelle fois, à celles des mandats classiques.

Quelle en est la raison et cela remet-t-il en cause nos convictions?

Comme vous le savez, 2023 a été marquée par les remarquables performances des “7 magnifiques”. Il s’avère, que ces entreprises ne figurent pas parmi les plus vertueuses de la planète. A l’exception de Microsoft et Tesla, elles ne figurent pas dans les indices ESG, ce qui explique en partie les écarts de performance entre nos assurances-vie ESG et les offres classiques.

Nos convictions restent néanmoins intactes et nous restons convaincus de l’intérêt, sur le long terme, des investissements durables.

En effet, l’investissement responsable vise à exclure les entreprises impliquées dans des controverses environnementales ou sociales, telles que la pollution ou le non-respect des droits des salariés et sous-traitants par exemple.

De surcroît, les pressions réglementaires s’intensifient de manière inéluctable au fil du temps. Les entreprises vertueuses, déjà en conformité, devront moins investir pour s’adapter aux futures réglementations, ce qui devrait se traduire par une rentabilité accrue et une croissance de leur chiffre d’affaires.

Ces pressions réglementaires s’exercent également de plus en plus sur les actionnaires, fléchant de plus en plus leurs investissements vers ces mêmes entreprises vertueuses, soutenant ainsi leur valorisation boursière.

Finalement, l’épargne est une question de choix et de convictions personnelles. Que vous optiez pour une Assurance-Vie Classique ou ESG, nous vous offrons la liberté de choisir en accord avec vos valeurs.

Les résultats de nos portefeuilles face à la concurrence

Vous le savez, chez Yomoni, nous sommes convaincus que la gestion indicielle est la meilleure approche pour investir sur le long terme.

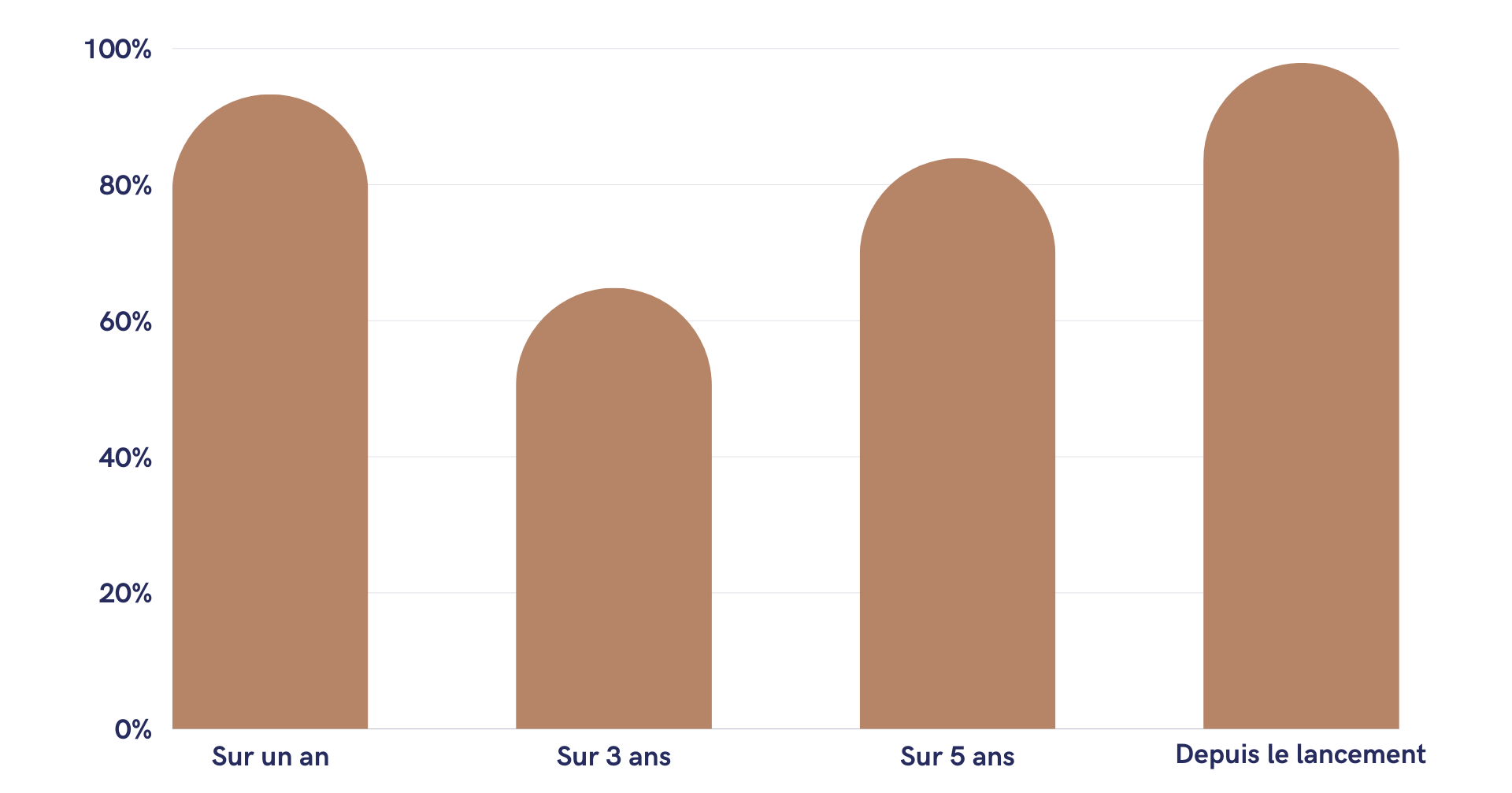

Comme chaque année, nous vous présentons le pourcentage de fonds traditionnels battus par nos portefeuilles en assurance-vie (en termes de performances par niveau de risque équivalent). Ces éléments sont disponibles directement sur notre site internet et mis à jour trimestriellement.

Depuis la création de Yomoni, soit environ 8 ans, nous battons près de 98%* des fonds traditionnels à risque équivalent. L’une des raisons principales de ce succès réside, vous le savez, dans les frais plus bas associés à la gestion indicielle. De plus, même si certains fonds “actifs” traditionnels parviennent à battre le marché une année, ce sont rarement les mêmes l’année suivante, et cela devient encore plus évident sur une période de 8 ans.

La méthodologie de calcul se trouve ici.

*Du 01/09/2015 au 31/12/2023. Source : Yomoni (https://www.yomoni.fr/performances/comparateur)

Mais le chiffre le plus significatif cette année, c’est 93,4%. C’est le pourcentage de fonds traditionnels, à niveau de risque équivalent, que notre solution a surpassé. Ce résultat exceptionnel cette année continue de nous conforter dans notre choix initial. De plus, malgré une performance globale très satisfaisante, ce chiffre souligne la complexité de générer de bonnes performances au cours de cette année 2023.

Comment nous abordons 2024

Nous entamons l’année 2024 avec confiance, tout en restant très attentifs.

Nous sommes confiants, car bien que nous considérions le marché quelque peu optimiste quant à la date d'assouplissement des politiques monétaires des banques centrales, nous partageons l'avis selon lequel l'inflation diminue progressivement. De plus, la croissance américaine reste supérieure à son potentiel, malgré les hausses de taux exceptionnelles en termes d'ampleur et de rapidité auxquelles elle a dû faire face. En Europe, même si la croissance a disparu, rien ne nous permet d'affirmer à ce stade qu'une dépression économique soit inévitable. Les indicateurs avancés montrent des premiers signes de retournement qui pourraient laisser espérer un retour de la croissance en fin d'année 2024.

Néanmoins, nous restons vigilants. Deux scénarios alternatifs nous semblent envisageables.

Le premier serait celui d'un effet retardé mais violent des hausses de taux sur l'économie mondiale, provoquant une récession profonde. Dans ce cas, malgré une inflation élevée, les banques centrales, et notamment la banque centrale américaine, pourraient réagir rapidement en baissant massivement les taux de nouveau. Les obligations joueraient alors leur rôle de valeur refuge et limiteraient l'impact négatif.

Le deuxième scénario serait une ré-accélération de l'inflation, forçant les banques centrales à durcir leur politique monétaire. Ce scénario rappellerait 2022 et nous inciterait à réduire les expositions en actions, à privilégier des secteurs défensifs et à diminuer la sensibilité de nos investissements obligataires. Il est évident que ces scénarios ne sont pas nos hypothèses principales.

Nous pensons également que la première partie de l'année devrait être plus volatile sur les actions que l'année précédente, jusqu'à ce que les banques centrales soient totalement rassurées sur leur maîtrise de l'inflation et commencent à assouplir leur politique monétaire. Ensuite, l'attention des investisseurs se détournera de l'inflation pour se concentrer sur des préoccupations plus classiques telles que la croissance.

Il faut également garder à l'esprit d'autres facteurs de volatilité potentielle, comme les tensions géopolitiques et la poursuite des conflits, que ce soit en Ukraine ou en Israël, ainsi que les élections politiques américaines en fin d'année, qui pourraient avoir des implications importantes.

Dans tous les cas, soyez assurés que nous continuerons à vous informer mensuellement sur nos positionnements et l'actualité des marchés, afin de vous permettre de comprendre le comportement de vos investissements.

Cet article a été préparé par Yomoni dans un but purement informatif. Les performances passées ne préjugent pas des performances futures. Les opinions émises dans ce document correspondent aux anticipations de marché de Yomoni au moment de la publication de ce document. Elles sont susceptibles d’évoluer en fonction des conditions de marché et ne sauraient en aucun cas engager la responsabilité contractuelle de Yomoni. Avant d'investir dans une quelconque classe d'actifs, il est fortement recommandé à l'investisseur potentiel de s'enquérir de manière détaillée des risques auxquels ces classes d'actifs sont exposées, notamment le risque de perte en capital.