Chaque début d’année, les assureurs communiquent le taux de leur fonds en euros. Avant de vous précipiter vers le plus performant de l’année précédente, posez-vous les bonnes questions.

Le fonds en euros… Ce placement au capital garanti et aux performances régulières est devenu si emblématique que certains finissent par le confondre avec l’assurance-vie ! Mais sa simplicité d’usage cache un fonctionnement complexe.

Comment le fonds en euros garantit-il le capital ? Les performances passées présagent-elles des performances futures ? Peut-on comparer les fonds en euros ?

Un capital garanti par l’assureur

Tout d’abord, un rappel. Le fonds en euros n’existe que dans le cadre de l’assurance-vie : il est intimement lié à l’assureur qui garantit le contrat. Impossible d’en trouver dans un compte-titres, un PEA, ni d’ouvrir un contrat d’assurance-vie chez un assureur et d’utiliser le fonds en euros du concurrent.

Pour garantir le capital tout en versant un rendement régulier, l’assureur utilise des techniques de gestion des risques propres au monde des assurances. Car malgré ses allures de placement financier, un contrat d’assurance-vie est bien un contrat d’assurance… d’où cette terminologie particulière : l’épargnant est un “assuré”, ses versements sont des “primes” et les retraits des “rachats”.

Comment le fonds en euros peut-il garantir le capital, là où tous les autres produits financiers subissent des fluctuations quotidiennes ?

Un produit financier classique ressemble à un panier d’actions, d’obligations, ou de titres cotés. Sa valeur est simplement la somme des valeurs individuelles des titres qu’il contient, chacun variant au gré des humeurs de marché : on parle de “valeur de marché”. L’investisseur réalise une plus-value (ou une moins-value) lorsqu’il revend le produit plus cher (ou moins cher) que son prix d’achat.

Dans un fonds en euros, l’assureur utilise l’argent des épargnants pour acheter les mêmes produits (obligations, actions, immobilier… avec une forte préférence pour les obligations) mais parvient, grâce à des techniques assurantielles et comptables, à absorber les variations de marché à la place de l’investisseur et lui restituer, une fois par an, un intérêt.

Pour ce faire, l’assureur utilise des provisions destinées à mutualiser les risques à la fois entre les assurés et dans le temps.

D’où vient le rendement du fonds en euros ?

Voyons comment les assureurs déterminent et pilotent les taux versés aux épargnants.

Le socle du rendement : la participation aux bénéfices (PB)

Le Code des assurances [1] impose aux compagnies d’assurances de distribuer au minimum 85 % de leurs bénéfices financiers et 90 % de leurs bénéfices techniques : c’est la participation aux bénéfices.

Dans le jargon de l’assurance, les “bénéfices financiers et techniques” désignent les gains financiers réalisés au cours de l’année précédente avec l’épargne des assurés : encaissements d’intérêts, de dividendes, de loyers… mais aussi les plus-values nettes réalisées, et les reprises de provisions.

C’est un minimum : l’assureur est libre d’affecter comme il le souhaite les 15 % et 10 % restants, ponctuellement ou contractuellement. Suravenir, l’assureur du contrat Yomoni Vie, a ainsi choisi de relever le minimum de versement des bénéfices financiers à 90 %.

Cette exigence de distribution vient avec une nuance. Le Code des assurances, qui pense toujours à long-terme, impose un minimum de distribution mais ne dit pas quand ce montant doit être versé.

Autrement dit, l’assureur est libre de distribuer ce montant dès l’année écoulée, mais peut aussi reporter son versement en alimentant la provision pour participation aux bénéfices.

La provision pour participation aux bénéfices (PPB)

C’est le principal levier du pilotage du taux de fonds en euros.

Il s’agit d’une réserve que la compagnie peut abonder ou dans laquelle elle peut prélever pour lisser les rémunérations dans le temps. Toute somme versée dans la PPB ampute donc directement le versement de l’année mais est mise en réserve pour les années plus difficiles.

Les sommes provisionnées doivent être distribuées aux assurés dans les 8 ans qui suivent leur constitution. Attention : puisque les entrées et sorties sont libres sur le fonds en euros, les provisions constituées avec l’argent d’un investisseur profiteront peut-être à un autre ! Au risque de frustrer certains (ou de créer des effets d’aubaine), on retrouve ici le principe de l’assurance : profits et risques sont mutualisés entre assurés.

Le taux du fonds en euros a aussi un plafond : le Haut Conseil de Stabilité Financière appelle régulièrement les compagnies d’assurances à la modération dans leur distribution afin de privilégier la sécurité au rendement.

La participation aux bénéfices et la provision pour participation aux bénéfices sont les deux principaux facteurs qui déterminent le taux du fonds en euros. En complément, de multiples réserves et provisions soutiennent indirectement le rendement en évitant les pertes.

La réserve de capitalisation

Cette réserve n’a pas vocation à être distribuée. Elle est là pour éviter des pertes en capital en cas de chocs obligataires (récemment : dette grecque, faillite de Dexia).

Les plus-values latentes sur actions et immobilier

Bien que latentes, ces plus-values peuvent être concrétisées et rejoindre l’enveloppe des produits à distribuer : elles sont donc une marge de manœuvre à disposition de l’assureur pour piloter son taux.

Le cas très particulier des plus-values latentes sur obligations

Attardons-nous un moment sur les plus-values latentes sur obligations à taux fixe.

Les fonds en euros sont majoritairement composés d’obligations. Du fait de la lente et longue baisse des taux longs que nous connaissons depuis plusieurs décennies, les portefeuilles obligataires des assureurs sont en plus-value, parfois très importante.

Ces plus-values ne sont pas à proprement parler une réserve car l’assureur conserve presque systématiquement ses obligations jusqu’à leur échéance. Il n’a d’ailleurs aucun intérêt à céder ses obligations pour améliorer le rendement servi car le gain passerait dans la réserve de capitalisation, non distribuable et imposable.

Mais ces plus-values représentent le réel trésor du fonds en euros, pour un total de plus de 150 milliards, soit 11% des encours des fonds en euros [2]. Elles sont le signe que les obligations en portefeuille portent un taux supérieur aux taux de marché actuels, et donc que l’assureur a la capacité de servir des rendements avantageux par le simple effet de l’encaissement des coupons et du passage du temps.

Le mécanisme particulier de l’assurance-vie, qui permet de s’affranchir de la valeur de marché, donne donc l’occasion à l’épargnant d’investir dans ces portefeuilles obligataires à leur valeur historique, là où il devrait en payer le juste prix s’il s’agissait d’un placement financier classique.

Au-delà des diverses provisions, c’est ici que se trouve le gros avantage du fonds en euros, du moins dans le contexte actuel : pouvoir profiter de l’héritage du passé sans en payer le juste prix.

Les provisions plus mineures (pour dépréciation durable, pour risque d’exigibilité)

Ces provisions permettent de faire face à différents risques financiers : fortes pertes potentielles, demandes massives de rachats… En période de baisse des marchés, l’assureur devra souvent provisionner, et aura moins à distribuer.

Réserves : attention aux pourcentages !

Vous souhaitez comparer les réserves des fonds en euros ? Procédez avec précaution. Les réserves sont souvent affichées en pourcentage des encours, par ailleurs les plus-values latentes obligataires ne sont pas publiées. Or, plus l’encours du fonds en euros est faible, moins ses chiffres sont significatifs car son son profil changera radicalement lorsqu’il récoltera des capitaux. Une réserve de 10 % sur un encours de dix millions d’euros deviendra insignifiante lorsque le fonds atteindra un milliard du fait de la dilution. Raisonnez aussi en euros !

Découvrez le projet qui vous ressemble

Des considérations autant financières que commerciales

Le rendement a une composante financière, mais il obéit aussi à des contraintes commerciales et concurrentielles.

Abondamment relayé par la presse financière, le taux du fonds en euros reste un argument de vente majeur pour le secteur de l’assurance-vie. Quelques points de base de plus, issus par exemple d’une provision un peu rognée, peuvent suffire à prendre la tête des palmarès et devenir le « Meilleur fonds en euros de l’année », assurant une collecte importante tout au long de l’année. Voici pourquoi en janvier, certains assureurs attendent les publications des concurrents avant de dévoiler leur taux !

Cependant, un assureur n’a pas toujours intérêt à monter sur le podium.

Il peut préférer modérer son taux pour limiter la collecte en période de taux bas, et ainsi éviter une dilution de la performance à long terme. Il peut aussi garnir ses provisions pour se créer un coussin de sécurité qui permet, par le jeu du calcul prudentiel, d’investir davantage en actifs potentiellement plus rémunérateurs.

Enfin, un taux modeste peut aussi encourager les épargnants à privilégier les unités de compte, potentiellement plus performantes à long terme, mais aussi plus intéressantes pour l’assureur car elles sollicitent moins ses fonds propres puisqu’il n’a pas de garantie en capital à fournir.

L’épineux problème de l’arbitraire

Autre écueil pour l’investisseur : pour piloter sa politique commerciale et s’adresser à différents canaux de distribution, un assureur peut – en toute légalité – découper son actif général en plusieurs fonds en euros et y répartir les provisions à sa guise.

Ainsi, certains assureurs n’hésitent pas à doper un nouveau contrat pour attirer une clientèle nouvelle – en y ajoutant par exemple des frais d’entrée ou des contraintes d’unités de compte – au détriment des contrats plus anciens, dont les souscripteurs sont jugés captifs et peu prioritaires, voire carrément indésirables s’ils sont uniquement investis sur le fonds en euros.

Même ce petit jeu profite en général aux contrats internet aux dépens des contrats distribués en réseau bancaire, choisissez bien votre assureur : la fidélité ne paye pas toujours !

Comment choisir le fonds en euros d’un contrat d’assurance-vie ?

Récapitulons. Pour fixer le taux de son fonds en euros, l’assureur doit trouver un compromis entre :

- ce qu’il doit verser

- ce qu’il peut verser

- ce qu’il souhaite verser

Les assureurs eux-mêmes l’avouent dans cet adage : « Le taux du fonds en euros ne se constate pas, ils se décrète. ». Néanmoins, l’épargnant peut s’appuyer sur deux éléments fondamentaux pour appréhender ce qui l’attend :

- Premièrement, la performance moyenne des fonds en euros ne va pas s’évaporer prochainement, car la “richesse totale” des fonds en euros (cad. la valeur des actifs des assureurs) est de l’ordre de 300 milliards d’euros supérieure à la valeur des contrats (1300 milliards). Cela représente donc une “réserve à distribuer” de 20%, répartie entre toutes les réserves et provisions évoquées plus haut. C’est largement suffisant pour assurer des rendements en moyenne supérieurs à ceux du Livret A pour les huit prochaines années.

- Deuxièmement, au niveau de chaque fonds en euros, l’expérience montre qu’il existe une forte inertie, tant sur i) le taux de distribution des bénéfices, ii) le taux moyen fourni par les obligations en plus-value et iii) sur la politique commerciale de l’assureur. En résumé, la performance relative d’un fonds en euros par rapport à la moyenne nationale est assez stable, d’une année sur l’autre.

Le taux du fonds en euros est donc à peu près prévisible, les mauvais fonds ont tendance à rester mauvais et les bons fonds à rester bons.

Mais à vrai dire… peu importe ! Car au final, ce que l’épargnant doit rechercher dans un fonds en euros, c’est surtout la sécurité.

Le fonds en euros offre un excellent système de protection du capital et une rémunération minimale de l’épargne, mais il ne faut pas y voir un vecteur de performance à long terme, a fortiori dans notre période de taux ultra-bas qui contribue au remplacement progressif des obligations à taux élevé par des obligations à taux plus faible.

Fournir de la performance n’est pas le rôle du fonds en euros : c’est celui des unités de compte.

Les caractéristiques du contrat (frais, supports en unités de compte, mode de gestion...) sont bien plus prépondérantes à long-terme que celles du fonds en euros. C’est sur ces facteurs que se fait la différence entre un bon et un mauvais contrat.

Suravenir Rendement, le fonds en euros du contrat Yomoni Vie

Chez Yomoni, le fonds en euros est assuré par Suravenir, filiale de Crédit Mutuel Arkéa.

Crédit Mutuel Arkéa est noté Aa3 par Moody’s, A par S&P et A- par Fitch : c’est l’un des assureurs français les plus robustes.

Au 30 juin 2018, l'encours de Suravenir Rendement atteignait 26,1 milliards d'euros. Le fonds était composé de 84,6% d’obligations, 7,8% d’actions et 5,8% d’immobilier, soit un profil plutôt conservateur.

Suravenir ne maltraite pas ses anciens contrats en servant des taux différenciés.

Le contrat Yomoni Vie est sans frais de versements, ce qui permet aux assurés de sortir sans pénalité si le taux du fonds en euros ne leur convient plus.

Enfin, les clients Suravenir ont un taux d’investissement en unité de compte supérieur à la moyenne. Cela allège la contrainte sur les fonds propres de l’assureur et permet davantage de prise de risque dans l’actif général, et donc de rentabilité potentielle.

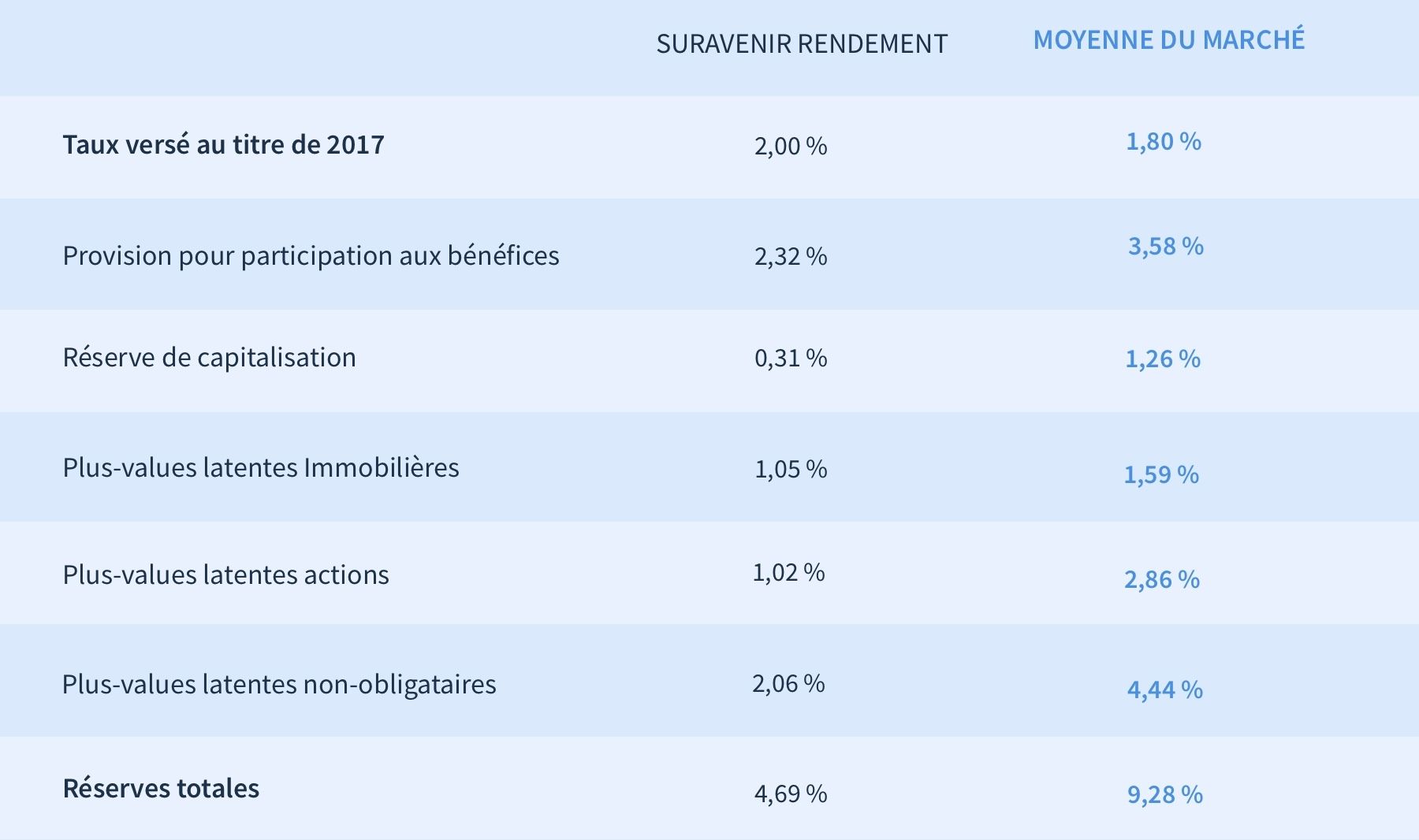

L’état des réserves de Suravenir peut être trouvé (aux côtés de celui des principaux assureurs de la place) dans les remarquables compilations du cabinet Good Value For Money.

Hélas, Good Value For Money ne compile pas les plus-value latentes sur obligations. Comme indiqué plus haut, selon les derniers chiffres de l’ACPR (2017) [2], ces plus-values représentaient en 2015 près de 12% de l’actif des principaux assureurs-vie, ce qui en fait - et de loin - le premier réservoir de performance. Nous n’avons pas pu nous procurer d’information plus récente.

[1] https://www.legifrance.gouv.fr...https://www.legifrance.gouv.fr...[2] https://acpr.banque-france.fr/...

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.