Revenus, fiscalité, rendements : où en êtes-vous par rapport à ceux qui vous ressemblent ?

Nous vous expliquons quels sont les 4 leviers de votre construction patrimoniale et comment nous utilisons la méthode du benchmark pour identifier vos pistes d’optimisation prioritaires.

Chez Yomoni, nous travaillons au développement d'un programme d'accompagnement ayant pour objectif de vous aider à reprendre les rênes de vos finances personnelles.

Selon nous, la première étape d'un bon diagnostic consiste à benchmarker votre situation financière avec les gens qui vous ressemblent. Voici notre proposition de méthodologie pour benchmarker vos finances personnelles :

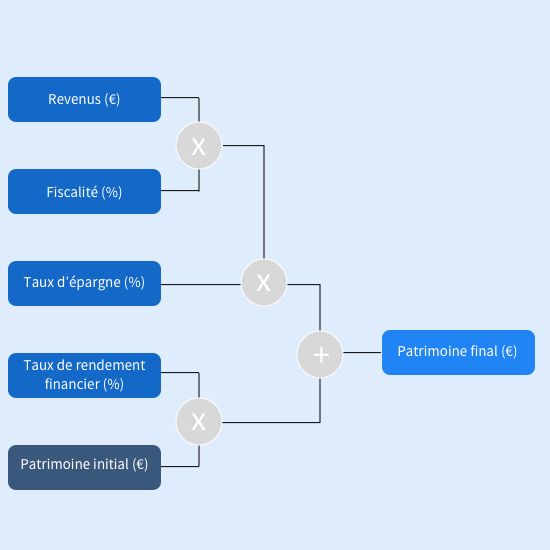

Les 4 leviers de votre patrimoine

Inutile de faire un audit exhaustif pour débuter, nous ne sommes pas des auditeurs de la Cour des Comptes, ni des avocats-fiscalistes. Vous n’avez pas non plus un mois à consacrer à cet exercice, ni même plusieurs heures pour remplir de longs formulaires. Cinq informations personnelles seulement nous seront nécessaires pour avoir une vision d’ensemble et définir avec vous votre problématique principale.

Afin d’évaluer et de hiérarchiser les leviers d’actions de votre patrimoine, nous avons simplement décomposé les principaux déterminants de ce dernier, qui s’établissent chaque année comme suit :

Cette approche comptable triviale -qui va nous être utile par la suite- requiert donc 4 informations que nous définissons ci-dessous.

- Les revenus (en K€) : Les salaires (après charges sociales), bonus et prestations sociales et autres revenus qui ne proviennent pas d’une rémunération du capital ;

- La fiscalité (en %) : Le montant d’impôts direct (IR) payé chaque année en pourcentage des revenus ;

- Le taux d’épargne (en %) : Le montant restant sur un an, après impôts et consommation (hors remboursement d’emprunt) en pourcentage des revenus nets ;

- Le taux de rendement du patrimoine (en % par an) : les gains en intérêts, en dividendes et en plus-values moins les charges d’intérêts, estimé en pourcentage du patrimoine initial.

Nous aurons également besoin d’une estimation de votre patrimoine total (Brut et Net) qui est la somme en euros, de tous les avoirs financiers, immobiliers, fonciers et professionnels que vous possédez, ainsi que la somme des crédits restants dûs.

Le benchmarking Yomoni

Au risque de passer pour des victimes de la mode, ou des entrepreneurs imbuvables, nous avons fait du “BigData” ! En croisant les données de revenus et de patrimoine des français de l’INSEE, de la Banque de France, celles de travaux universitaires (Piketty et al.), avec nos propres données anonymisées, nous avons construit un outil quantitatif de “benchmarking”. A l’aide de cet outil, nous cherchons à identifier les axes d’amélioration à privilégier a priori et gagner en efficacité et rapidité, à l’instar des cabinets en stratégie qui cherchent à évaluer la performance d’une entreprise sur ses leviers stratégiques, pour ensuite se consacrer au principal en profondeur, sans avoir à faire un audit exhaustif.

Le succès d’un bon benchmarking est de prendre en compte des paramètres influençables dans le cadre d'une comparaison avec des références pertinentes. On compare par exemple, des usines d’un même secteur, sur la différence de leurs coûts de production que l’on décompose sur la technologie utilisée, le coût des matériaux, l’intensité énergétique, l’organisation du travail, etc. Il est au contraire inutile de comparer la productivité d’un employé agricole avec la moyenne des ouvriers industriels, ou de mesurer la consommation d’énergie pour une tonne d’acier par rapport à la tonne de cuivre. Dans cette logique, le Benchmarking financier Yomoni compare une situation financière d’une personne ou d’un foyer avec des situations structurellement semblables.

- Les revenus : comparaison par rapport aux Français dans la même tranche d’âge ;

- La fiscalité : comparaison par rapport aux Français ayant le même niveau de revenus et une situation familiale similaire (ie. statut marital et nombre d’enfants) ;

- Le taux d’épargne : comparaison par rapport aux Français ayant le même niveau de revenus et dans la même tranche d’âge (ie. même étape de vie) ;

- Le taux de rendement : comparaison par rapport aux rendements constatés dans les allocations d’actifs des clients Yomoni

- Le patrimoine : comparaison par rapport aux Français ayant le même niveau de revenus et dans la même tranche d’âge (ie. même nombre d’années d’épargne).

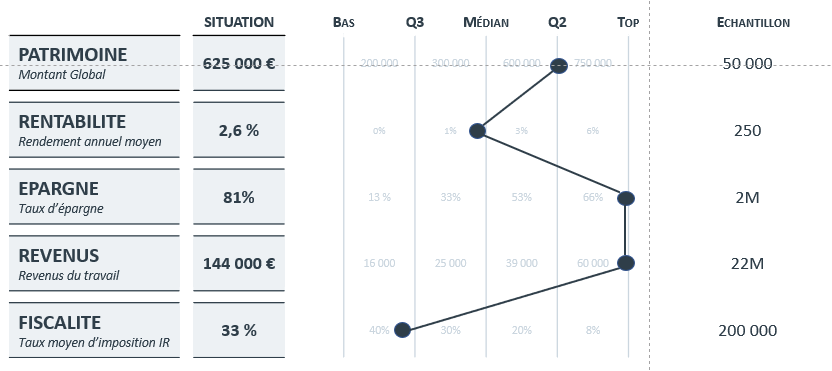

Les niveaux de référence du benchmark sont définis comme ci-dessous :

- Bas : niveau minimal atteint par les 10% les moins performants de l’échantillon de référence ;

- Q3 : niveau atteint par le 25e percentile les moins performants ;

- Médian : niveau atteint par l’individu médian de l’échantillon de référence ;

- Q1 : niveau atteint par le 25e percentile les plus performants ;

- Top: niveau atteint par les 10% les plus performants, ou les meilleures pratiques constatées.

En pratique, voici un exemple de benchmark, à partir de la situation financière d’un parisien de 34 ans, célibataire sans enfant, cadre financier à Paris.

La lecture du graphique révèle que :

- Ses revenus le placent dans le top 0,1% des revenus les plus importants pour sa classe d’âge ;

- Il en est de même pour son taux d’épargne qui est très supérieur à celui des français ayant ce niveau de revenus ;

- En revanche, sa fiscalité à 33% de taux d’IR moyen n’est pas optimale en étant bien au-dessus des 25% qui s’appliquent en moyenne pour ces niveaux de revenus ;

- La rentabilité financière associée à son allocation d’actifs est à 2,6%, ce qui se situe dans la moyenne des allocations de clients que nous avons étudiés ;

- Finalement, son patrimoine est très important par rapport à population française, et il est également au-dessus de la moyenne des français ayant ce niveau de revenus, en se situant proche de la limite du premier quartile.

Le benchmarking n’est pas un simple exercice de style pour en tirer une satisfaction de se situer au-dessus de ses semblables, il permet avant tout d’identifier les anomalies, et de quantifier l’impact des écarts sur le patrimoine.

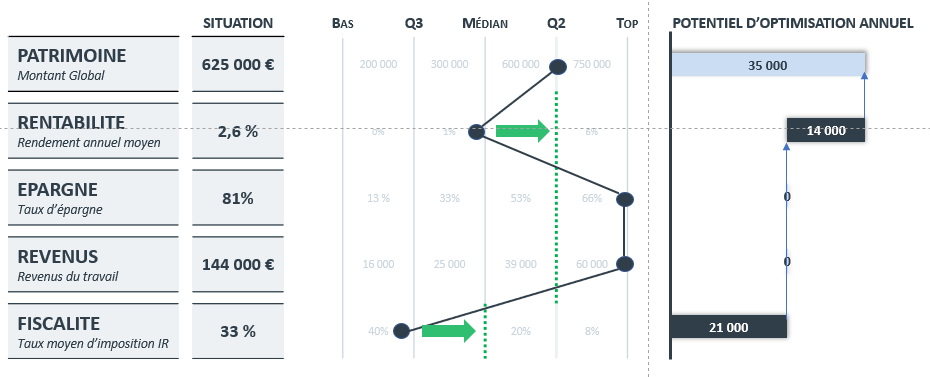

S’inspirer des “bonnes pratiques”

Un calcul simple de l’impact des écarts constatés par rapport aux moyennes, ou aux meilleures pratiques constatées, permet très rapidement d’estimer les gains potentiels à portée de l’épargnant. En repartant de la situation pré-citée, nous obtenons par exemple ce type d’analyse :

On peut voir qu’une amélioration de la rentabilité actuelle du patrimoine jusqu’au niveau des bonnes pratiques constatées (soit de 2,6% à 4%), génèrerait 15,000 euros supplémentaires par an. De même, une réduction de la fiscalité jusqu’au niveau moyen pour des revenus semblables (soit de 33% à 25%) aurait un impact annuel de 21K€. Les autres leviers (épargne, salaire), semblent déjà très bien exploités. La prochaine étape dans ce cas est évidemment de creuser dans le détail de la situation personnelle pour atteindre ces deux objectifs dont le potentiel total serait de +35K€ par an !

Cette analyse en vue aérienne (“top-down”) permet ainsi de hiérarchiser et de quantifier les leviers et les points d’amélioration afin de gagner du temps et de l’efficacité, en soulignant directement l’essentiel. Dès lors, le travail ne fait que commencer, car il faut identifier précisément les actions à mener pour matérialiser cette promesse de gain, les 35K€ de notre exemple. La seconde étape, dépend évidemment du levier prioritaire : se concentrer sur sa carrière, mieux gérer son budget, optimiser ses impôts ou améliorer sa rentabilité ?

A partir de nos résultats sur une cinquantaine de cas étudiés, la fiscalité et la rentabilité sont deux leviers principaux qui reviennent le plus souvent. Ces résultats ne sont pas surprenants, ils résultent du fait qu’ils sont issus de clients dont la réussite professionnelle et financière est déjà établie. Les salaires sont élevés, et l’âge aidant, les budgets sont mieux maîtrisés. En revanche, ces premiers résultats relativisent l’importance de l’optimisation fiscale par rapport à une amélioration de la rentabilité, dès que le patrimoine est supérieur à 3 ou 4 années de revenus.

C’est dans cette logique que nous avons imaginé, avec nos clients, une nouvelle offre d’accompagnement : Yomoni Society. L’objectif de Yomoni Society est simple : aider nos clients à augmenter le potentiel de rendement de leur patrimoine financier en mobilisant des leviers simples et réalistes. Tout commence par notre programme d’efficacité patrimoniale et le benchmarking de votre situation financière qui nous permet d’identifier les leviers d’actions prioritaires.

Vous souhaitez mettre votre argent au travail et tirer le meilleur de votre patrimoine ? N’attendez plus : démarrez dans votre programme d’efficacité patrimoniale avec Yomoni.

Nous vous orienterons vers l’accompagnement adapté en fonction de votre situation.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.