Le mois dernier, l’équipe de gestion rappelait l’importance de choisir le bon profil de gestion.

Aujourd’hui, prolongeons cette discussion : voyons pourquoi consulter trop fréquemment les actualités financières pénalise la performance de votre épargne.

Comment bien suivre ses placements ?

Pour bien épargner, la formule est la suivante :

- Déterminez votre profil de risque,

- Épargnez régulièrement sur des supports diversifiés, à faibles frais, en ligne avec votre profil de risque,

- À chaque changement important dans votre vie, vérifiez que votre profil de risque est toujours cohérent avec votre situation personnelle, au besoin réajustez-le.

C’est tout ! Vous n’avez aucune alerte à configurer, aucun résultat d’entreprise à surveiller, aucun indicateur à anticiper…

Cette formule est universelle : elle est donc valable sur vos investissements chez Yomoni, en gestion pilotée comme en gestion libre.

Et, précision importante : il s’agit réellement de ne rien faire…

On pourrait imaginer que ne rien faire est une solution de confort qui vous offre la tranquillité d’esprit en échange de rendements un peu moins bons. Un peu comme une routine fitness de dix minutes qui, sans faire de miracles, serait « toujours mieux que rien »...

Il n’en est rien : ne pas suivre les marchés financiers est non seulement une bonne solution, mais c’est très souvent la meilleure.

Ne pas regarder les marchés permet d’éviter d’acheter haut et de vendre bas…

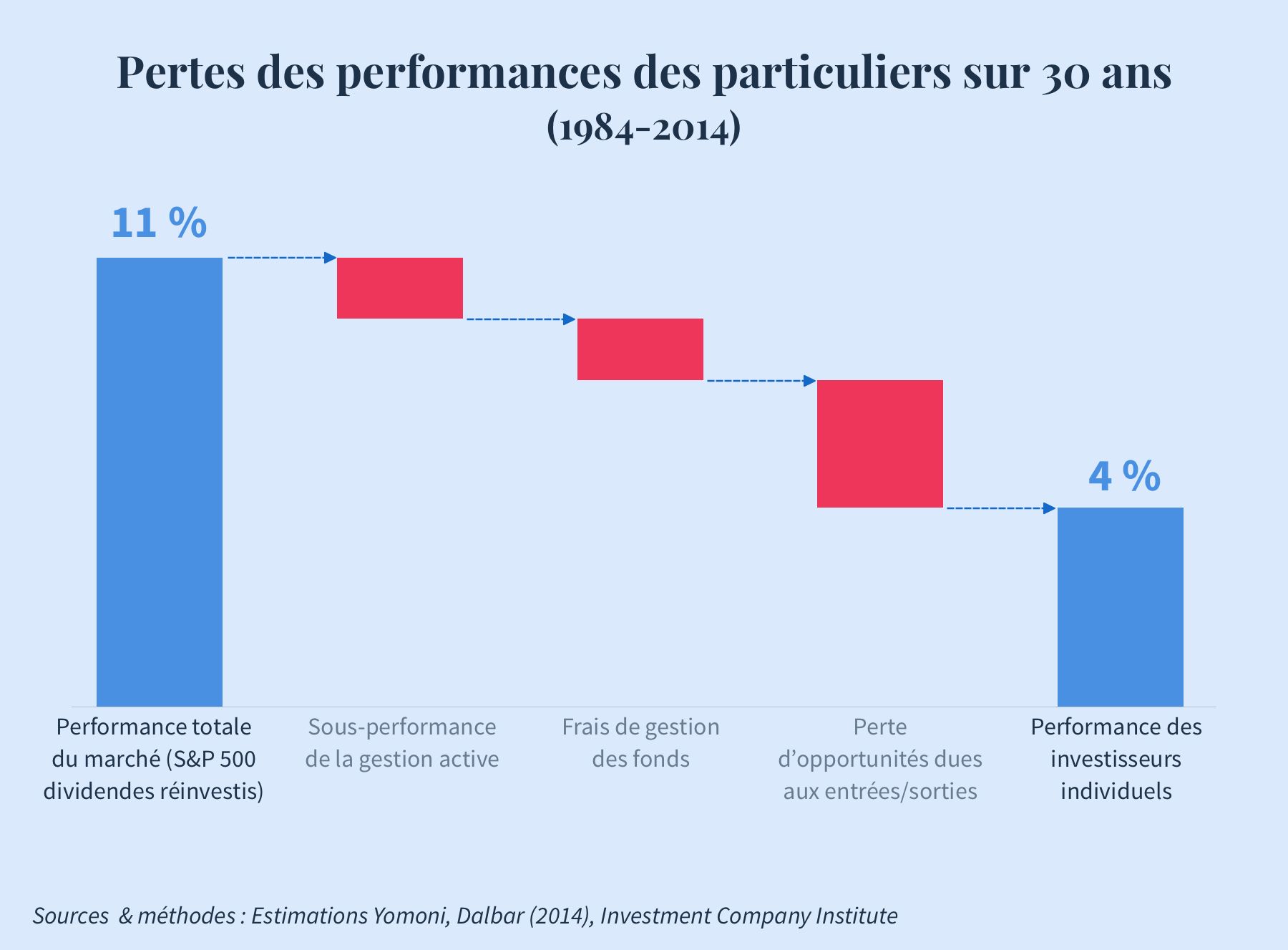

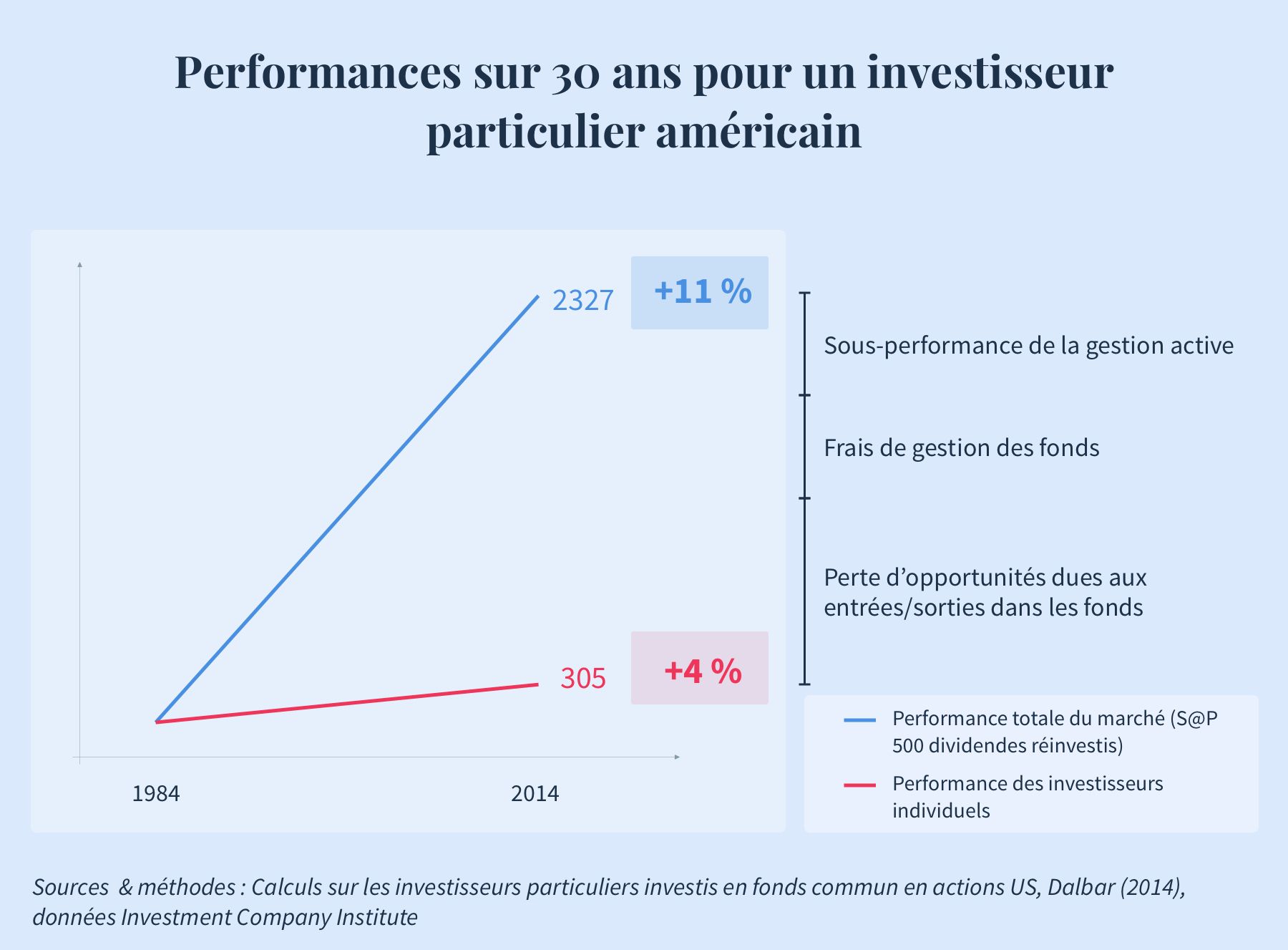

Aux États-Unis, les marchés (représentés par l’indice boursier S&P 500) ont historiquement progressé de 11 % par an en moyenne. C’est un très bon rendement ! Pourtant, le rendement moyen effectivement obtenu par les investisseurs particuliers a été de 4 % par an.

Pour comprendre comment ces 11 % se transforment en 4 %

Les deux premiers blocs rouges représentent les frais liés à la gestion financière. Coûts de frottement plus ou moins inéluctables, ils sont estimés entre 2 % et 4 % chez les investisseurs américains. Chez Yomoni, ces frais sont plafonnés à 1,6 % grâce à une réduction délibérée des coûts, permise notamment par la gestion indicielle. Ce n’est pas l’objet principal de cet article, mais c’est toujours bon à rappeler !

Concentrons-nous sur le bloc rouge situé le plus à droite : c'est le manque à gagner causé par le comportement moyen des investisseurs particuliers, qui ont collectivement tendance à acheter lorsque les marchés sont hauts et à vendre lorsque les marchés sont bas. On peut estimer ce manque à gagner à 4 % par an.

Certes, en gestion pilotée comme chez Yomoni, vous n’achetez et ne vendez pas directement des actions. Cependant, vous pouvez être tenté d’augmenter ou de diminuer le profil de risque en fonction des évolutions de marché, ce qui revient au même.

C’est ici que la passivité a son importance : pour éviter de perdre 4 % par an à cause d’un « timing » malheureux, il suffit d’accepter stoïquement la succession de hausses et baisses, sans s’en soucier, sans même regarder les cours de bourse !

Facile à dire, mais difficile à mettre en pratique. Notre cerveau est formaté pour s’enthousiasmer après une hausse et réduire le risque après une baisse. C’est un réflexe de fuite face au danger : des millénaires de sélection naturelle ont laissé des traces...

Pour réussir, il faut soit fonctionner à l’envers (« Être cupide quand les autres sont peureux et peureux quand les autres sont cupides », pour reprendre la formule de Warren Buffett, une recette qui tient plutôt du dogme et se heurte à d’autres écueils) soit, plus simplement, ignorer le bruit médiatique et se contenter de rester investi quelle que soit la météo.

Actualité économique et politique, résultats d’entreprises, taux d’intérêt, change, matières premières… il y a toujours eu et il y aura toujours matière à s’inquiéter. Cela n’a pas empêché les marchés financier de progresser depuis plus d’un siècle, malgré deux guerres mondiales, une dizaine de krachs, et une succession d’expansions et de récessions.

La meilleure attitude, c’est donc de ne rien faire. Ne pas tenter de faire du « timing » de marché avec des achats et ventes (ou des changements de profil de risque) lorsque l’on est investi, mais aussi ne pas chercher le bon moment pour ouvrir un contrat ou réaliser des versements : le plus tôt est le mieux.

Et si, en plus, vous êtes régulier (en privilégiant les versements programmés aux versements ponctuels par exemple), alors vous mettez toutes les chances de votre côté.

Découvrez le projet qui vous ressemble

Regarder les marchés trop souvent, c’est risquer de perdre le cap

Avez vous déjà regardé le sol à travers une portière de voiture entrouverte ? Même à faible allure, la vision est terrifiante. Et pourtant, vous vous sentez probablement en sécurité sur l’autoroute à 130 km/h… Car vous regardez au loin.

Par définition, ce qui fait la « une » des médias, c’est ce qui bouge.

Or, un patrimoine équilibré est nécessairement réparti sur plusieurs classes d’actifs (actions, obligations, immobilier, liquidités, matières premières…). C’est l’objet de l’allocation stratégique réalisée par Yomoni, destinée à diversifier vos placements sur plusieurs marchés et à profiter de leur performance sur un horizon de temps long.

Les variations à la hausse et à la baisse font partie du parcours. Tout ne monte pas (et ne baisse pas) au même moment : la performance à long terme est une chaîne de hausses et de baisses qui, mises bout à bout, construisent le rendement total du portefeuille. Il ne s’agit pas de les anticiper mais de les accepter.

Or, trop s’intéresser au spécifique, au court terme, à ce qui fait la une, peut fausser votre perception du risque. Vous aurez peut-être envie d’exclure les actions de votre patrimoine, pensant qu’elles nécessitent un suivi permanent.

À trop regarder le spectaculaire, vous serez peut-être tenté de vous replier vers des produits sans risque ou de concentrer votre patrimoine en immobilier.

Pensez au long terme !

Savoir quand changer de profil de risque

Le profil de risque a une importance cruciale dans la réussite de vos projets d’épargne, mais déterminer le bon profil n’est pas une science exacte.

Les conseillers essaient de déduire le profil qui vous convient en fonction de votre expérience du risque, de vos revenus, de l’importance de la somme placée au regard de votre patrimoine global, de mises en situation… mais toutes les questions du monde ne remplaceront jamais la réelle expérience de la volatilité, avec de l’argent réel.

Les périodes de baisse sont donc une occasion de mettre à l’épreuve votre tolérance pour le risque. Idéalement, vous devriez affronter les baisses (probablement) avec contrariété, mais sans jamais vouloir jeter définitivement l’éponge.

Si vous n’arrivez pas à dormir lors des phases de turbulences, votre profil est sans doute trop élevé et vous devriez le réviser (et accepter un potentiel de rendement plus faible : on n’a rien sans rien !).

Cela peut sembler contradictoire avec nos propos précédents.

Mais il y a une différence entre sentir que son profil n’est pas bien calibré et le modifier en réaction à un mouvement de marché. Dans le premier cas, la perspective est patrimoniale et à long terme. Dans le second cas, il s’agit d’un pari à court nuisible à la performance à long terme.

Dans tous les cas, regarder les marchés moins souvent vous aidera à tenir votre profil dans la durée.

Comment Yomoni vous aide à garder la bonne attitude

Vous n’avez pas la main sur l’évolution des marchés, mais vous avez la main sur votre comportement d’épargne.

Voici comment Yomoni vous aide à garder le cap :

- Yomoni n'est pas un portail d'actualités boursières. Notre site est destiné à la gestion : versements, rachats, changements administratifs, support client... Vous ne subirez aucune surcharge d’information.

- Nous communiquons les performances dans une perspective de long terme. Transparence oblige, le détail ligne par ligne de vos placements est disponible quotidiennement, mais nous privilégions les rapports trimestriels et annuels pour expliquer les performances de la gestion.

- Vous pouvez changer de profil quand vous le souhaitez. Néanmoins, si votre choix est supérieur à notre recommandation ou si vos changements sont très fréquents, un conseiller vous contactera pour vous aider à garder la tête froide, et potentiellement vous éviter de laisser sur la table les fameux 4 % par an liés à des changements de profil inopportuns.

Un changement professionnel, l’arrivée d’un enfant, l’acquisition d’une résidence principale sont de très bonnes raisons de réétudier votre profil de risque… mais un tweet de Donald Trump non !

Bien évidemment, vous aurez toujours le dernier mot, mais nous ferons de notre mieux pour vous préserver d’une décision impulsive.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.