Vous venez de recevoir votre bonus ? Félicitations ! Voici quelques conseils pour bien l’utiliser et faire en sorte qu’il vous aide à construire votre patrimoine.

Il arrive souvent à la fin du premier trimestre et récompense le travail remarquable que vous avez réalisé l’année précédente. Si vous travaillez en banque d’affaires ou dans le conseil, vous êtes probablement un habitué. Sinon, c’est peut-être la première fois que vous recevez une telle gratification. Sous l’influence américaine, notre tradition du 13e mois semble progressivement migrer vers la culture du bonus.

Quoi qu’il advienne, le « bonus » fait partie de cette catégorie d’entrée d’argent un peu particulière : celle qui vient significativement gonfler la somme disponible sur votre compte en banque, vous donnant l’impression que votre niveau de vie a bondi soudainement, alors qu’il correspond en réalité à l’épargne d’une année d’effort. Une question se pose alors : comment bien employer cet argent et faire en sorte qu’il vous aide à bâtir votre patrimoine ?

Pour y répondre, nous avons interrogé nos clients qui semblent le plus « en avance » dans la constitution de leur patrimoine, c’est à dire ceux qui ont le patrimoine le plus élevé en rapport à leur âge et leur niveau de revenu. Voici les enseignements que nous avons tirés de leur utilisation judicieuse d’un “bonus” :

Avant toute chose, évitez le “tout ou rien” : ne rien faire ou tout dépenser.

Si vous souhaitez que votre bonus vous aide à constituer votre patrimoine :

- Ne cédez pas à la tentation : « Hum, une Tesla irait bien avec la Jaeger-Lecoultre achetée l’an dernier ». C’est le grand classique de la dépense “plaisir”, compulsive et inutile. L’intégralité de votre bonus part en fumée tout d’un coup dans une grosse dépense qui ne vous aide pas à bâtir votre patrimoine sur le long terme.

- Ne laissez pas traîner votre bonus sur votre compte courant. Premièrement cette épargne dort au lieu de travailler pour votre patrimoine. Deuxièmement, il risque de disparaître petit à petit sans même que vous vous en rendiez compte. En effet, plus on a de disponibilités sur son compte courant, plus on a tendance à dépenser, c’est ainsi.

Une fois ces écueils évités, voici le petit guide de bonnes pratiques que nous avons tiré de l’expérience de nos clients :

1/ Dépensez 10 à 15% de votre bonus pour vous faire plaisir

Si vous travaillez dur toute l’année pour gagner un peu d’argent, c’est aussi pour en profiter. En fonction de votre situation et de vos besoins, commencez donc par vous accordez un petit plaisir : un cadeau pour votre conjoint ou vos enfants, un bon restaurant, un week-end ou un voyage, bref quelque chose qui vous fait du bien et participe à l’épanouissement de votre vie sociale et familiale.

Vous pouvez consacrez 10 à 15% de votre bonus pour cette dépense.

2/ Diminuez votre dette si elle vous coûte cher

Si vous avez un crédit en cours dont le taux d’intérêt est plus élevé que les rendements disponibles sur vos placements sur le long terme, alors il est judicieux d’utiliser cette entrée d’argent pour vous désendetter.

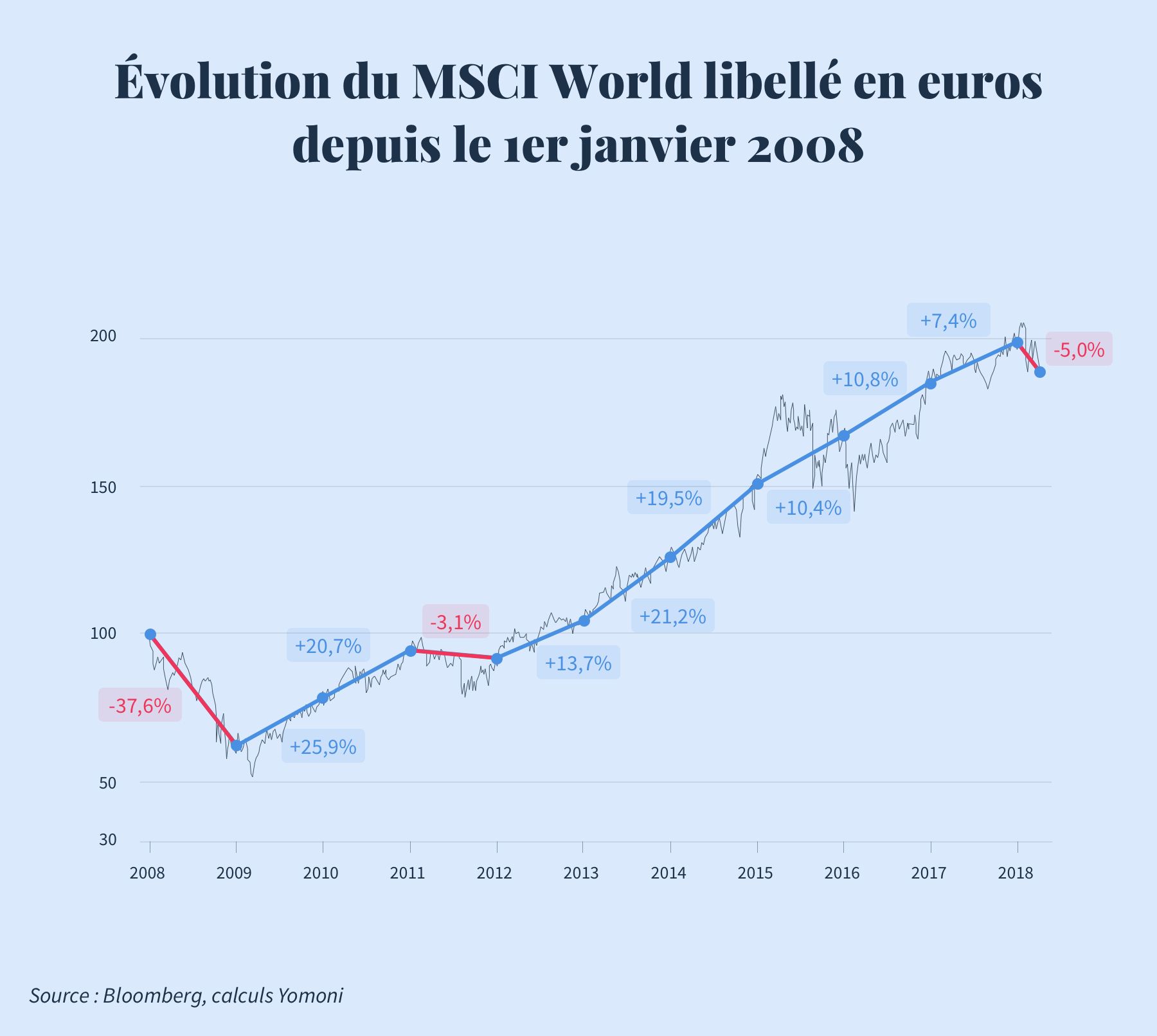

Un placement diversifié sur les marchés financier a rapporté du 5,5% par an, en moyenne, sur les 10 dernières années.

Nos clients interrogés optent en moyenne pour un remboursement anticipé d’un crédit dès lors que son taux d’intérêt dépasse les 3%.

3/ Mettez de côté pour anticiper vos impôts

Vous vous en êtes déjà probablement rendu compte, la somme qui arrive effectivement sur votre compte en banque est, significativement moins élevée que ce qui a été annoncé lors de votre entretien de fin d’année ! Le bonus en définitive, c’est comme du salaire complémentaire : annoncé brut, il arrive net de prélèvement sociaux et de cotisations sociales sur votre compte en banque.

En sus vous devrez payer des impôts sur ce supplément de salaire l’année suivante. Pour éviter les mauvaises surprises, surtout si vous touchez votre bonus pour la première fois, pensez à anticiper l’impact de votre bonus sur l’augmentation de vos impôts sur le revenu l’année suivante en mettant de côté une partie de votre bonus équivalent à votre taux marginal d’imposition.

Par exemple un salarié qui touche un bonus de 50 000 euros recevra sur son compte environ 37 650 euros. En faisant l’hypothèse que son taux marginal d’imposition est de 41%, il devra payer l’année suivante 15 436 euros d’impôts supplémentaire lié à son bonus.

Découvrez le projet qui vous ressemble

4/ Constituez-vous une réserve de sécurité

Si vous n’avez pas de crédit en cours, commencez par vous constituer une réserve de sécurité. Il s’agit d’une réserve d’épargne disponible rapidement et sans risque. Elle a pour objectif de vous fournir un matelas de sécurité en cas de coup dur et de répondre à vos besoins de financement sur des projets prévus dans l’année.

Cette poche de sécurité doit représenter environ 3 à 4 fois vos dépenses mensuelles, un peu plus si vous avez des enfants. Ajustez son dimensionnement en fonction de vos projets à court terme. La réserve de sécurité est répartie idéalement entre votre livret A (placement sans risque, disponibilité immédiate) et un fonds en euros d’une assurance vie (sans risque et disponibilité de l’argent à 5/7 jours). Découvrez si votre poche de sécurité est bien adaptée à votre situation en utilisant notre simulateur.

5/ Investissez votre épargne sur le long terme

Vous disposez déjà d’une réserve de sécurité et vous avez déjà mis de côté pour vos impôts ? Dans ce cas, vous êtes prêts pour investir sereinement votre bonus sur des placements de long terme qui sont les plus performants (même si ces placements impliquent un risque perte en capital plus élevé).

Si vous vous demandez comment investir simplement et intelligemment sur le long terme, venez découvrir Yomoni.

Si avez déjà un compte Yomoni, utilisez votre bonus pour faire un versement et contribuer à la construction de votre patrimoine.

6/ Le cas particulier de l’intéressement

Certaines entreprises choisissent de verser une gratification sous forme d’un intéressement ou d’une participation. A la différence du bonus, l’intéressement et la participation sont des récompenses collectives c’est à dire que toutes les personnes concernées par un même accord touchent cette gratification en fonction des objectifs atteints par l’ensemble de l’organisation.

Par exemple chez Yomoni, une même formule détermine le montant de l’intéressement pour l’ensemble de l’équipe et prend en compte 4 critères : le niveau de qualité de service offert à nos clients, la performance de la gestion, la collecte de nouveaux fonds sous gestion, et le nombre de clients.

Dans le cas particulier de l’intéressement, vous avez le choix entre 2 options pour le versement de votre intéressement ou de la participation :

- Option 1 : Versement directement sur votre compte courant

- Option 2 : Versement sur votre plan d’épargne entreprise

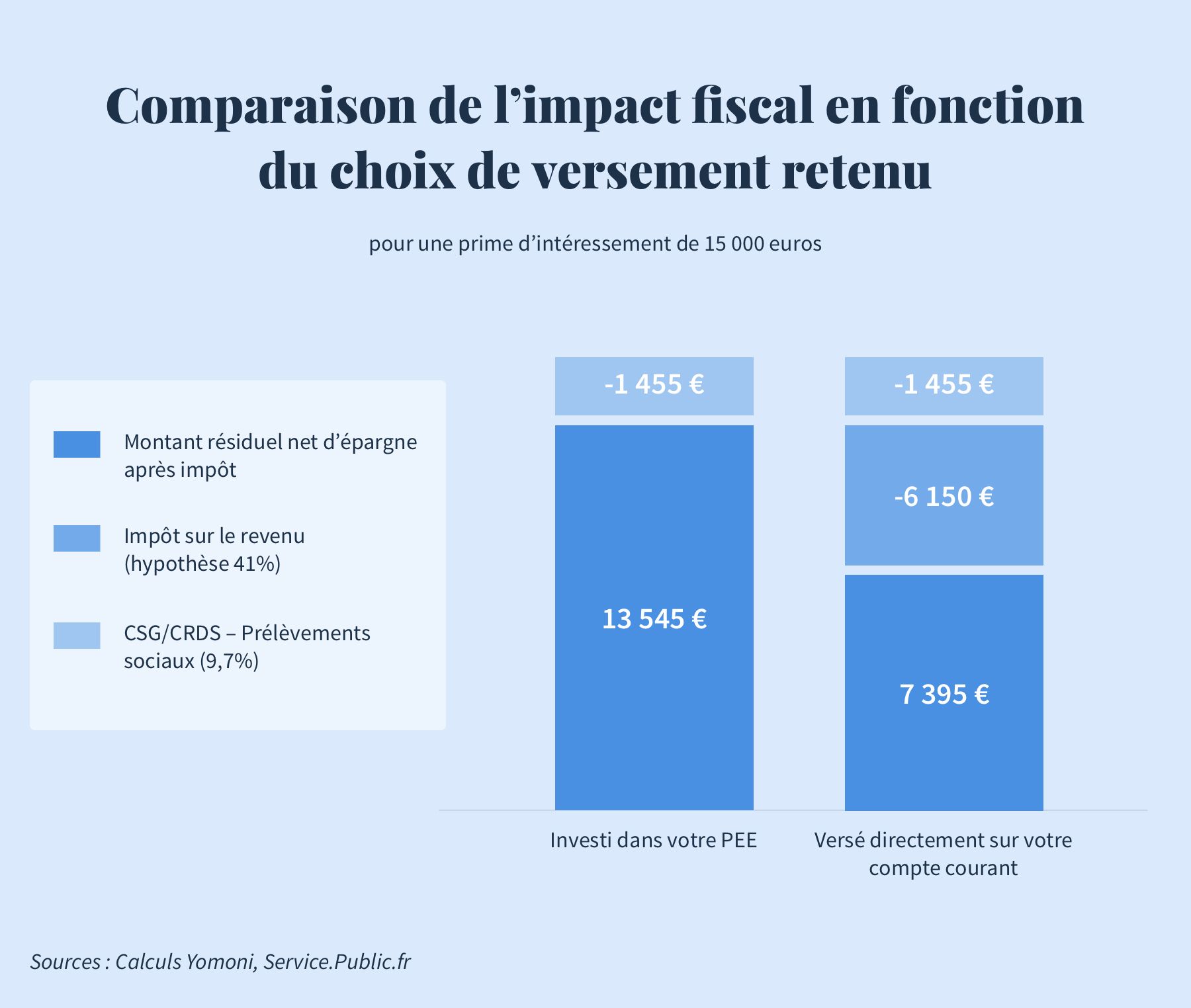

Sauf besoin immédiat de liquidités, choisissez systématiquement l’option 2 pour éviter que les sommes versées soient intégrées à votre revenu imposable. Voici un tableau comparatif pour illustrer la différence d’impact fiscal en fonction de votre choix. Nous avons pris l’exemple d’un salarié avec un taux marginal d’imposition de 41% qui touche une prime d’intéressement de 15 000 euros.

Bon à savoir, les sommes versées sur un plan d’épargne entreprise sont en principe bloquées pendant 5 ans ce qui est par ailleurs un horizon minimum conseillé pour se constituer une épargne de long terme. Il existe cependant plusieurs formes de déblocages anticipés (achat immobilier, départ à la retraite, changement d’emploi…).

En résumé, nous vous conseillons de ne pas tout dépenser directement. Si vous avez une dette, n’hésitez pas à la diminuer. Si vous le pouvez, profitez-en pour anticiper vos impôts. Si vous n’avez pas d’idée, pourquoi ne pas se constituer un matelas de sécurité ? Si vous êtes concernés, pensez à l’intéressement. Si vous n’êtes pas encore client Yomoni, nous vous proposons d’investir sur le long terme avec nous. Enfin, si vous n’êtes pas sujet au bonus, on espère que l’année prochaine sera la bonne !

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.