Le Brexit n’aurait-il jamais eu lieu ?

Pour l’instant aucune donnée n’atteste d’une baisse d’activité consécutive au vote britannique. Le scénario le plus probable est celui d’une activité mondiale stable qui devrait atteindre son pic au quatrième trimestre. Les indicateurs de conditions financières sont au beau fixe, malgré les craintes de hausses des taux américains. Au final, nos portefeuilles restent proches de leur position de long-terme avec légèrement plus d’actions qu’au début du mois d’août.

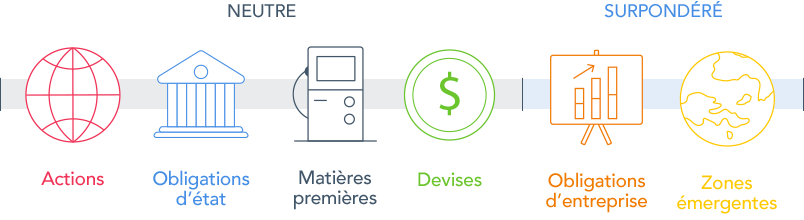

Actifs financiers

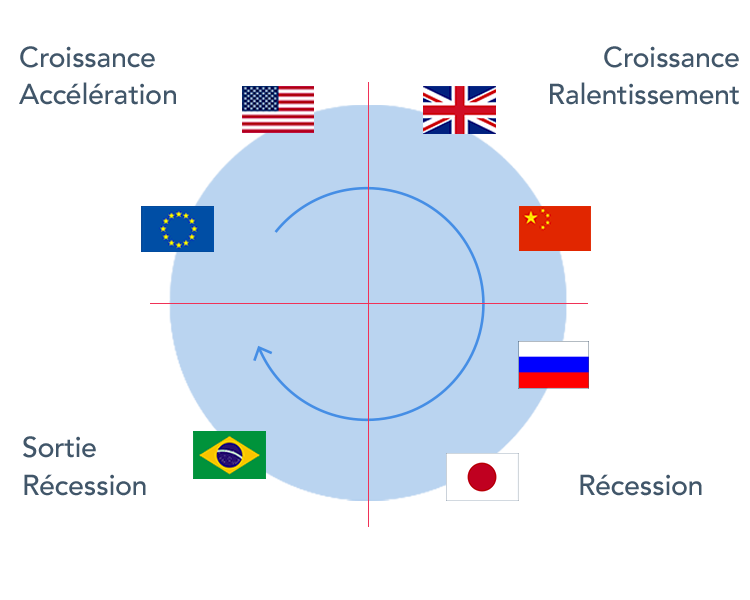

Position économique

Classe d'actifs et monnaie

Les chiffres américains d’emploi et d’activité sont contradictoires, mais la consommation indique que la croissance n’est pas menacée. Nous avons ainsi permuté vers des marchés plus cycliques et sensibles au dollar, tels que les pays d’Asie Pacifique et des régions émergentes, au détriment des actions immobilières qui s’étaient fortement appréciées. Nous restons toujours en retrait sur l’Europe, et surtout prudents pour 2017.

Après la ruée sur les obligations d’Etat durant le Brexit, les dernières semaines leur ont été moins favorables. Nous gardons une position légèrement sous-pondérée car une éventuelle hausse des taux aux Etats-Unis augmente le risque à court-terme sur ces actifs. Elle devrait toutefois s’avérer contenue à terme. Nous avons une préférence pour les Etats-Unis en cas d’appréciation du dollar.

Nous gardons une surpondération en obligations risquées, en particulier celles des entreprises américaines. Dans un contexte de croissance stable et de modestes hausses de taux courts, elles fournissent un rendement supplémentaire qui en fait une alternative aux obligations d’Etat pour les investisseurs institutionnels.

Les responsables de la Réserve Fédérale américaine ont annoncé leurs intentions de monter les taux avant la fin de l’année. Cela a permis l’appréciation du dollar face aux autres monnaies à taux nuls ou négatifs. Reste aux américains de passer du verbe à l’action pour maintenir cette tendance que nous attendons sans précipitation.

Les régions émergentes nous ont fait hésiter tout au long de l’année. Nous sommes désormais surpondérés, au vu des signaux de sortie de récession et de stabilisation des monnaies et des matières premières. Il reste des risques, mais le pari semble pertinent vu les faibles niveaux de valorisation. Nous penchons vers les actions après avoir été très exposés aux obligations.

Notre position en l’or a été réduite. Les hausses des taux en phase de croissance ne sont pas immédiatement idéales pour le métal jaune. Nous attendrons la fin d’année pour un retour en grâce éventuel. Entre-temps, nous gardons une plus forte exposition au pétrole après son rebond spectaculaire (+15%).

Nous gardons notre exposition aux actifs risqués avec une rotation vers des sous-actifs plus cycliques.