Des tendances porteuses et une conjoncture encore favorable

Fin août, nos indicateurs de tendances de marchés restent bien orientés dans un contexte de faible volatilité. A priori, les principales classes d’actifs ont repris un comportement “normal” depuis la mi-juillet, avec un retour aux tendances pre-Brexit. Cela milite pour une allocation propice aux actions, en particulier des régions émergentes et d’Asie-Pacifique. Ce qui s’accompagne logiquement d’une sur-exposition aux matières premières cycliques comme le pétrole. L’Europe et le Japon restent encore en retrait.

Notre lecture “macro” est plus nuancée, ce qui modère notre surpondération en faveur des actifs risqués et cycliques, en maintenant une position sur l’or et les bons du trésor à très long-terme. Notre scénario central est celui d’une croissance modeste sans inflation car globalement tout va bien sur les 3-6 prochains mois, mais l’horizon n’est pas dégagé au-delà. Nous estimons à 30% les chances d’entrer en récession (et faible inflation) à 6-12 mois. En Europe, les récentes statistiques de conjoncture confirment qu’il n’y a pas de récession imminente post Brexit et que la Zone Euro reste sur sa phase ascendante, avec une accélération en France. Outre-Atlantique, le troisième trimestre sera soutenu avec une croissance du PIB aux environs des 3% en rythme annuel. La con

sommation des ménages est vigoureuse (+3%), grâce aux hausses de salaires qui prennent le relais des créations d’emplois en ralentissement. En revanche, l’investissement reste atone et les marges des entreprises se contractent, ce qui confirme nos craintes d’une prochaine fin de cycle (les baisses de profits poussent les entreprises à réduire l’emploi). La construction sera l’élément clé, car pour l’instant le cycle immobilier est encore porteur et se diffuse à l’ensemble des secteurs, mais s’il venait à s’épuiser -comme l’automobile récemment- la croissance 2017 serait à risque.

Nous revoyons notre positionnement tactique mensuellement à partir d’une double grille d’analyse “marchés” et “macro” pour définir les écarts d’allocation entre les portefeuilles investis et leur portefeuille de référence de long terme. Notre analyse « marchés » est basée sur des signaux quantitatifs, en particulier sur les tendances passées de chaque actifs en portefeuille, et la lecture « macro » est basée sur la future position de l’activité mondiale dans le cycle économique et l’allocation d’actifs idoine. La différence de nature de l’information (passée vs. future, spécifique vs. globale, court-terme vs. moyen-terme et systématique vs. discrétionnaire) permet de réduire l’impact négatif i) des aléas statistiques sur l’identifcation des tendances et ii) des erreurs d’appréciation sur la lecture du cycle économique. Pris isolément, ces indicateurs sont efficaces en moyenne, mais ils ne sont pas exempts de variabilité et d’erreurs. Nous limitons ainsi les à-coup de réallocation dans les portefeuilles, parfois au prix d’une contradiction interne entre les deux indicateurs.

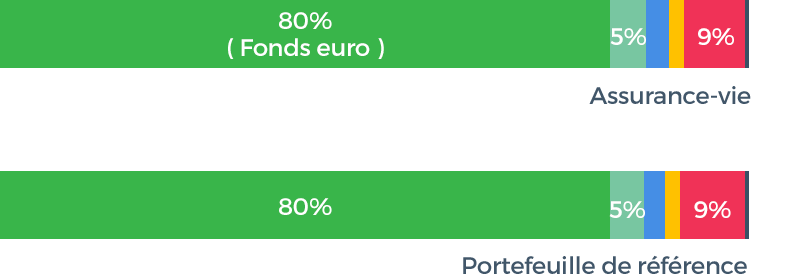

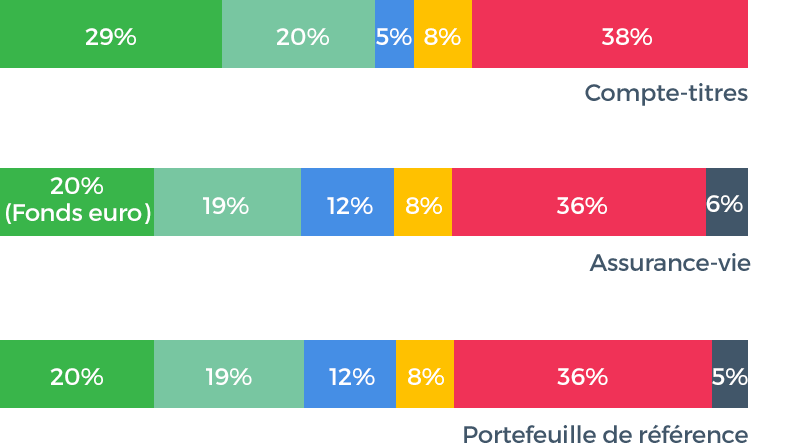

Profil 1

Profil 2

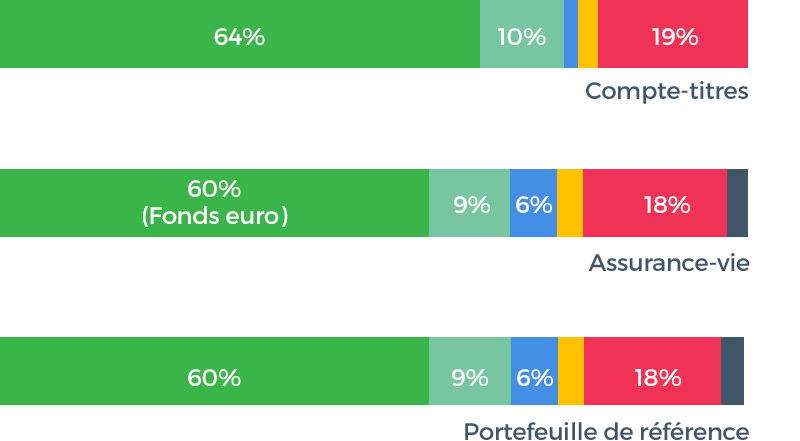

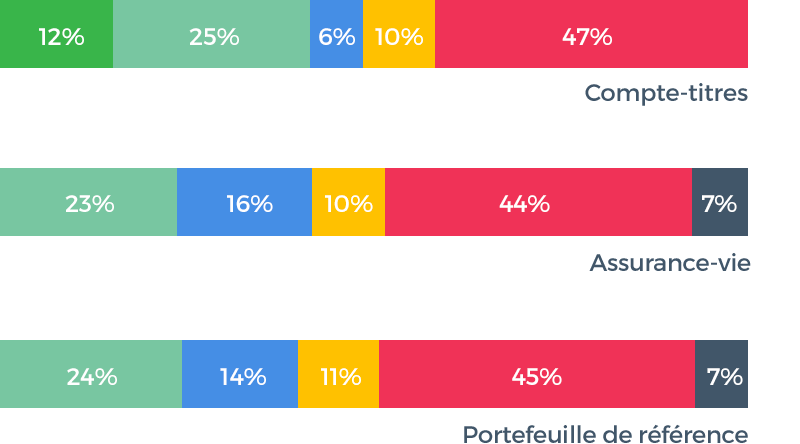

Profil 3

Profil 4

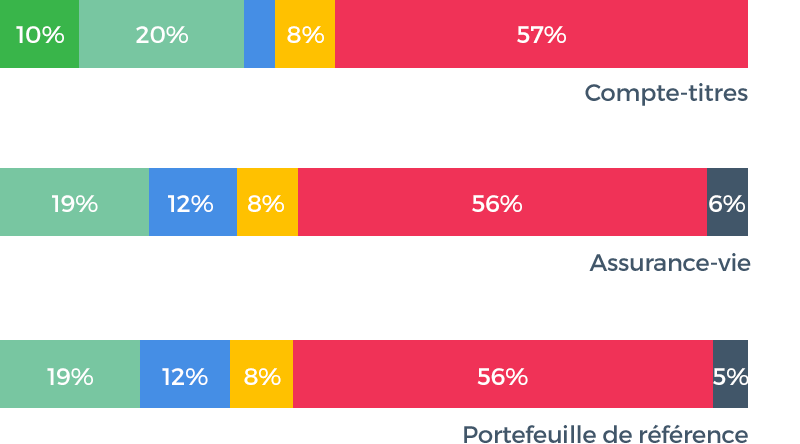

Profil 5

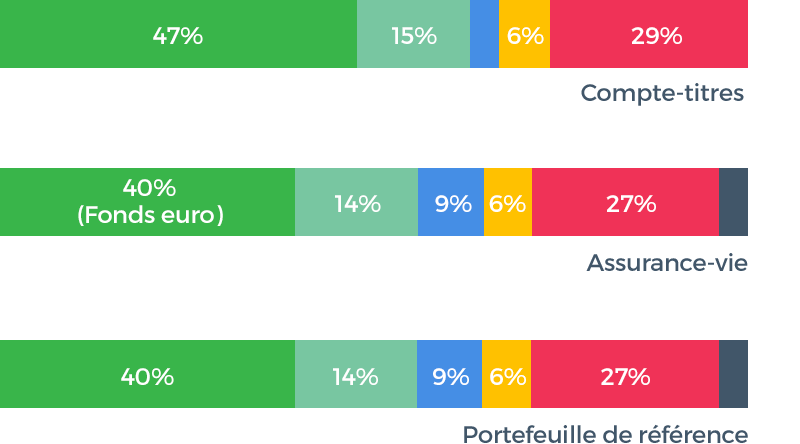

Profil 6

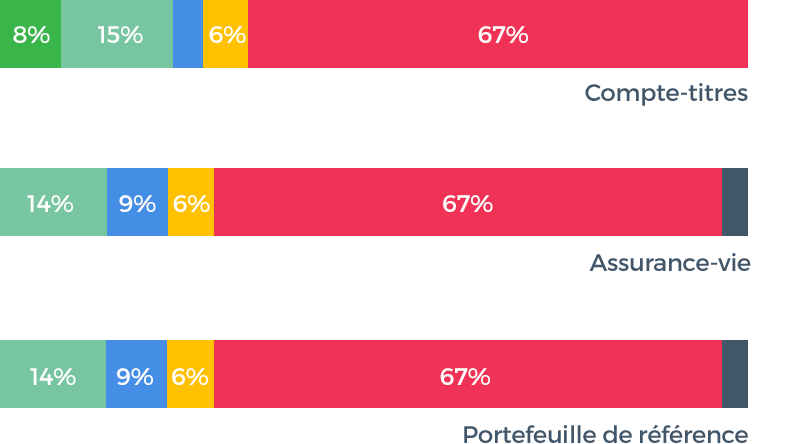

Profil 7

Profil 8

Profil 9

Profil 10

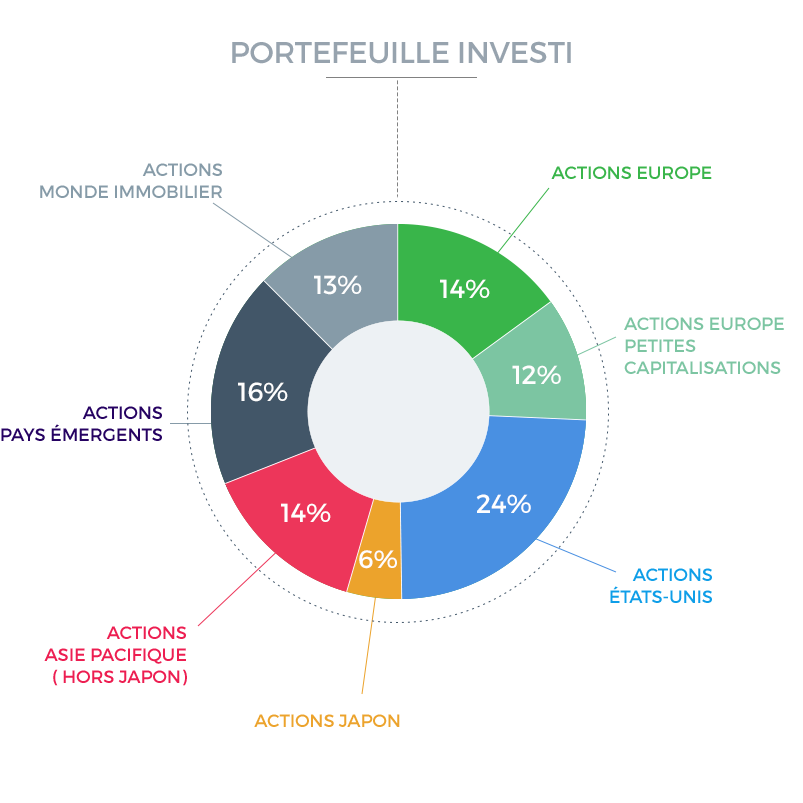

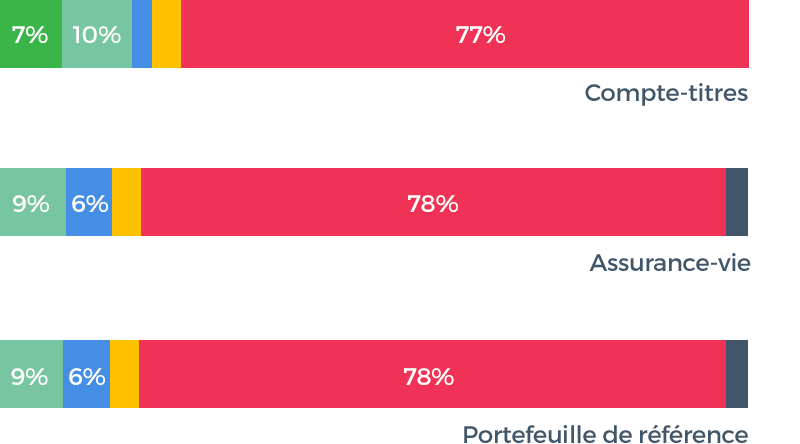

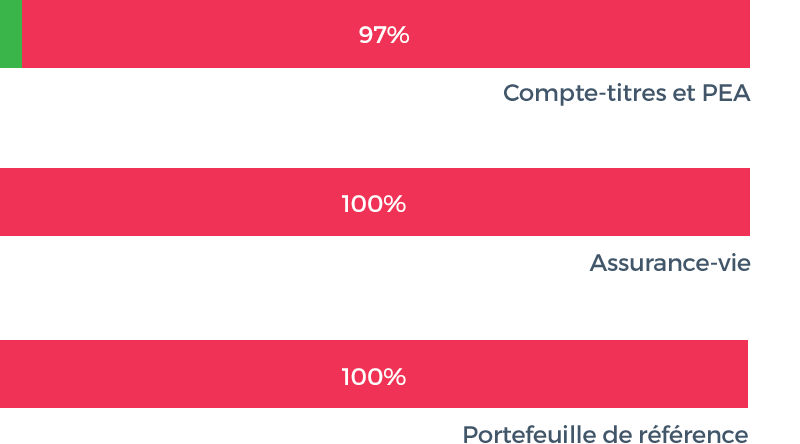

Répartition géographique des actions