En synthèse

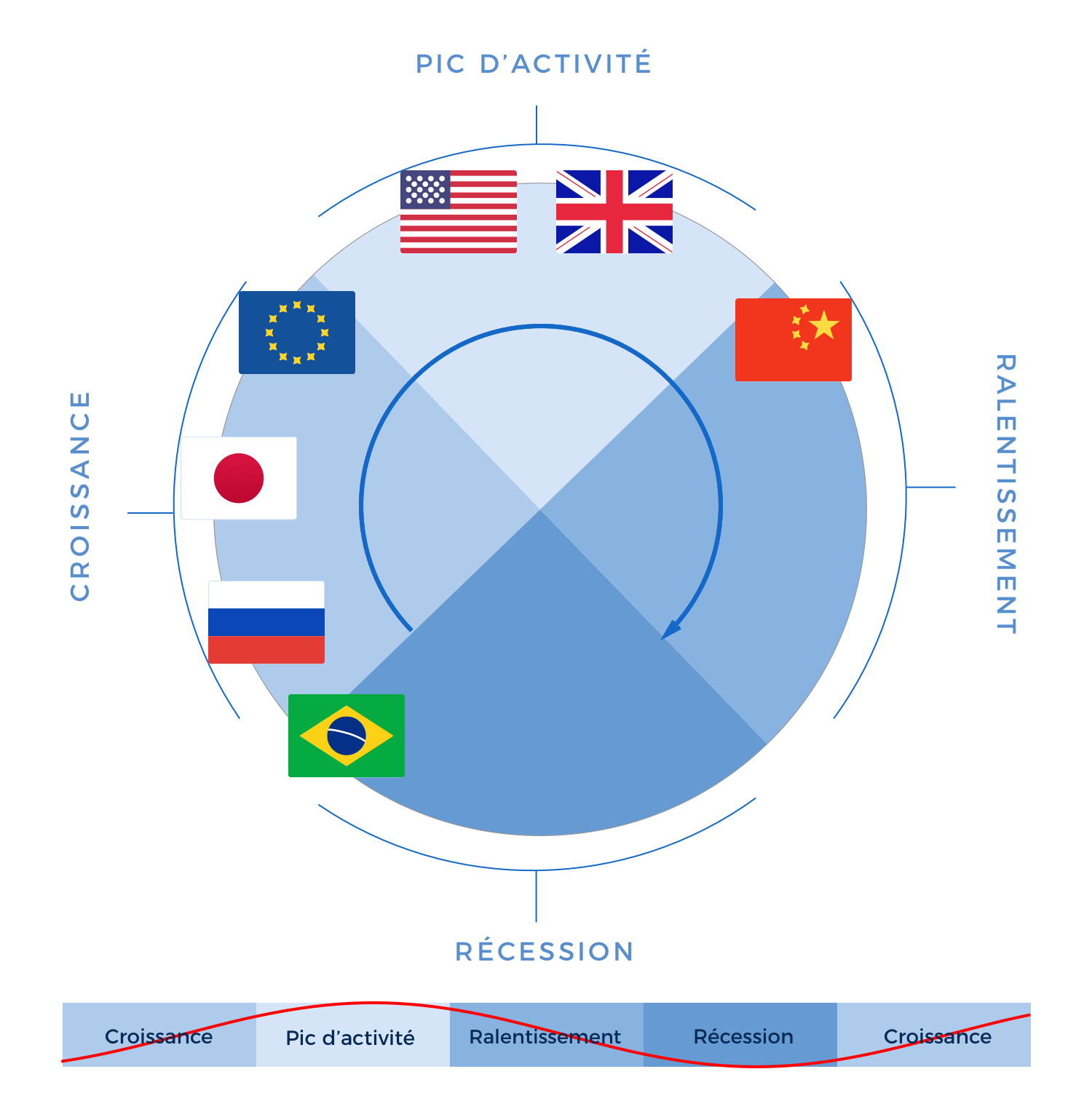

Le premier trimestre s’achève comme il a débuté, c’est à dire sur des perspectives économiques au beau fixe, qui restent propices aux actifs de performance, comme les actions et les obligations risquées. Loin de l’événementiel politique, les indicateurs d’activité présage d’une croissance mondiale qui avoisine les 3 % par an et confirment que la reprise est désormais présente dans toutes les régions du monde. Nous sommes confortés dans le scénario d’une économie européenne qui accélère pour atteindre les 2 %, en particulier en France. Outre-Atlantique, c’est le niveau des prix qui sera à surveiller, car les carnets de commandes des entreprises continuent de se remplir alors que la reprise a déjà plus de sept ans. À ce niveau d’activité, l’inflation est bien partie pour surprendre des autorités monétaires qui continuent d’augmenter leurs taux d’intérêts au ralenti.

Le comportement des marchés est cohérent avec ces tendances fondamentales. Les marchés actions font toujours la course en tête, avec un mois supplémentaire de hausse en mars, alors que les actifs défensifs (obligations d’État, or) font du surplace. Le pétrole reste sur une trajectoire haussière, malgré de fortes turbulences en mars. Au vu de l’ensemble de grandes tendances, nos indicateurs de risque de moyen-terme sont au vert, ce qui explique la faible amplitude des variations des actifs (la volatilité). Pour autant, cela ne garantit pas un avenir calme à très court-terme. Le niveau d’optimisme élevé qui prévaut désormais parmi les investisseurs, rend les marchés vulnérables à un quelconque choc négatif inattendu, néanmoins, c’est un risque que nous assumons grâce à notre diversification.

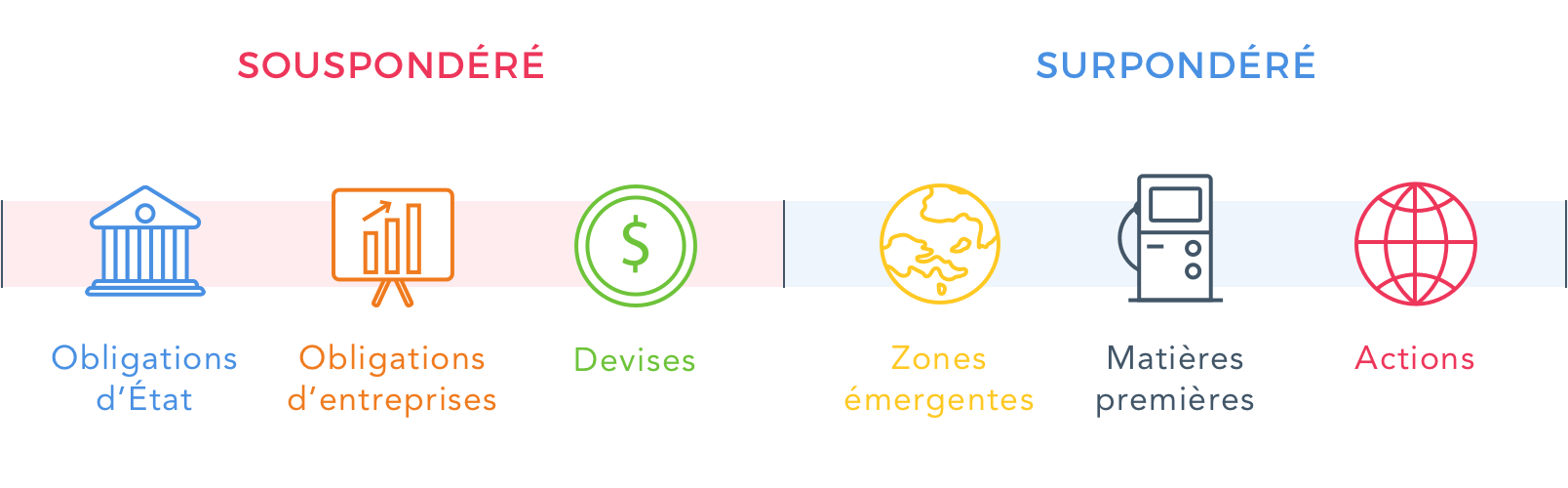

Au total, l’allocation des profils reste quasiment inchangée, avec un biais pour les actions et l’énergie, et une préférence géographique en dehors des Etats-Unis. Nous privilégions toujours les secteurs les plus sensibles à la conjoncture, tels que les banques et les entreprises de biens de base.

Les opinions émises sur ce blog correspondent aux anticipations de marché de Yomoni au moment de la publication de cet article. Elles sont susceptibles d’évoluer en fonction des conditions de marché et ne sauraient en aucun cas engager la responsabilité contractuelle de Yomoni. Avant d’investir dans une quelconque classe d’actifs, il est fortement recommandé à l’investisseur de s’enquérir de manière détaillée des risques auxquels ces classes d’actifs sont exposées, notamment le risque de perte en capital.

Les performances des profils

En mars, les profils Yomoni ont subi des variations significatives, certains terminent le mois avec des performances quasiment nulles, c’est le cas des profils les plus prudents (jusqu’au profil 6) ; d’autres enregistrent des performances relativement positives, allant de 0,1 % pour un profil 7, à 0,8 % pour un profil 10. Sur la période, les actions européennes ont été les meilleurs contributeurs de performance, elles apportent notamment 0,6 % à la performance d’un profil 10. A l’inverse, les actions américaines lui ont coûté 0,1 %. Les profils équilibrés ont souffert d’une contribution négative des bons du trésor européens et américains mais également de la baisse du prix du pétrole. Au total, les performances depuis le début de l’année restent bien orientées et s’étalent entre 0,6 % et 5,2 %, du profil 2 au profil 10.

Les performances constatées sur les profils 2 (SRRI 3) à 10 (SRRI 5) du contrat Yomoni Vie tiennent compte des frais annuels de gestion du contrat dans le cadre du mandat d’arbitrage. Les supports d’investissements proposés présentent un risque de perte en capital.

Le contexte de marché

La performance des marchés a été hétérogène en mars selon les classes d’actifs. En zone euro, la publication de bons indicateurs économiques, tels que les chiffres de l’emploi ou le climat des affaires qui ont continué à s’améliorer, ont profité aux actions qui ont progressé de 5,5 % sur le mois. Les perspectives d’une politique monétaire moins accommodante et d’un retour à l’inflation ont pesé sur les bons du Trésor, notamment en Allemagne où ils se sont dépréciés de 1,1 %. Les actions émergentes ont également profité de bons chiffres économiques, en particulier dans le secteur manufacturier chinois, et ont fini le mois en hausse de 2,3 %. En revanche, aux États-Unis, le doute s’installe après l’échec de Donald Trump sur sa réforme de santé et pèse sur le dollar en léger recul. À noter enfin que le prix du baril de pétrole a significativement baissé de 5,0 %, en raison d’un excès d’offre sur le marché.

Exposition aux actifs financiers

Position économique des régions