Lors des fêtes de fin d’année, on a beau éviter les sujets qui fâchent, l'immobilier reste un incontournable pour gâcher les dîners de famille ! Pour changer, abordons sereinement la question sous l'angle de l'allocation d'actifs, car l'immobilier est l’actif de long-terme par excellence. La pierre a beau posséder des vertus émotionnelles et permettre un usage immédiat, elle devrait néanmoins répondre aux critères communs à tous les placements : performance, risque et horizon de temps. Au final, sur dix ou vingt ans, vaut-il mieux investir dans l’immobilier que dans des obligations ou des actions ?

It’s tangible, it’s solid, it’s beautiful, it’s artistic and I just love real estate. Donald Trump

Tout semble, a priori, plaider pour l'achat immobilier lorsque l’on se résume au simple choix entre louer et acheter en faisant la comparaison entre loyer et taux d'emprunt. On néglige alors qu’avec l’amortissement de la dette, on placera également ses futures économies dans son bien. Ce placement doit être comparé avec celui alloué ailleurs dans le cas d'une location. Au final, il faut comparer [le taux locatif moins le taux de rendement de l’épargne] avec [le coût de l'emprunt moins la plus-value espérée sur le bien]. Ce calcul d'ensemble milite lui au contraire pour différer l’achat immobilier, voire se délester aujourd'hui et redevenir locataire et investisseur ! Pourquoi ?

Premièrement, les facteurs historiques qui ont favorisé la pierre jusque-là ne seront plus présents à l’avenir. Aujourd'hui, ce sont en moyenne des acheteurs de 35 ans (800 000 nés en 1980) qui font affaire avec des vendeurs de 75 ans, la cohorte née en 1940. Ces derniers ont acquis leur premier bien en 1975 dans une France de 55 millions d'habitants et de 18 millions de ménages. Elle compte aujourd'hui 66 millions d'habitants, soit 20% de plus mais surtout 28 millions de ménages, soit 55% de plus ! Un fort contraste qui est à l'origine de la conviction des baby-boomers : « Real estate always appreciates(2) » (Ivana Trump). Or, dans une génération, les acquéreurs de 2015 vendront en 2055 à la cohorte née en 2020 (soit 750 000 naissances prévues), dans un pays qui n'aura alors grandi que de 10% pour atteindre probablement les 71 millions d'habitants et 32 millions ménages.

Deuxièmement, les prix ne croîtront pas grâce à la capacité des ménages français à s'endetter davantage. En effet, le niveau élevé des prix immobiliers est aujourd'hui supportable par les ménages grâce à la baisse des taux à moins de 2.5% facilitant la dette. Les durées des prêts sont proches de 20 ans contre 13 en 1995, et l'endettement immobilier des ménages est à son record à 70% du revenu annuel.

Enfin, nous assistons depuis 3 ans, à l’acquisition d’immeubles de rendement par les investisseurs institutionnels –habitués aux achats en haut de cycle– et à un engouement pour la « pierre papier » (les SCPI) pour les particuliers. Il n’y aura bientôt plus d’acheteur supplémentaire.

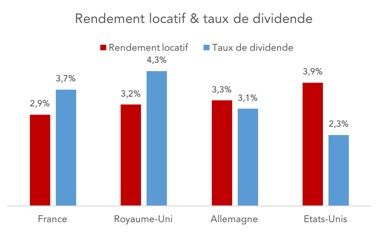

La performance nette de l’immobilier sera donc probablement nulle alors que les actions mondiales pourraient livrer une performance annuelle supérieure sur les prochaines décennies. En effet, en 2015 de nombreuses actions offrent un taux de dividende supérieur au rendement locatif brut des grandes villes françaises. Avec un taux de 3.4%, le CAC40 dépasserait Paris. Trois périodes ont connu une telle situation depuis 60 ans : en 1974, 1977-82, et 1988-92 et dix ans plus tard, le capital immobilier initial (loyer inclus) s’était à chaque fois rétréci de moitié vis-à-vis d'un investissement en actions, avec une sous-performance annuelle de 7% par rapport à celle des marchés financiers !

En bref, pour la génération Y, il est bon de louer ou de rester vivre chez ses parents ! Voir l'intégralité de La longue vue