En octobre, les bourses mondiales ont établi de nouveaux records. Peut-être pour célébrer avec malice les trente ans du krach de 1987 ? Ou le centenaire de la révolution bolchevique ? Qui sait ? Il est probable que la coïncidence soit fortuite et qu'en réalité la croissance économique est simplement robuste, en ligne avec notre scénario. Même les investisseurs les plus prudents sont forcés de constater que la reprise est uniformément répartie dans le monde et que les risques d'une récession sont de plus en plus distants.

La crainte maintenant, c’est que le ralentissement mondial viendrait des Etats-Unis, or ce second semestre dévoile un dynamisme retrouvé outre-Atlantique. Pour illustration, les niveaux atteints ces derniers mois par l'indicateur d'activité manufacturière (ISM) présagent d'une croissance économique de 3 à 4 % ! À ce rythme d’activité, c’est du côté de l’inflation que pourrait venir le risque de perturbation. Or les indices de prix restent encore inertes, permettant toujours aux banques centrales de se hâter avec lenteur pour relever leurs taux. Jay Powell, qui sera gouverneur de la Réserve Fédérale dès janvier, affiche des priorités semblables à celles de ses prédécesseurs plus soucieux du plein emploi que des risques d’inflation. En zone Euro, la modération est aussi de mise, puisque la BCE réduit ses achats mensuels d’actifs peu risqués, mais les prolonge jusqu’à l’automne 2018. Ces attitudes pourraient évoluer, car nous redoutons de voir une accélération des prix d’ici six mois. D’ici là, le risque proviendra avant tout des marchés eux-mêmes, s’ils sont gagnés par l’euphorie.

Dans un tel contexte de stabilité économique, on constate que la phase qui s’ouvre est plus spéculative avec de très fortes hausses à court-terme. Les tendances des actifs risqués sont fortement positives, mais en phase d’euphorie, les indicateurs de tendance moins robustes, car les retournements de marché seront plus brutaux. Nous serons de plus en plus vigilants.

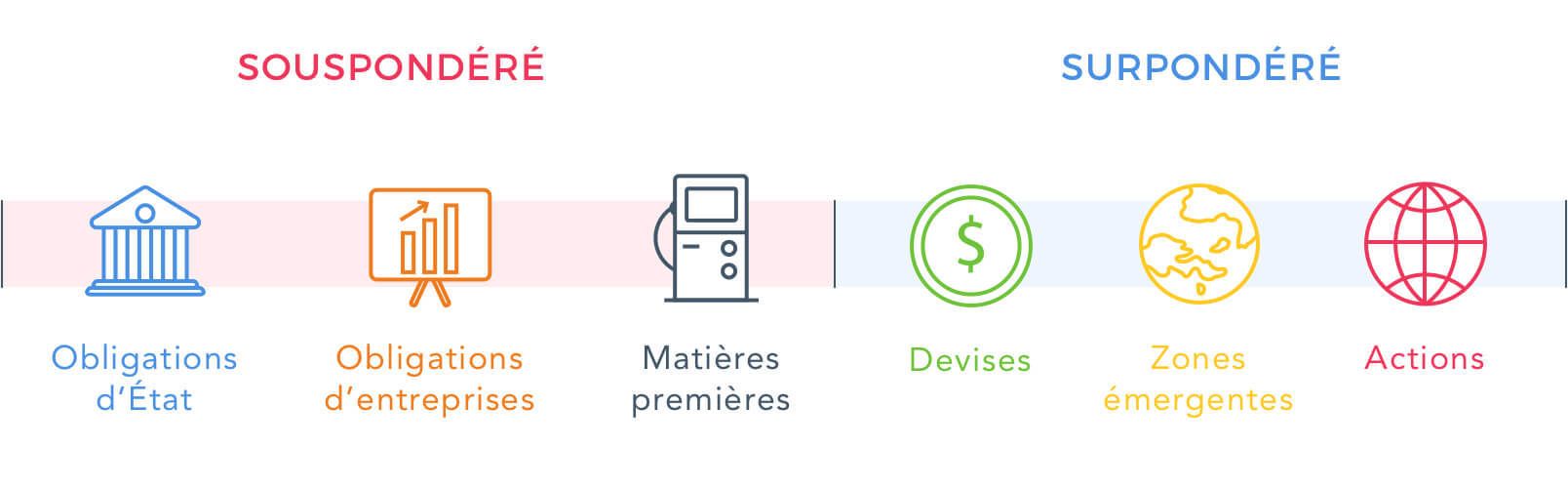

Au total, nous maintenons nos allocations inchangées, avec une préférence pour les actions, et une forte exposition aux pays émergents où les valeurs de technologies asiatiques sont en forte appréciation. Le dollar reste non-couvert sur l'exposition aux actions américaines, car la remontée de l’euro semble en suspens. Nous évitons par conséquent de supporter le coût de couverture qui pénalise l’investisseur en euros lorsque les taux d’intérêt américains sont plus élevés comme c’est le cas actuellement. Cette position sera à reconsidérer en cas de baisse de l'eurusd sous les 1,15.

Les opinions émises sur ce blog correspondent aux anticipations de marché de Yomoni au moment de la publication de cet article. Elles sont susceptibles d’évoluer en fonction des conditions de marché et ne sauraient en aucun cas engager la responsabilité contractuelle de Yomoni. Avant d’investir dans une quelconque classe d’actifs, il est fortement recommandé à l’investisseur de s’enquérir de manière détaillée des risques auxquels ces classes d’actifs sont exposées, notamment le risque de perte en capital.

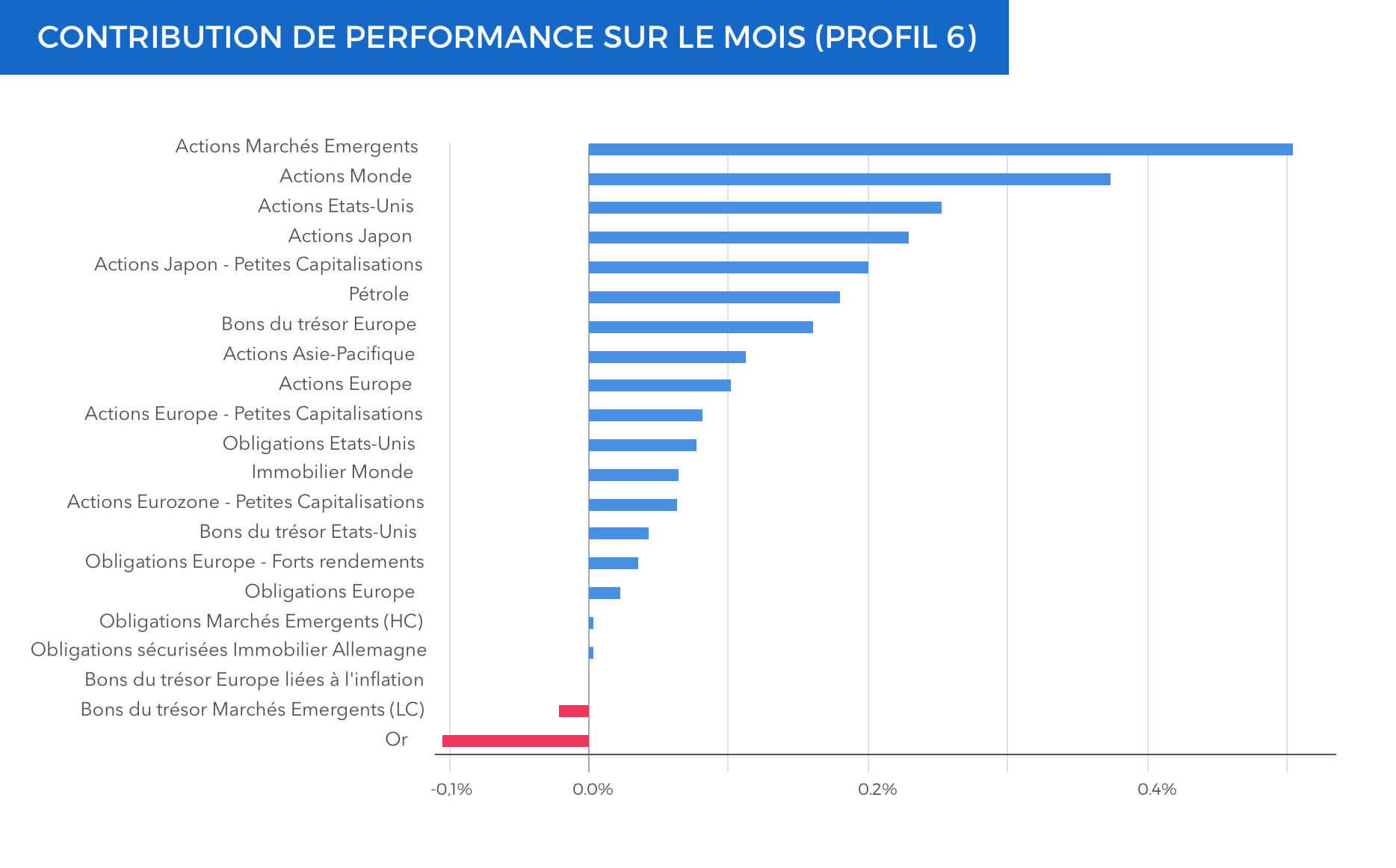

Les performances des profils

Nos portefeuilles ont connu un mois d’octobre particulièrement faste. En effet, l’ensemble des profils terminent significativement positifs allant de 0,5 % à 2,9 % en ce qui concerne l’assurance-vie et de 1,3 % à 3,3 % pour les compte-titres et PEA, bien emmenés par les actions de pays émergents et les actions américaines.

Les performances constatées sur les profils 2 (SRRI 3) à 10 (SRRI 5) du contrat Yomoni Vie tiennent compte des frais annuels de gestion du contrat dans le cadre du mandat d'arbitrage. Les supports d’investissements proposés présentent un risque de perte en capital.

Le contexte de marché

Le mois d’octobre a de nouveau été très favorable aux actifs risqués, et notamment aux actions mondiales qui se sont appréciées de 3,3 % sur le mois, avec une nette surperformance des actions japonaises (+5,4 %) et émergentes (+3,5 %) par rapport aux actions américaines (+2,2 %) et européennes (+1,9 %). Le pétrole a également continué son rebond avec une hausse de 6,7 % sur le mois et le dollar a progressé de 1,5 % contre l’euro. Les performances des actifs moins risqués ont été plus hétérogènes puisque les bons du Trésor allemands ont clôturé le mois en hausse de 1,1 % tandis que ceux des États-Unis ont baissé de 0,2 %.

Exposition aux actifs financiers

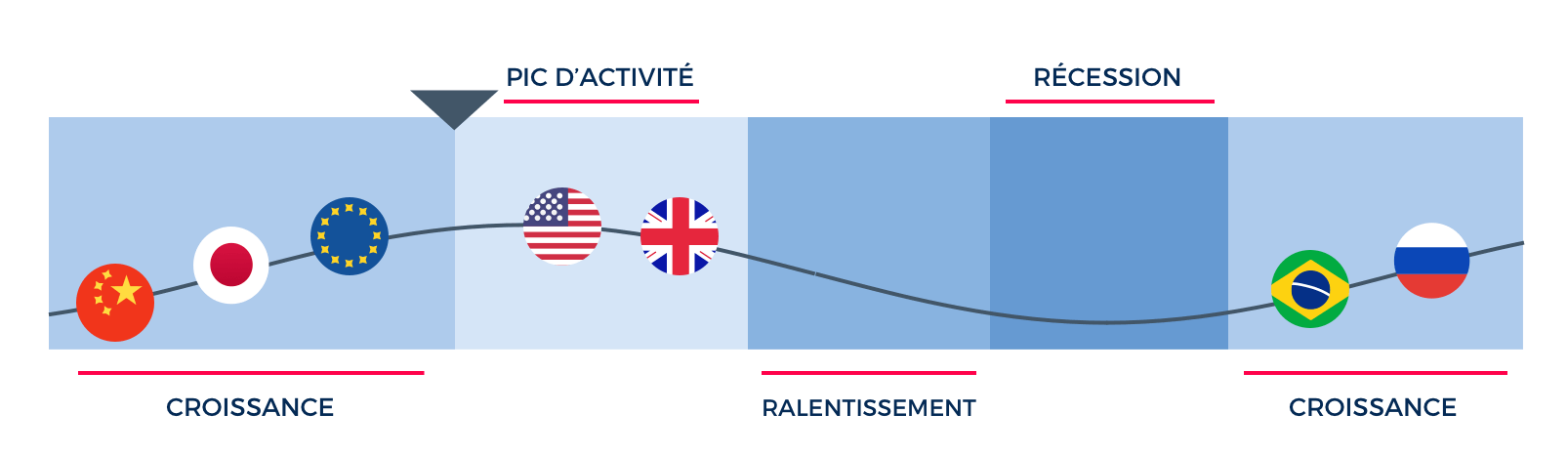

Position économique des régions