2018 a été difficile pour les bourses mondiales. L’année a marqué le retournement des conditions financières extrêmement favorables connues en 2017, au détriment de toutes les classes d’actifs.

La conjoncture se dégrade désormais partout, même aux États-Unis. Le début d’année s’annonce donc difficile sur les marchés d’autant plus que les leaders politiques ajoutent davantage de confusion.

Alors qu’elles réduisent actuellement la liquidité financière, les banques centrales devraient inverser leur politique tôt ou tard, pour éviter une récession.

Une fois les conditions économiques et financières stabilisées, les bourses mondiales devraient alors rebondir, portées par la tendance haussière des profits mondiaux.

2017-2018 DES ANNÉES MIROIRS

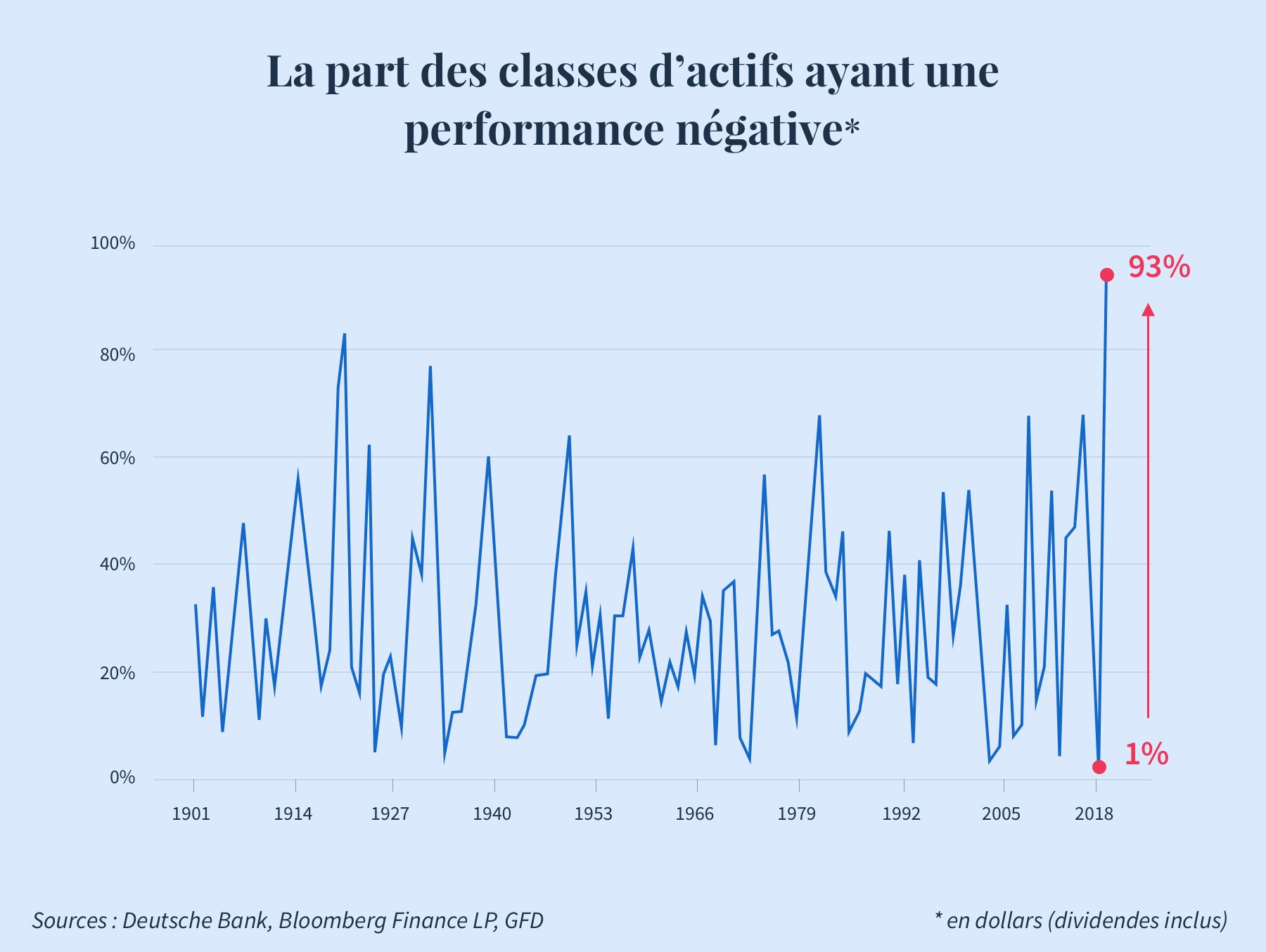

L’année 2017 était exceptionnelle avec seulement une classe d’actifs en performance négative sur soixante-dix (les obligations philippines), mais cette année, c’est exactement l’inverse. En 2018, les liquidités -en dollars en particulier -ont surperformé quasiment toutes les classes d’actifs (à l’exception du cash en peso mexicain !), une première en cent dix ans. La fin des hausses de taux en 2019 devrait remettre le cash au milieu du peloton des performances.

Du côté de la conjoncture, la situation s’est dégradée partout, et annonce un premier trimestre difficile. Si 2018 était l’inverse de 2017, 2019 serait un remake de 2016. L’analyse régionale dévoile pas mal de disparités, mais une tendance désormais commune.

- En Europe, le trou d’air du premier trimestre n’a jamais donné lieu au rebond attendu. La France a raté son rendez-vous avec la reprise amorcée en 2016-2017, alors que l’Italie continue sa dérive de stagnation.

- En Chine, la transition du modèle économique n’est pas aisée, avec une économie qui reste très sensible aux conditions du commerce international, et à son principal client américain. Structurellement, elle souffre des pressions concurrentielles de pays à moindre coût de production, et la demande domestique n’est pas un relais de croissance stable.

- Aux États-Unis, la stimulation fiscale touche bientôt à sa fin. La conjoncture se normalise, avec un trou d’air visible sur l’immobilier et les biens durables (auto, etc.). L’emploi devrait stagner dans quelques mois, vu le tassement observé sur les durées de travail.

L'ESPOIR D'UN REVIREMENT DES BANQUES CENTRALES

Les autorités monétaires feront volte-face en 2019, avec la fin des hausses de taux US et un éventuel retour aux achats d’actifs pour la BCE. En attendant ce réajustement les marchés boursiers resteront baissiers.

- L’inertie des banques centrales a créé un décalage entre conjoncture et politique monétaire. La Fed et la BCE ont été trop accommodantes en 2017 quand la croissance accélérait. Elles sont désormais trop restrictives en 2018, alors que l’activité décélère.

- Les marchés réagissent en conséquence, une forte hausse en 2017, et une baisse symétrique en 2018. 2019, serait probablement comme 2016, qui fut une année très porteuse après le revirement de la BCE en février.

UN MARCHÉ STRUCTURELLEMENT HAUSSIER

Malgré un début d’année probablement difficile, 2019 devrait être une année haussière pour les actions. Le super-cycle de profits débuté en 2011, est toujours en place aux États-Unis, grâce à i) la consolidation des industries matures autour de mastodontes mondiaux; ii) la croissance des géants du numérique et iii) des conditions de crédit encore favorables au ré-endettement du secteur privé.

- La mondialisation a depuis trente ans favorisé l'émergence de champions sectoriels, qui se sont concentrés à mesure que leurs secteurs devenaient matures (Pharma, Alimentaire & boissons, Auto, etc.). Au niveau micro-économique, cela a permis de réduire les pressions concurrentielles et stabiliser les marges à des niveaux élevés, préservant les profits même en période de faible croissance.

- La transition numérique déplace une quantité croissante du circuit économique vers des géants du numérique. Ces derniers dégagent des marges de profits très élevées, en raison de leurs économies d’échelles (plateforme « scalable ») et de leur situation d’oligopole. La croissance des profits est donc plus rapide que la croissance économique.

- Le crédit reste aisément disponible à des taux faibles via les Leveraged Loans et les émissions obligataires classiques. Il permet d’user de l’effet de levier pour augmenter la rentabilité des fonds propres via les Buyback, LBO, Private Equity deals, etc. Les ROE, (et les profits par nombre d’actions) augmentent donc encore plus vite que les taux de marge. L’endettement des entreprises se retrouve essentiellement dans les petites et moyennes capitalisations, et encore assez peu au sein des grandes entreprises.

UNE ALLOCATION POUR LA REMONTADA !

Sur les marchés financiers, les tendances de court-terme sont désormais négatives pour toutes les bourses mondiales, ce qui renforce notre biais vers une allocation défensive, d’autant que nos limites de pertes maximales potentielles par profil nous imposent déjà de réduire le degré d’exposition.

L’incertitude sur la croissance et sur les politiques monétaires continue de peser sur les marchés, mais apporte aussi plus de dispersion entre classes d’actifs. Dispersion, qui avait peu à peu disparu. Les bénéfices de la diversification reviennent donc au goût du jour, avec un rôle essentiel de stabilisateur des portefeuilles.

Dans ce contexte, nous renforçons la part des actifs défensifs -non liés à la croissance économique -et convergeons vers une répartition très uniforme. Pour un profil équilibré (P5-P6), nous sommes proches d’un quart en actions, d’un quart en obligations d'Etat de long-terme, d’un quart d’or et d’un quart d’actifs diversifiants à caractère défensif (cash, obligations émergentes, actions immobilières).

Un portefeuille ainsi calibré en risque, devrait résister aux prochains mois chahutés, et nous permettre de remonter en temps voulu, la part d’actifs de performance (i.e. les actions), tout en respectant nos limites de risques. En effet, tôt ou tard, les politiques monétaires se re-synchroniseront en accord avec un niveau d’activité économique plus modeste. Les actions devraient alors rebondir fortement, en particulier aux États-Unis, où la tendance structurellement haussière des profits n’est pas interrompue.