Le périmètre des chiffres et analyses qui suivent est celui des ETF disponibles en Europe, dont l’objectif est de répliquer un indice boursier.

☝️ Ce qu'il faut retenir

- Collecte relativement modeste sur le mois de septembre avec 7,4 Mrds d'euros de collecte nette. Ces flux sont à mettre en perspective à des rachats nets sur la gestion active sur les fonds actions et obligataires.

- La collecte globale se voit essentiellement sur les marchés actions dans un contexte pourtant de sentiment d'aversion au risque sur les marchés.

- La collecte ESG a été relativement faible sur les actions et en proportion plus importante sur les ETF obligataires.

- C'est le deuxième mois consécutif durant lequel BlackRock n'est plus en première place sur le podium de la collecte mensuelle.

- Septembre s'est distingué avec 18 nouveaux produits lancés en Europe.

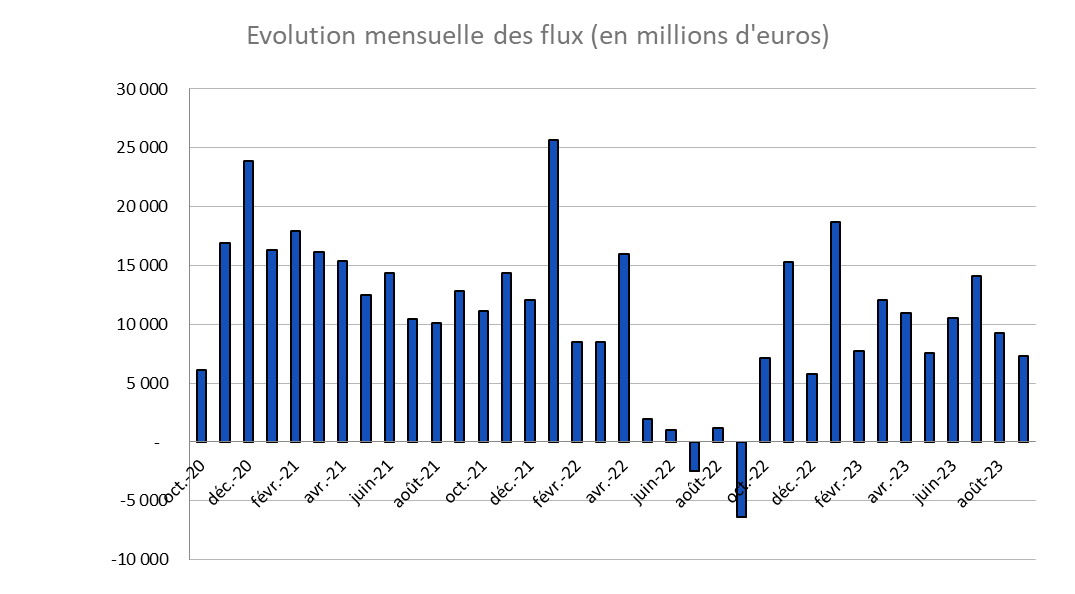

⚡️ Flux de la gestion indicielle

- Le mois de septembre aura été le 12ème mois consécutif de souscription positive pour les ETF en Europe. Le montant de la collecte nette peut paraitre faible mais elle est à remettre en perspective d'un mois d'aversion au risque et sur lequel beaucoup d'investisseurs sont sortis des fonds actifs pour préférer des gestions de type monétaire qui retrouve depuis plusieurs mois de l'attrait avec la remonté des taux.

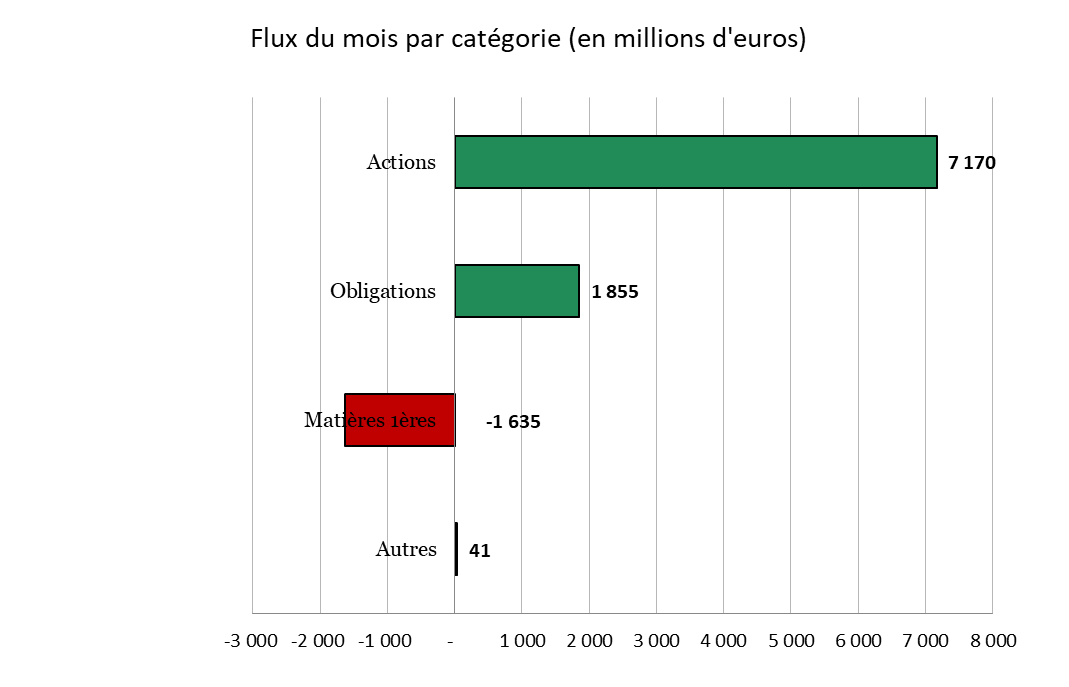

⚡️ Flux par classe d'actifs au mois de septembre

- 7,4 milliards de souscriptions nettes sur le mois de septembre.

- Ce mois-ci, contrairement à ce qui aura été l'événement marquant de cette année, les flux se portent très majoritairement sur les actions plutôt que sur les obligations.

- Les ETF sur les matières premières affichent une décollecte nette. Ces rachats se sont vus sur les trois segments des matières premières : énergie, métaux précieux et métaux industriels. Elle est néanmoins plus marquée sur les métaux précieux.

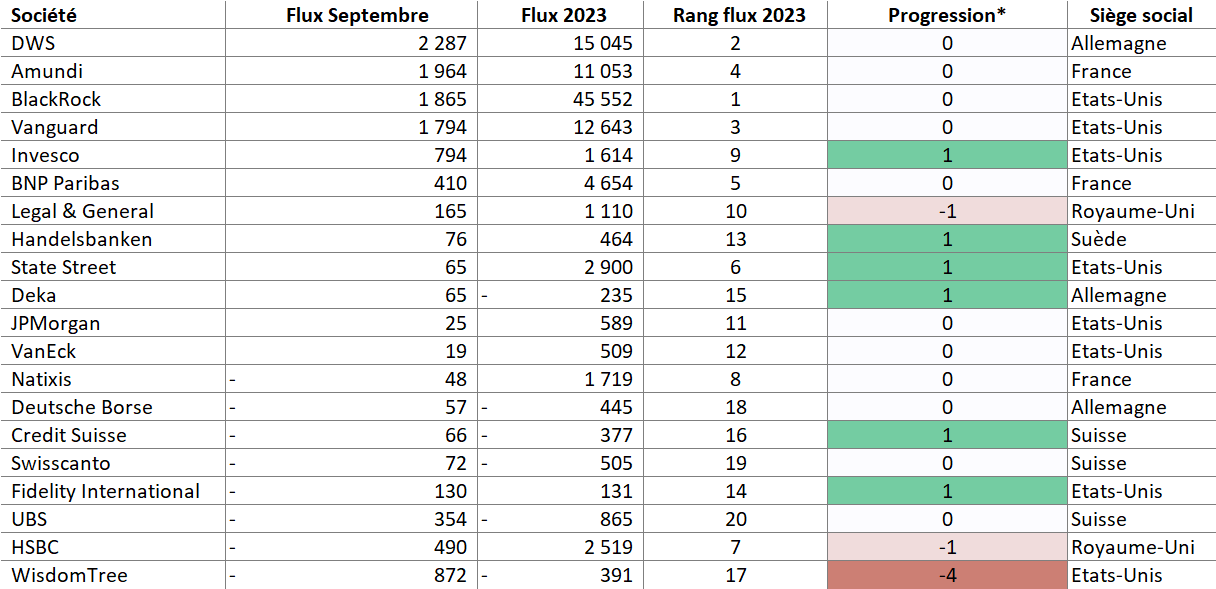

⚡️ Flux par société du mois de septembre

Flux du mois de septembre pour les investisseurs européens.

- DWS rafle une nouvelle fois la première place sur le podium des flux mensuels, devant Amundi et BlackRock au coude-à-coude.

- C'est le deuxième mois durant lequel on observe ce mouvement qui peut s'expliquer par un recul de l'importance des flux sur les marchés obligataires, BlackRock étant particulièrement efficace sur cette classe d'actifs.

- Depuis le début de l'année, le classement reste néanmoins inchangé avec BlackRock toujours largement en tête.

🌍 Flux par nationalité des émetteurs depuis le début de l'année

- La France reprend sa 2ème place au profit de l'Allemagne. Les Etats-Unis sont toujours largement en tête alors que la Suisse n'arrive pas à revenir en territoire positif. Les 3 leaders suisses affichent tous des collectes négatives ce mois-ci.

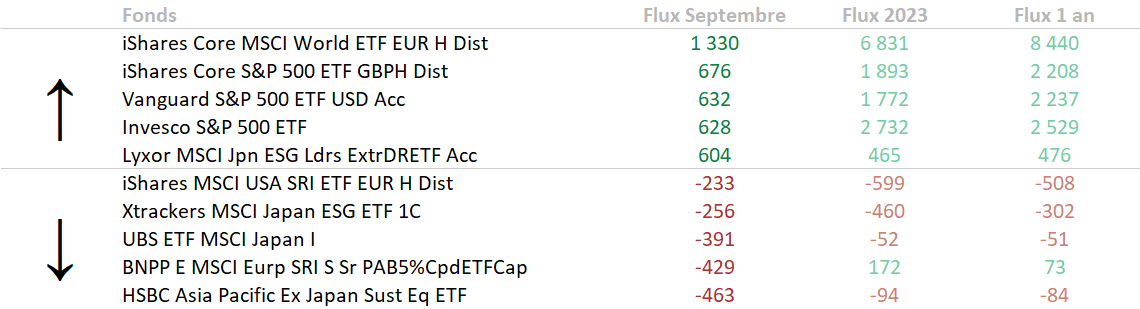

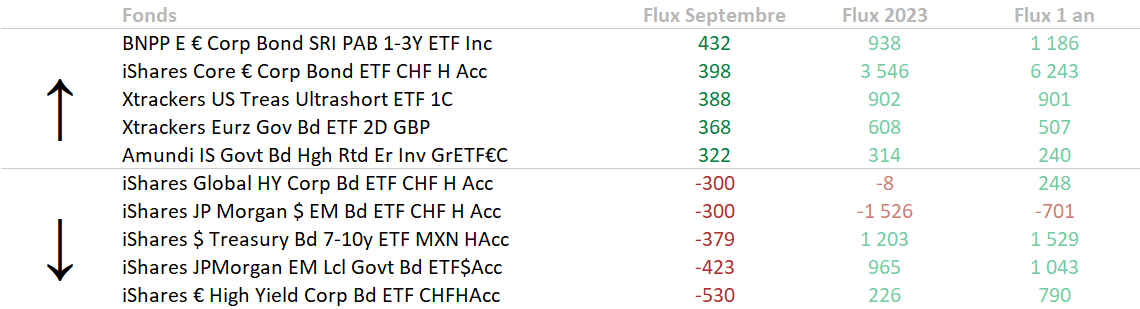

⬆️ ⬇️ Tops et flops

Les chiffres correspondent aux collectes nettes et sont exprimés en millions d'euros.

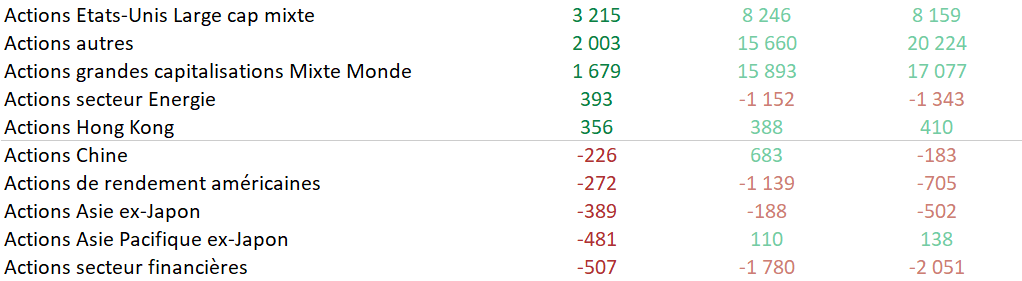

Fonds actions passifs européens

Fonds obligataires passifs européens

Les 5 fonds les plus en décollecte sur le segment obligataire proviennent tous du même émetteur.

Fonds passifs européens actions par catégorie

- La collecte actions se concentre toujours sur les grosses capitalisations. A noter également une collecte importante sur les actions liées au secteur de l'énergie même si les flux depuis le début de l'année restent négatifs.

- Au niveau des rachats, ceux-ci se sont concentrés sur les actions du secteur financiers et sur les actions asiatiques hors Japon ainsi que sur les actions chinoises.

Fonds passifs européens obligataires par catégorie

- Les flux sont cohérents avec le sentiment d'aversion au risque que l'on a pu percevoir sur les marchés avec des souscriptions principalement sur les obligations gouvernementales européennes et américaines. A noter également un intérêt sur les obligations d'entreprises court terme européennes et sur les obligations à haut rendement en EUR.

- Les rachats se sont concentrés sur les obligations émergentes en devise locale et sur les obligations à haut rendement mondiales et plus globalement sur les obligations d'entreprises.

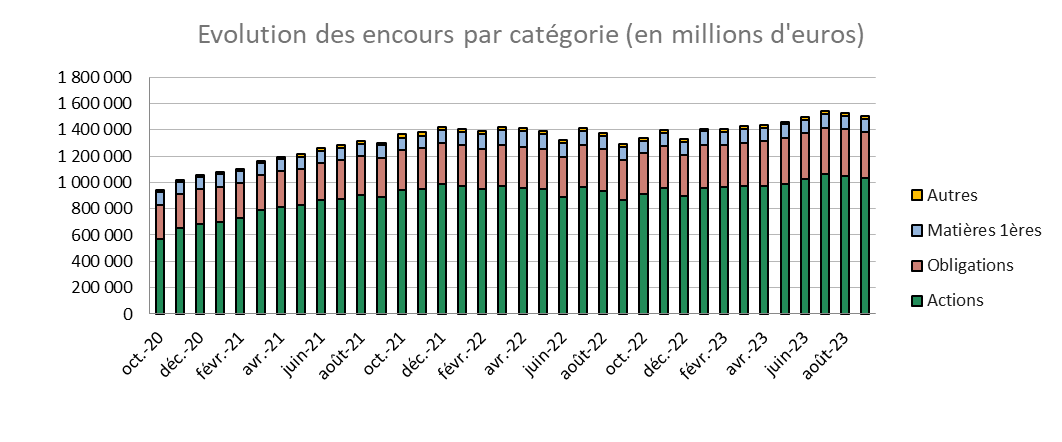

📊 Évolution des encours par classe d'actifs

- La baisse des encours sous gestion ce mois-ci est provoquée par la baisse des marchés et non à une collecte négative puisque la collecte est toujours positive.

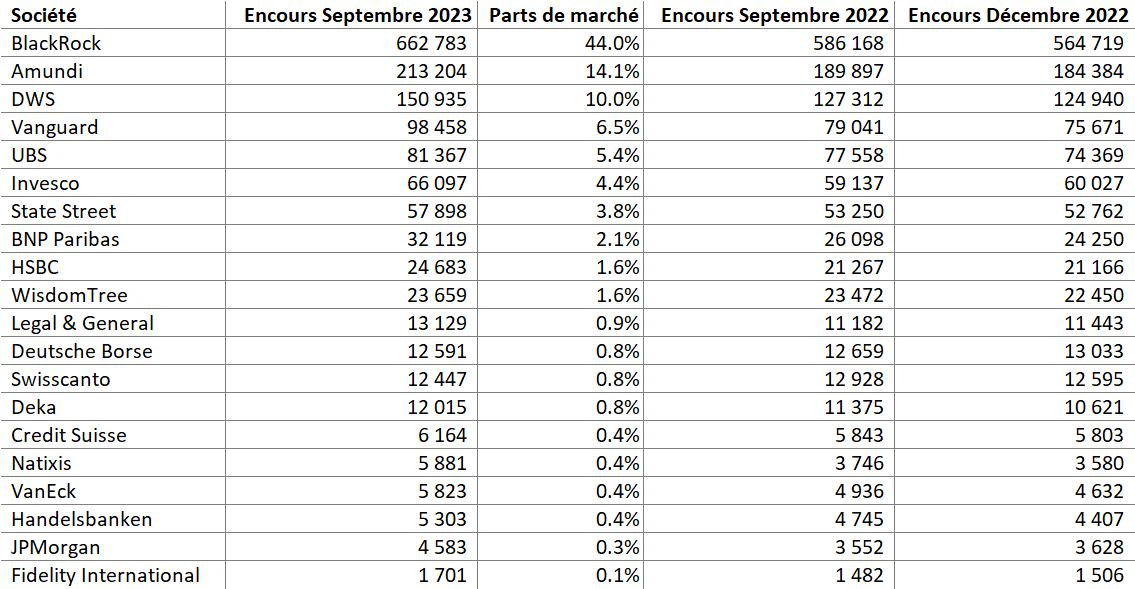

📊 Répartition des encours par société

- BlackRock est toujours largement leader avec 44% de parts de marché malgré une perte de la première place mensuelle presque systématique pour la deuxième fois consécutive.

- Amundi a une deuxième place solide avec 4% d'avance sur DWS qui fait une très bonne année en terme de flux.

🌱 La durabilité des fonds

- Les flux sur les ETF actions prenant en compte des composantes extra-financières ont été relativement faibles sur le mois de septembre puisqu'ils n'ont représenté que 12% des flux totaux. On revient sur le niveau très bas du mois de mars 2023.

- En revanche, même si les flux sur les ETF obligataires ont été relativement faible au cours du mois de septembre, ils se sont portés à hauteur de 40% sur les ETF obligataires ESG.

🔭 Les lancements d’ETF

- 18 nouveaux produits ont été lancés au cours du mois de septembre dont 10 par DWS.

- A noter 3 ETF obligataires de maturité courte (1 an) qui ont été lancés par DWS dans la volonté de concurrencer les profils peu risqués

- Comme souvent, la majorité des ETF lancés prennent en compte des composantes extra-financières ce qui traduit bien la confiance de la part de l'industrie des ETF sur la demande de la part des clients pour ces produits.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.