☝️ Ce qu'il faut retenir

- Juin a encore été un bon mois de collecte, portant la collecte nette depuis le début de l'année à plus de 100 milliards d'euros.

- Toutes les classes d'actifs ont enregistré une collecte nette positive, mais les ETF actions ont concentré 80% de la collecte nette.

- Il n'y a pas eu de surprise au niveau des émetteurs, et les classements restent globalement inchangés.

- La collecte sur les ETF actions intégrant des critères extra-financiers s'est légèrement redressée en juin, mais l'intérêt reste très faible pour le premier semestre.

- 27 produits ont été lancés ou restructurés au cours du mois de juin, dont 11 prenant en compte des critères extra-financiers.

⚡️ Flux des ETF

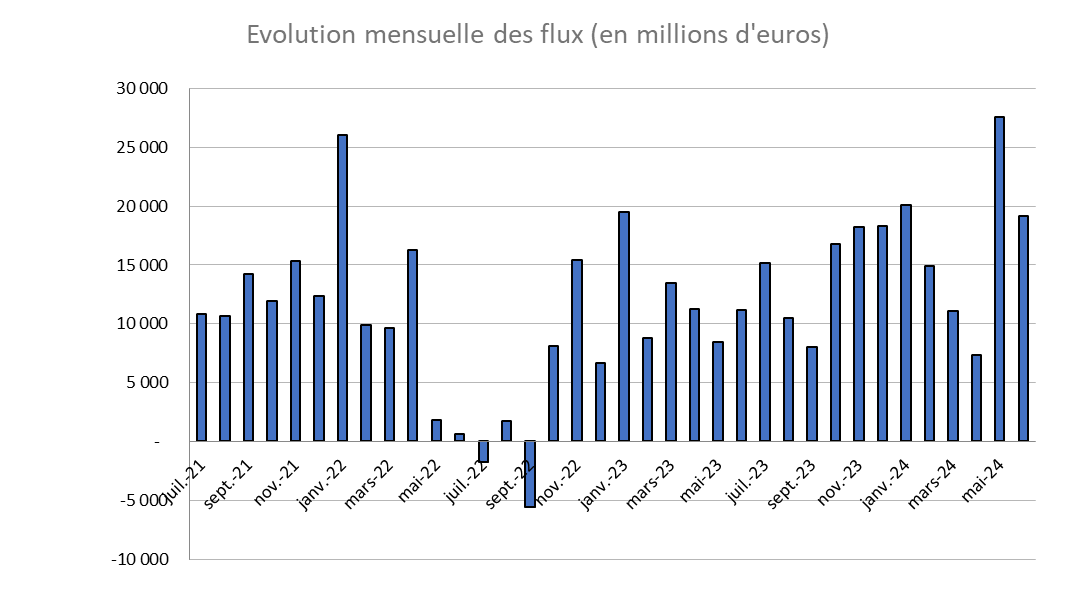

- La collecte est de 19 milliards d'euros en juin sur les ETF en Europe, contre 15 milliards en juin 2023, soit une augmentation de 26%.

- Cela porte la collecte nette du premier semestre 2024 à un peu plus de 100 milliards d'euros. En comparaison, au premier semestre 2023, les ETF avaient collecté 72,6 milliards d'euros, pour un total annuel de 159,6 milliards d'euros en 2023. En 2022, la collecte avait été d'environ 89 milliards d'euros.

- La dynamique reste donc très positive.

⚡️ Flux par classe d'actifs en juin

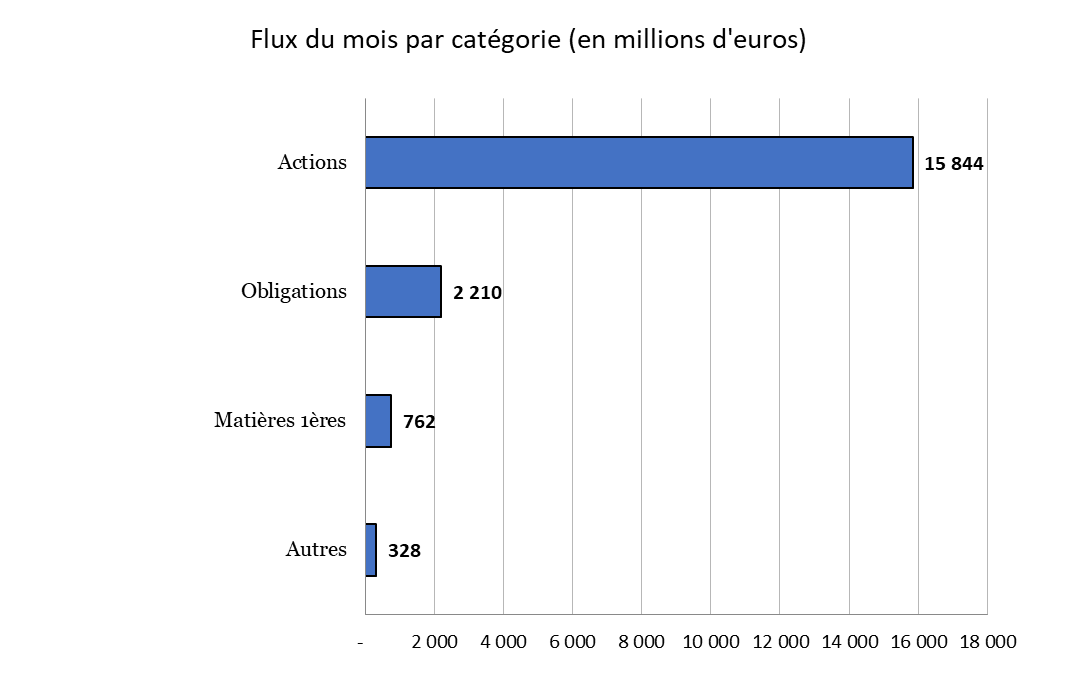

- Toutes les classes d'actifs ont enregistré une collecte nette positive en juin.

- Le mois de juin est resté très axé sur les actions, avec 15,8 milliards d'euros de collecte, soit plus de 80% de la collecte totale.

- Les obligations ont connu un plus petit mois de collecte, avec seulement 2,2 milliards d'euros de souscriptions.

- Pour le deuxième mois consécutif, les matières premières ont enregistré une collecte positive, avec 1,2 milliard d'euros de souscriptions sur l'or. On observe également 300 millions d'euros de collecte sur le pétrole, mais une décollecte de 515 millions d'euros sur l’argent.

⚡️ Flux par sociétés de gestion en juin

- Pas de surprise pour les quatre premières places : les quatre premiers en termes de collecte en juin sont les mêmes que depuis le début de l'année et en termes d'encours en Europe, à savoir BlackRock, DWS, Amundi et Vanguard.

- BlackRock a une collecte globalement en ligne avec son poids dans l'industrie des ETF en Europe.

- À noter, Invesco se hisse à la cinquième position en juin, contre une neuvième place depuis le début de l'année.

- BNP redevient positive en collecte et gagne deux places au classement.

🌍 Flux par nationalité des émetteurs en 2024

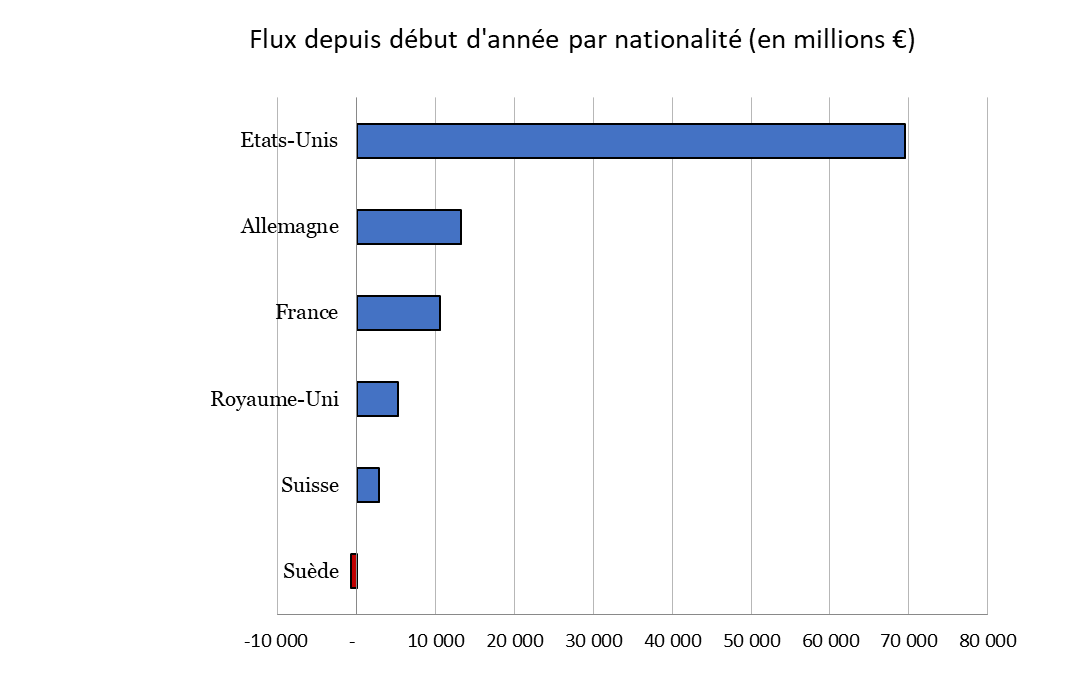

- Pas de changement : les émetteurs américains restent surreprésentés sur le marché des ETF en Europe. L'Allemagne et la France sont loin derrière et se disputent la deuxième place.

⬆️ ⬇️ Tops et flops

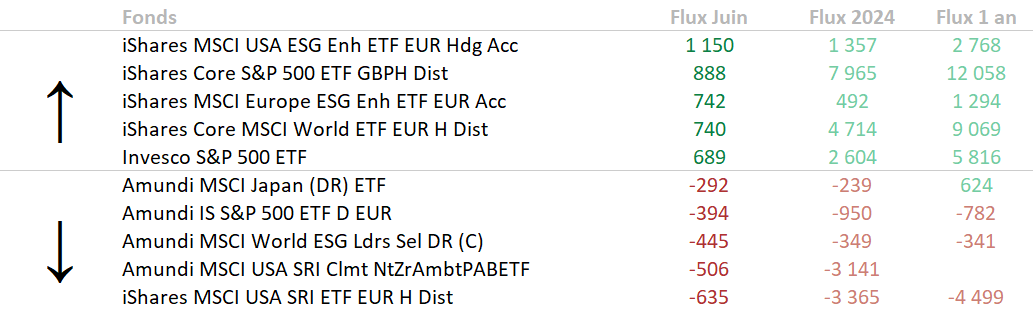

Les chiffres correspondent aux collectes nettes et sont exprimés en millions d'euros.

ETF européens actions

- Deux ETF intégrant des composantes extra-financières figurent parmi les ETF actions ayant le plus collecté en juin. Les ETF actions ayant les plus grosses collectes sont ceux exposés aux marchés mondiaux ou aux actions américaines, ainsi qu'un ETF exposé aux actions européennes. Quatre des cinq ETF ayant le plus collecté sont des ETF iShares.

- En termes de décollecte, les trois ETF ayant enregistré le plus de rachats sont des ETF intégrant des critères extra-financiers. Quatre des cinq ETF ayant le plus décollecté sont des ETF Amundi. En termes d'indexation, trois sont sur des indices américains, un sur des actions mondiales et un sur des actions japonaises.

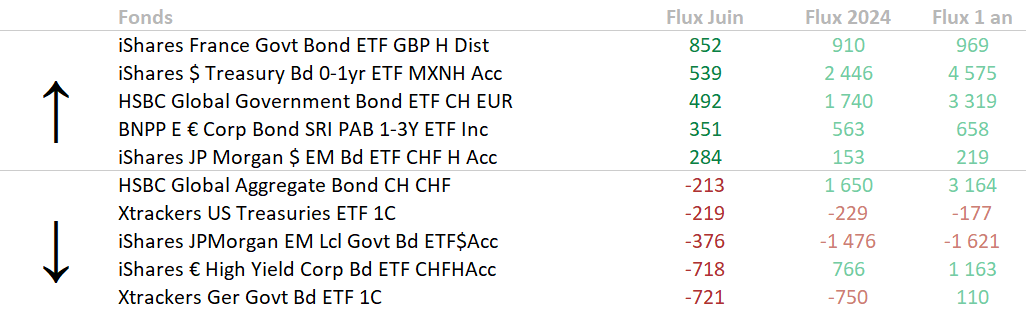

ETF européens obligations

- La plus forte collecte a été réalisée par un ETF souverain français en GBP, reflétant un intérêt particulier plutôt qu'un intérêt global pour cette catégorie. Ensuite viennent un ETF à faible duration en dollars, un ETF souverain mondial, un ETF d'obligations d'entreprises de maturité courte et un ETF de dette émergente.

- En termes de rachats, on observe des sorties sur la dette souveraine allemande, des obligations High Yield européennes, un ETF de dette émergente, de la dette à court terme et un ETF Global Aggregate.

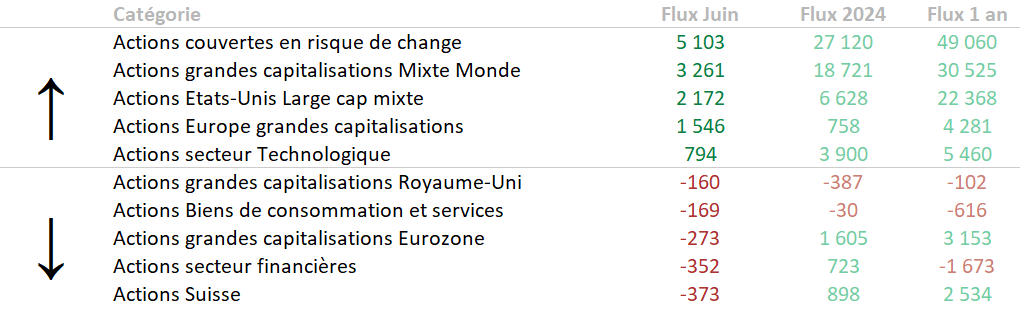

ETF européens actions par catégorie

- Pas de changement concernant les thèmes d'intérêt pour les investisseurs européens, à savoir : les grandes capitalisations mondiales, principalement couvertes contre le risque de change, mais aussi non couvertes, ainsi que les actions américaines de grandes capitalisations. À noter, le retour des actions européennes de grandes capitalisations et, évidemment, les actions du secteur technologique.

- En termes de rachats, on observe des sorties sur les actions suisses, les actions du secteur financier, et celles du secteur des biens de consommation et services. Les investisseurs se sont également détournés des grandes capitalisations du Royaume-Uni.

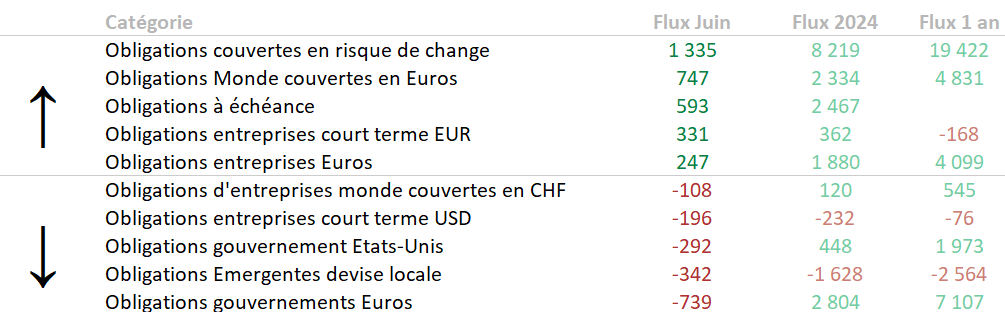

- Les souscriptions se sont principalement portées sur les obligations mondiales couvertes contre le risque de change, notamment en euros. Les obligations à échéance continuent de rencontrer un grand succès. Les obligations d'entreprises européennes investment grade, à maturité courte et plus longue, ont également recueilli les faveurs des investisseurs.

- En termes de sorties, les obligations gouvernementales en euros ont concentré le plus de rachats (un peu plus de 700 millions d'euros), suivies par les obligations émergentes en devise locale. Aux États-Unis, on observe également des sorties nettes sur les obligations souveraines américaines et les obligations d'entreprises à court terme en dollars.

📊 Évolution des encours par classe d'actifs

- La classe d'actifs actions continue d'augmenter son poids dans les encours globaux des ETF en Europe, à la fois en raison de la collecte importante mais également grâce à la performance des actions.

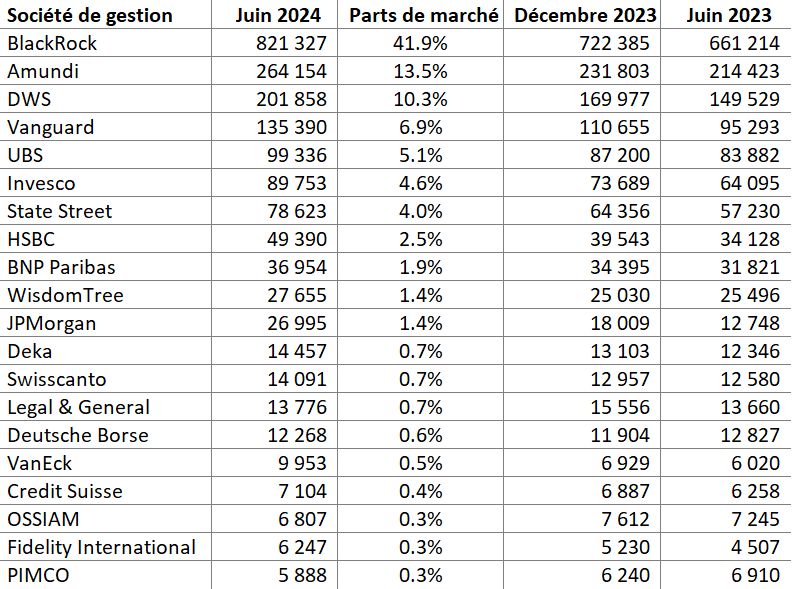

📊 Répartition des encours par société de gestion

- Pas de changement notable en termes d'encours à la fin de ce premier semestre. BlackRock reste leader avec presque 42% de parts de marché, suivi de très loin par Amundi avec 13,5% de parts de marché, qui maintient DWS à distance avec 10,3%. Vanguard et UBS complètent le top 5.

- Cependant, si l'on regarde le taux de croissance des encours sur le semestre parmi les plus gros émetteurs, on observe des dynamiques quelque peu différentes. Ainsi, WisdomTree et Invesco se révèlent être les sociétés les plus dynamiques, avec une croissance de leurs encours de 14,8%, suivies par Vanguard avec une croissance de 11,2%. BlackRock n'est "que" cinquième avec une croissance de 8,3%.

- Le top 20 a changé et PIMCO a fait son entrée à la place de Handelsbanken

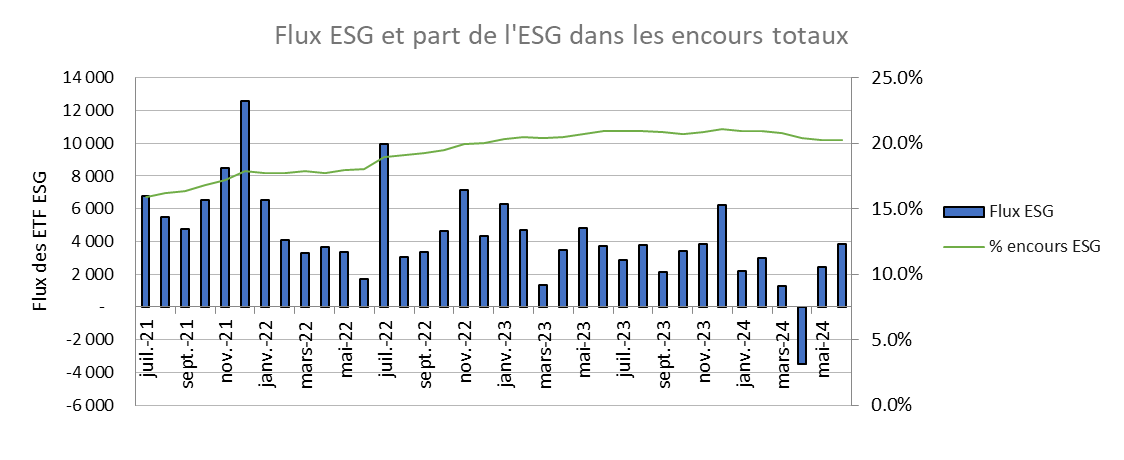

🌱 L'évolution de l'ESG à travers les ETF

- En termes de flux sur le mois, la collecte ESG reste timide mais s'améliore sur la partie actions. Près de 22% de la collecte s'est en effet portée sur des ETF ESG.

- Pour les ETF obligataires, la part en ESG a représenté un peu moins de 17%.

- En faisant un bilan de mi-année, moins de 5% des flux sur les ETF actions ont été dirigés vers des ETF intégrant des critères extra-financiers. Pour les ETF obligataires, on est plus en ligne avec la répartition des encours existants, avec un peu plus de 23% des flux dirigés vers des ETF ayant des composantes extra-financières.

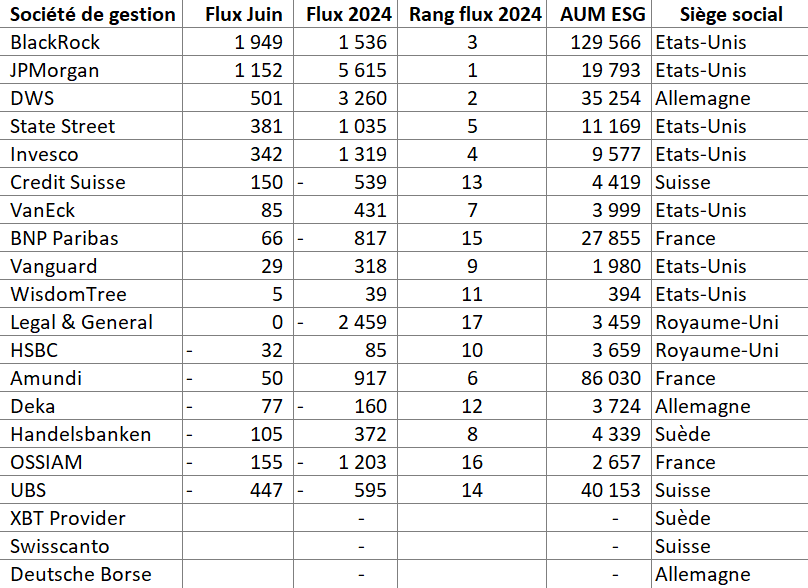

- En termes de collecte, BlackRock est la société de gestion qui a le plus collecté en juin dans l'univers des ETF intégrant des critères extra-financiers. Le leader des ETF repasse en collecte positive dans cet univers. JP Morgan se classe deuxième et reste un solide leader depuis le début de l'année. DWS complète le podium. Ces trois sociétés sont celles qui ont montré le plus de dynamisme depuis le début de l'année.

🔭 Les lancements d’ETF

- 27 nouveaux ETF ont été lancés ou restructurés au cours du mois de juin, dont 6 ETF obligataires et 19 ETF actions

- 11 lancements sont en lien avec l’ESG

- En ETF obligataire, Invesco a élargi sa gamme d’ETF à maturité avec 5 nouveaux ETF, en euros cette fois-ci, et toujours sur les obligations corporates de maturité 2026 à 2030.

- IShares a lancé une gamme de 5 ETF Climate Transition world, Emu Japon, Europe, US. Ces ETF cherchent à investir dans des entreprises qui ont des objectifs de décarbonation importants, générant des revenus verts, à la pointe de la transition vers une économie à faibles émissions de carbone. Ils sont construits sans biais sectoriels par rapport à leurs indices de référence.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.