☝️ Ce qu'il faut retenir

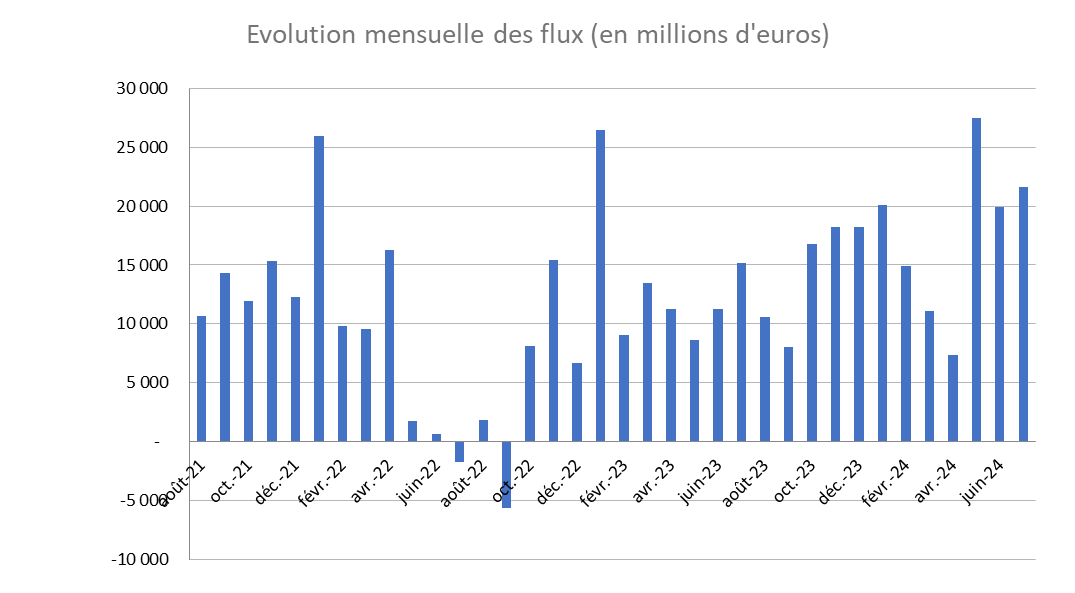

- Avec plus de 21 milliards d'euros de collecte nette, juillet a encore été un bon mois pour l’activité des ETF en Europe.

- Juillet se caractérise par un fort rebond de la collecte des ETF obligataires, dans un contexte légèrement plus incertain.

- Il n'y a pas eu de surprise au niveau des émetteurs, et les classements restent globalement inchangés.

- La collecte sur les ETF intégrant des critères extra-financiers reste atone.

- Le mois de juillet a été calme concernant les nouveaux ETF, avec seulement 8 nouveaux produits lancés, dont 5 intégrant des critères extra-financiers.

⚡️ Flux des ETF

- La collecte sur les ETF en Europe a atteint 21,6 milliards d'euros en juillet, contre environ 15 milliards d'euros en juillet 2023, soit une augmentation de plus de 40%. Le rythme de collecte est donc resté très soutenu.

⚡️ Flux par classe d'actifs en juillet

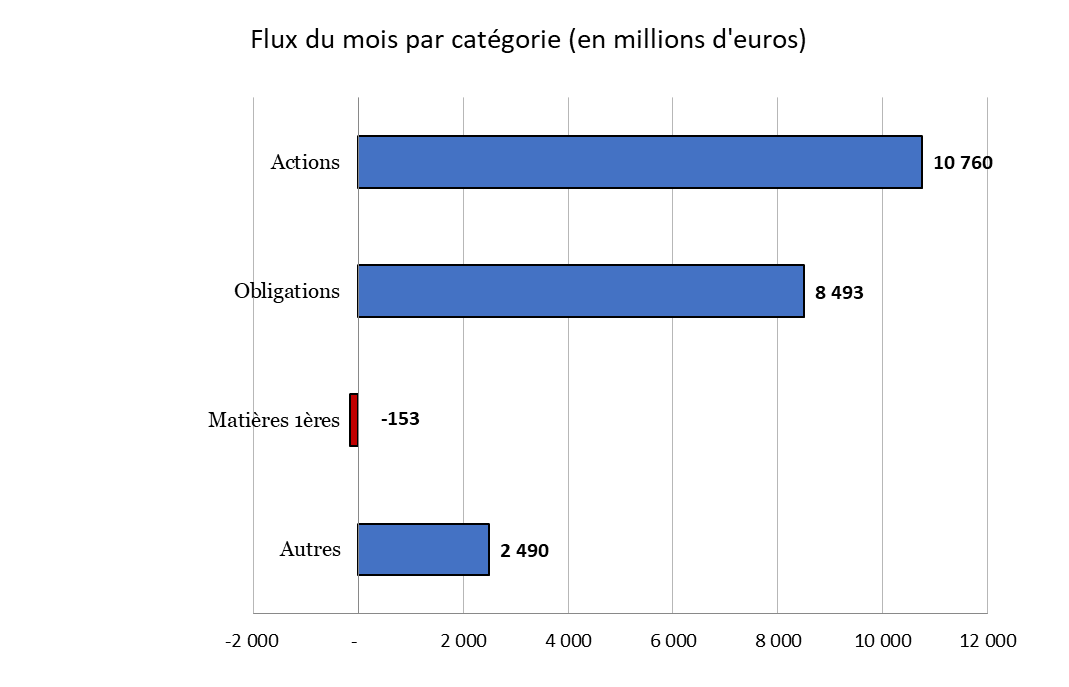

- Les flux ont été positifs pour les actions et les obligations, mais sont redevenus négatifs pour les matières premières.

- Avec environ 10,8 milliards d'euros de collecte, la classe d'actifs actions est restée le support préféré des investisseurs. Cependant, on note une forte augmentation des flux vers les ETF obligataires, avec près de 8,5 milliards d'euros de collecte nette. C'est la collecte la plus importante sur les ETF obligataires depuis le début de l'année.

- Après deux mois consécutifs de collecte nette positive sur les matières premières, le mois de juillet s'est inscrit en retrait. Si l'or a continué de recevoir une collecte positive, le pétrole et les autres métaux précieux ont subi des rachats.

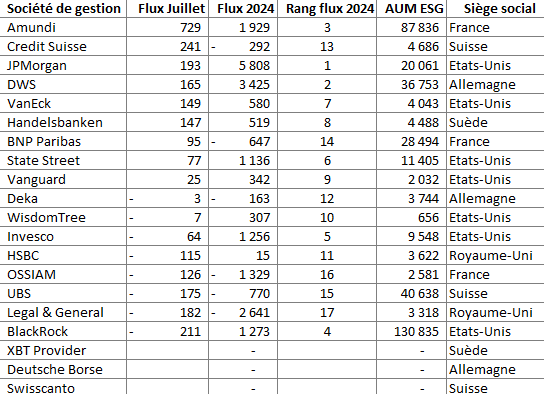

⚡️ Flux par sociétés de gestion en juillet

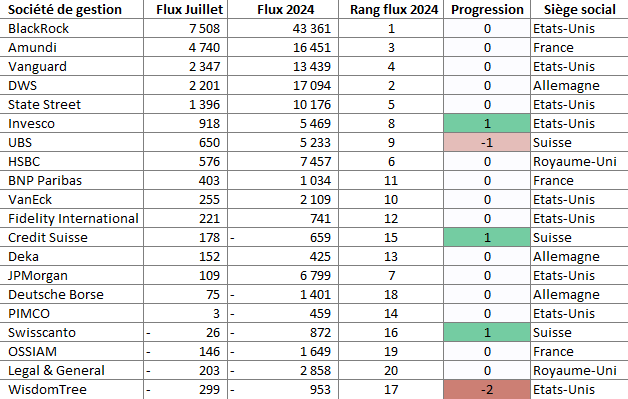

- BlackRock reste leader en termes de collecte, à la fois en juillet et depuis le début de l'année. Néanmoins, il est notable que sa collecte est inférieure à ses parts de marché dans l'industrie des ETF en Europe.

- Amundi prend la deuxième place pour le mois de juillet et reste troisième depuis le début de l'année. Elle profite ainsi de la relative faiblesse de DWS, qui se place en quatrième position en juillet.

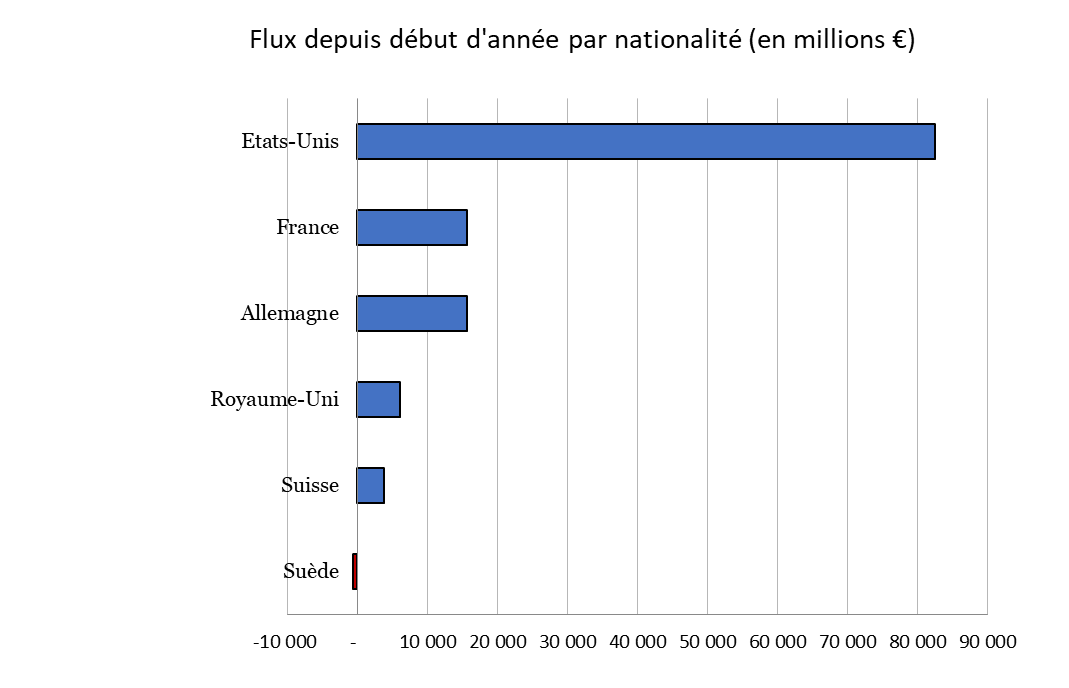

🌍 Flux par nationalité des émetteurs en 2024

- Pas de changement : les émetteurs américains restent surreprésentés sur le marché des ETF en Europe. L'Allemagne et la France sont loin derrière et se disputent la deuxième place. La France a réussi à reprendre la deuxième place, mais l'écart reste très serré.

⬆️ ⬇️ Tops et flops

Les chiffres correspondent aux collectes nettes et sont exprimés en millions d'euros.

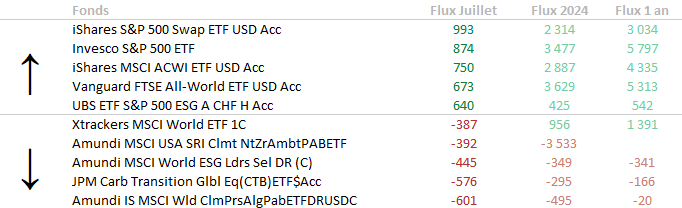

ETF européens actions

- Seul un ETF intégrant des composantes extra-financières figure parmi les ETF actions ayant le plus collecté en juillet. Les ETF actions avec les plus grosses collectes sont ceux exposés aux marchés mondiaux ou aux actions américaines, avec trois ETF exposés sur les actions du S&P 500.

- En ce qui concerne les décollectes, quatre des cinq ETF ayant enregistré le plus de rachats sont des ETF intégrant des critères extra-financiers. Trois des cinq ETF ayant le plus décollecté sont des ETF Amundi. En termes d'indexation, quatre sont sur des indices mondiaux et un sur un indice d'actions américaines.

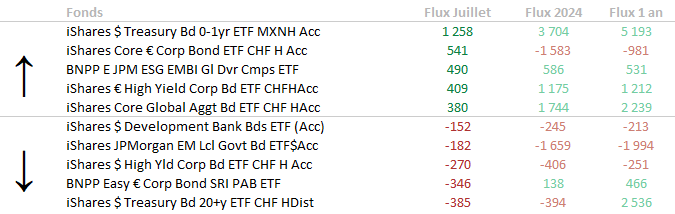

ETF européens obligations

- Quatre des cinq ETF ayant reçu le plus de collecte nette sont émis par iShares. Les plus gros succès sur les ETF obligataires concernent des sous-jacents assez variés. Ainsi, si la plus forte collecte a été réalisée par un ETF sur les taux souverains à court terme américains, les obligations d’entreprises de bonne qualité, les obligations d’entreprises à haut rendement, ainsi que les obligations émergentes font également partie du palmarès ce mois-ci.

- Quatre des cinq ETF ayant enregistré le plus de rachats nets sont également des ETF émis par iShares. En termes de rachats, on observe des sorties sur la dette souveraine américaine à long terme, sur les dettes d’entreprises européennes de bonne qualité, sur les obligations d’entreprises à haut rendement en USD, et sur la dette émergente.

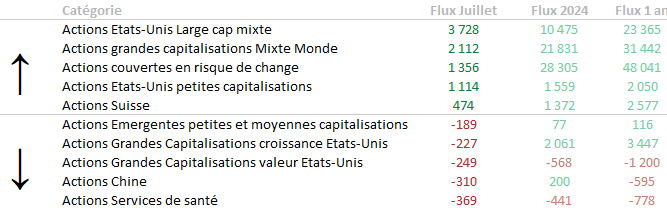

ETF européens actions par catégorie

- Pas de changement concernant les thèmes d'intérêt pour les investisseurs européens, à savoir : les grandes capitalisations mondiales, principalement couvertes contre le risque de change, mais aussi non couvertes, ainsi que les actions américaines de grandes capitalisations. À noter néanmoins un intérêt croissant pour les actions américaines de petites capitalisations et, dans une moindre mesure, pour les actions suisses.

- En termes de rachats, on observe des sorties sur les actions chinoises, les actions émergentes de petites et moyennes capitalisations, les actions de croissance et sous-cotées américaines, ainsi que sur les actions du secteur des services de santé.

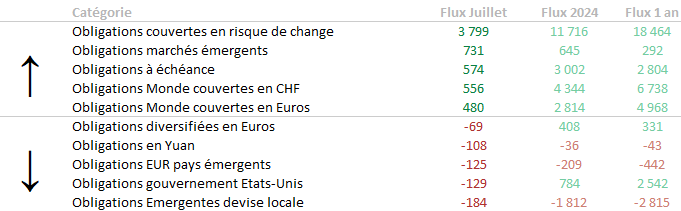

ETF européens obligataires par catégorie

- Les souscriptions se sont principalement portées sur les obligations mondiales couvertes contre le risque de change, notamment en euros ou en CHF. Les obligations à échéance continuent de rencontrer un grand succès. On a également observé un regain d’intérêt pour les obligations des marchés émergents.

- En termes de sorties, elles sont bien plus faibles que les souscriptions. On peut néanmoins noter une volonté de rester à l’écart des obligations émergentes en devise locale, des obligations souveraines américaines, des obligations en Yuan et des obligations diversifiées en euros.

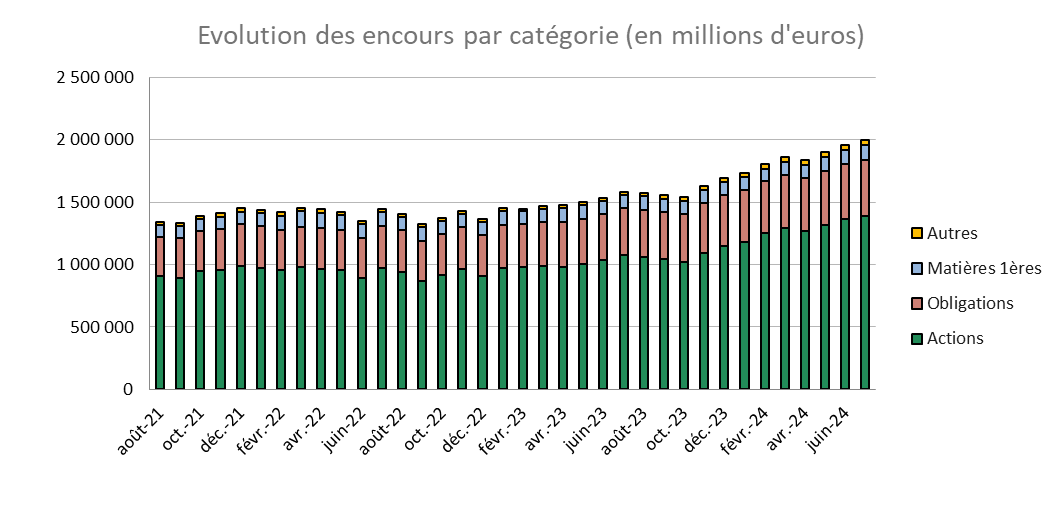

📊 Évolution des encours par classe d'actifs

- La classe d'actifs actions continue d'augmenter son poids dans les encours globaux des ETF en Europe.

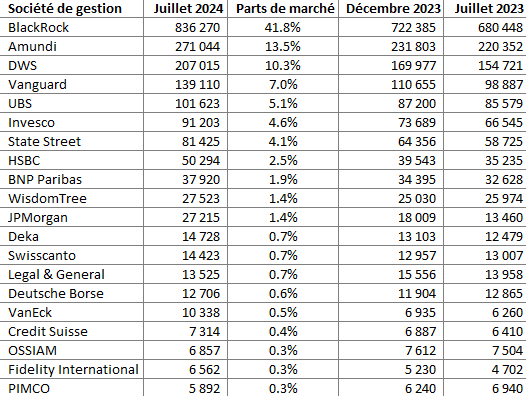

📊 Répartition des encours par société de gestion

- Pas de changement notable en termes d'encours à fin juillet. BlackRock reste leader avec presque 42% de parts de marché, suivi de très loin par Amundi avec 13,5%, qui maintient DWS à distance avec 10,3%. Vanguard et UBS complètent le top 5.

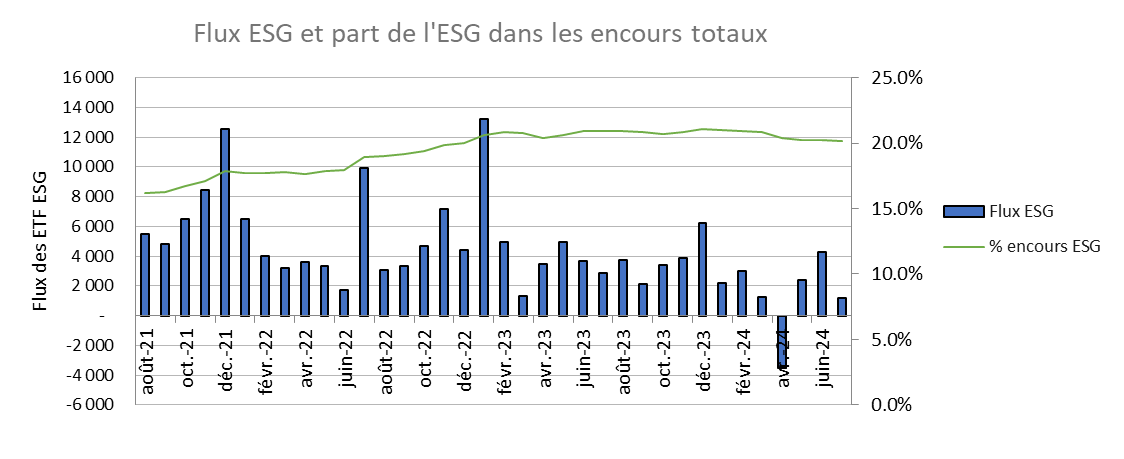

🌱 L'évolution de l'ESG à travers les ETF

- En termes de flux en juillet, l'ESG ne suscite toujours pas beaucoup d'intérêt. Ainsi, sur la partie actions, on observe une légère décollecte des ETF intégrant des critères extra-financiers. Pour les ETF obligataires, la collecte sur ces ETF "ESG" représente environ 19% de la collecte totale sur les ETF obligataires, soit un peu moins que leur part de marché actuelle. On observe donc un léger recul des ETF ESG.

- En termes de collecte, Amundi est la société de gestion qui a le plus collecté en juillet dans l'univers des ETF intégrant des critères extra-financiers, suivie par Crédit Suisse et JP Morgan, qui reste le solide leader depuis le début de l'année. À noter, ce qui est peu fréquent, BlackRock se retrouve en juillet comme le moins bon émetteur sur ce segment de marché. Le leader global des ETF en Europe reste néanmoins en 4ème position en termes de souscriptions sur les ETF incluant des critères extra-financiers depuis le début de l'année.

🔭 Les lancements d’ETF

- Le mois de juillet a été calme concernant le lancement de nouveaux ETF.Huit nouveaux ETF ont été lancés, dont cinq ETF actions et trois ETF obligataires. Parmi ces huit lancements, cinq intègrent des critères extra-financiers.

- BNP rejoint les émetteurs d'ETF à maturité avec deux ETF en euros sur les obligations d'entreprises de maturité 2027 et 2032.

- Axa IM a étoffé son offre avec une part en USD d'un ETF sur le MSCI EM PAB et une part en peso mexicain sur un ETF MSCI World PAB.

- À noter qu'Axa a annoncé être entré en négociation exclusive avec BNP pour la revente de sa branche de gestion d'actifs. Si l'opération aboutit, BNP récupérera l'activité ETF récemment lancée par Axa IM. En 2005, Axa IM et BNP Paribas avaient allié leurs forces pour lancer une gamme d'ETF "EasyETF", partenariat qui avait pris fin au bout de quatre ans, Axa IM ayant, à l’époque, cédé sa participation à BNP.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.