Observatoire des ETF - Novembre 2023

Le périmètre des chiffres et analyses qui suivent est celui des ETF disponibles en Europe.

☝️ Ce qu'il faut retenir

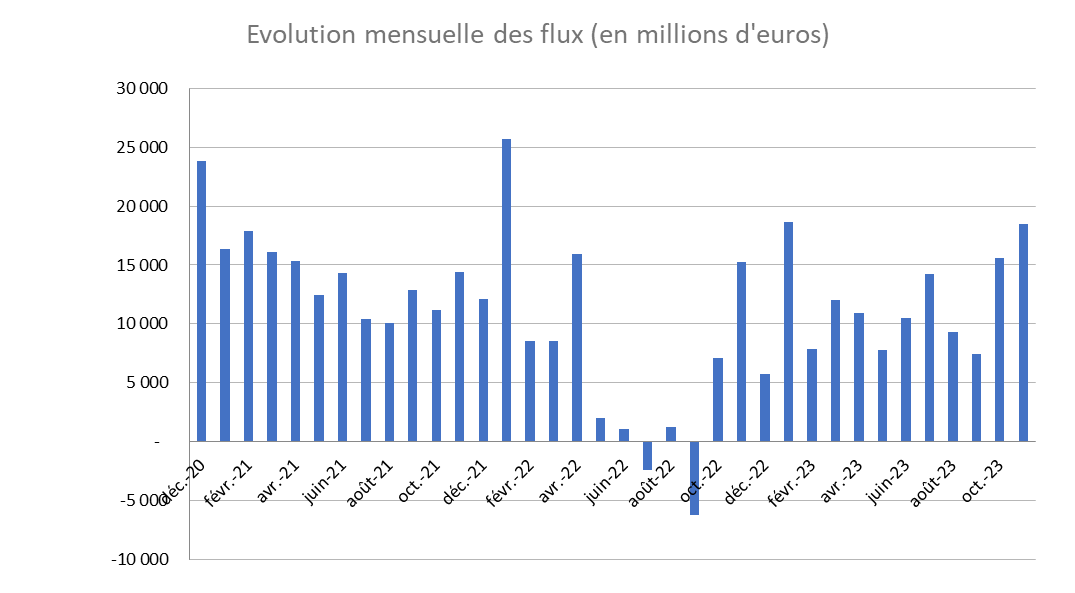

- La collecte, déjà très bonne au mois d'octobre dans un contexte de décollecte importante dans l'univers de la gestion active traditionnelle, s'est encore accélérée en novembre.

- Nous observons des rythmes de collecte similaires à ceux de 2021, avec novembre 2023 se démarquant pour le moment comme le meilleur mois de l'année en terme de collecte.

- Malgré de solides performances sur les marchés, l'or continue de décolleter sur le marché des ETF.

- Les flux ESG présentent une dynamique contrastée, avec des comportements distincts entre les ETF actions et les ETF obligataires.

- Le mois a aussi été marqué par une activité intense en termes de lancement de produits, avec 17 nouveaux produits, dont 11 intégrant des critères extra-financiers.

⚡️ Flux des ETF

- Le mois de novembre aura été le 14ème mois consécutif de souscription positive pour les ETF en Europe.

- Après un bon mois d'octobre, les souscriptions nettes accélèrent de nouveau sur le mois de novembre en Europe avec 18,3 Mrds d'euros de souscriptions nettes. On revient sur des flux cohérents par rapport à l'année 2021 qui avait été une excellente année sur le marché des ETF.

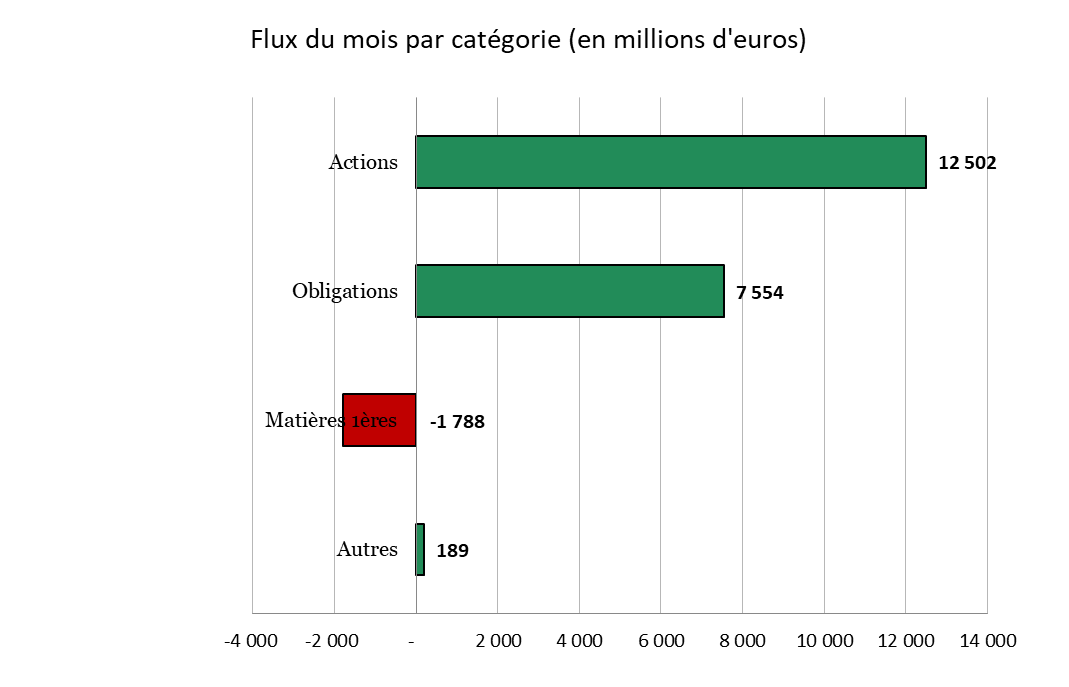

⚡️ Flux par classe d'actifs au mois de novembre

- Pour le mois de novembre, la collecte nette actions s'établit à 12,5 Mrds d'euros. C'est le meilleur mois de l'année.

- C'est également un très bon mois pour la collecte obligataire avec environ 7,5 Mrds de souscriptions nettes. C'est le 3ème mois de l'année après 10 Mrds de souscription en janvier et 7,7 Mrds d'euros en juillet.

- La décollecte continue sur les matières premières sur le mois de novembre. Elle est essentiellement visible sur les métaux précieux, l'or en particulier. Le pétrole est en revanche orienté vers la souscription.

⚡️ Flux par société du mois de novembre

Flux du mois de novembre pour les investisseurs européens.

- Blackrock avec près de 8,6 Mrds de collecte nette environ poursuit son impressionnante progression. L'émetteur américain a un rythme de souscription cohérent avec ses parts de marchés et concentre même environ 80% de la collecte obligataire.

- Amundi et State Street (grâce notamment à sa politique de baisse de frais) viennent compléter le podium mensuel.

- Dans les gagnants en terme de classement, on peut citer Invesco qui s'adjuge la 5ème place mensuelle avec 1,3 Mrds de collecte en novembre. La société américaine gagne ainsi deux places dans le classement de la collecte sur l'année 2023 et se place à la 7ème position.

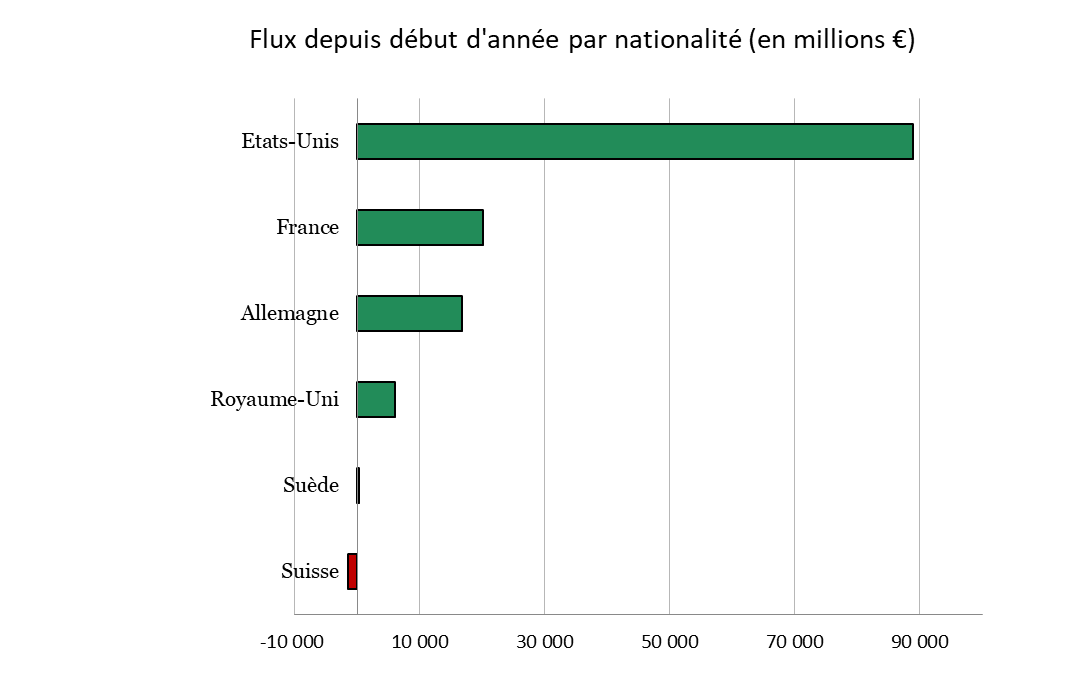

🌍 Flux par nationalité des émetteurs depuis le début de l'année

- Les acteurs américains sont toujours les principaux émetteurs d'ETF y compris en Europe.

- La France s'adjuge la deuxième place, en premier lieu grâce à Amundi. On peut également citer les collectes positives de BNP et Ossiam pour l'instant sur l'année 2023.

- DWS se place pour l'heure à la deuxième place de la collecte pour l'année 2023 ce qui permet à l'Allemagne de talonner la France en terme de classement.

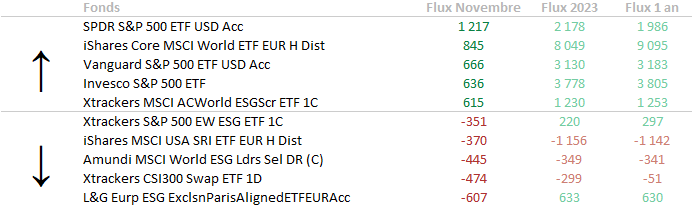

⬆️ ⬇️ Tops et flops

Les chiffres correspondent aux collectes nettes et sont exprimés en millions d'euros.

Fonds actions passifs européens

- La politique agressive sur les frais de son ETF S&P500 a permis à State Street d'être en première place de la collecte ETF actions.

- Sur les 5 ETF actions ayant le plus collecté au cours du mois, 3 ETF répliquent la performance de l'indice S&P 500.

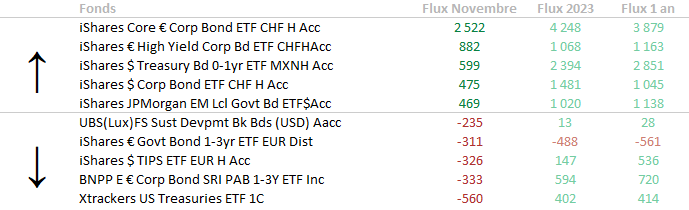

Fonds obligataires passifs européens

- Le classement des plus forts mouvements sur les ETF obligataires montre bien l'extrême activité de Blackrock via les ETF iShares sur ce segment de marché.

Fonds passifs européens actions par catégorie

- Une fois de plus, ce sont les grandes capitalisations qui ont eu la faveur des investisseurs. On retrouve ainsi du côté des plus grosses souscriptions, les grosses capitalisations américaines, mondiales (avec ou sans prisme extra-financier), les grandes capitalisations de croissance américaines et les grandes capitalisations japonaises.

- Au niveau des sorties, on retrouve une nouvelle fois les ETF sur actions chinoises de classe A (soumises à quota). On retrouve également les grandes capitalisations sans vue ESG et sans couverture du risque de change ainsi que les actions européennes qui n'ont toujours pas eu la faveur de investisseurs au mois de novembre. Le secteur financier a également connu de sorties importantes.

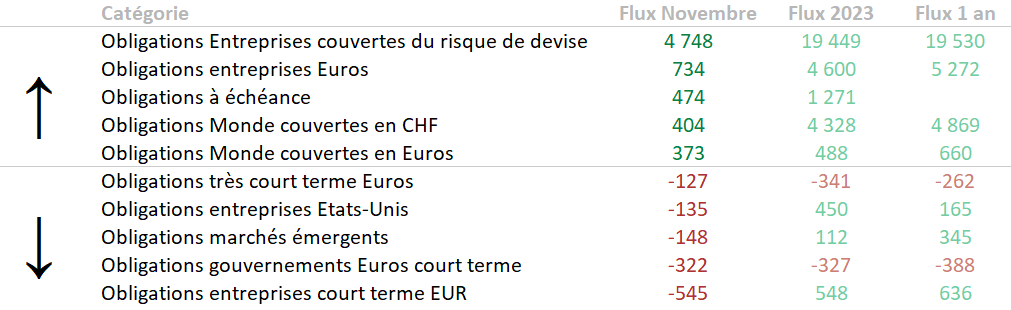

Fonds passifs européens obligataires par catégorie

- Augmentation du risque crédit et de la duration sont les deux éléments que nous avons observé au cours du mois de novembre.

- Au niveau des souscriptions, on voit ainsi les obligations d'entreprises couvertes contre le risque de change qui se distinguent très nettement avec des une collecte nette supérieure à 4,7 Mrds d'euros. On peut également noter les souscriptions sur les obligations d'entreprises en euro et les obligations mondiales couvertes contre le risque de change. Enfin, les ETF obligataires à échéance, venant directement concurrencer les fonds obligataires à échéance s'adjugent la troisième place en terme de collecte en novembre.

- Du côté des sorties, on peut noter les ETF obligataires court terme ou très court terme qu'il s'agisse d'obligations émises par des entreprises ou des Etats.

📊 Évolution des encours par classe d'actifs

- Même si le mois de novembre aura été marqué par la prédominance de la collecte sur la classe d'actifs actions, on peut noter que le marché obligataire n'est pas en reste. L'importance des flux sur les ETF obligataires au cours de l'année 2023 sera certainement un des éléments marquant de cette année.

📊 Répartition des encours par société

- Pas de changement notable ce mois-ci sur la répartition des encours par société. La fin d'année approchant, on peut raisonnablement penser que le podium est désormais connu et restera identique à celui de l'année dernière avec Blackrock largement leader avec 44% de parts de marché, Amundi deuxième avec plus de 14% de parts de marché et DWS troisième.

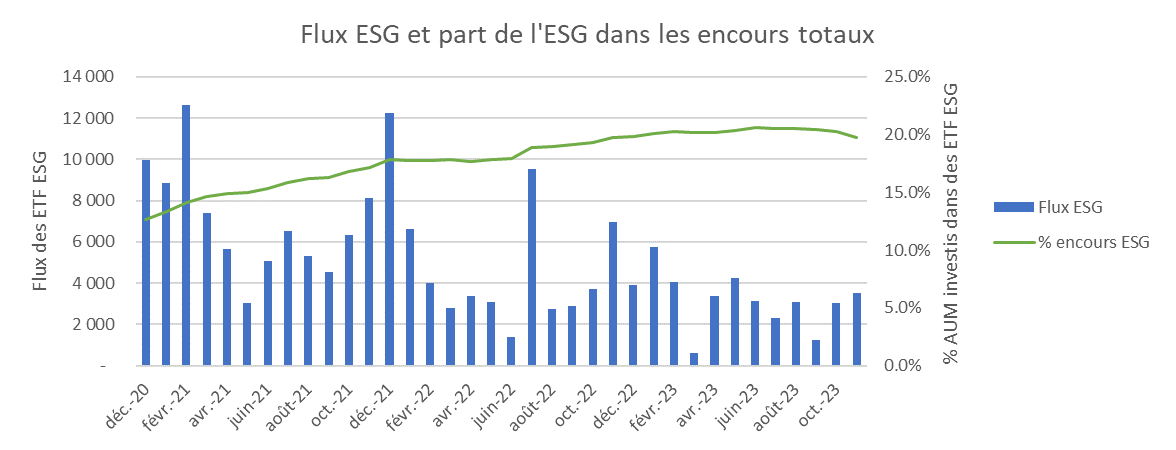

🌱 L'évolution de l'ESG à travers les ETF

- Encore un mois en demi-teinte pour la collecte ESG sur novembre. Si la collecte ESG au sein des ETF actions représente 27,5% de la collecte et est donc légèrement supérieure à la part de marché de l'ESG, la collecte ESG obligataire est inexistante, ne représentant que 62 millions € sur les 7,55 milliards € collectés

- A garder en tête, la collecte des ETF ESG n'a jamais connu de mois négatif en 3 ans !

🌱 Les flux ESG par société

- Au niveau de la collecte mensuelle, Amundi est en première place avec 1,4 Mrds de collecte ESG, suivie par DWS avec un peu plus de 900 M d'euros de collecte.

- En terme d'encours ESG totaux, le podium est un peu différent des encours totaux sur les ETF. Ainsi si BlackRock et Amundi conservent leur première et deuxième place, BNP se hisse à la troisième place. En effet, BNP Paribas est la société de gestion qui s'est le plus engagée dans l'investissement responsable. L'encours de ses ETF ESG représente 80% de ses encours ETF et 90% de leur gamme ETF prend en compte des critères ESG.

🔭 Les lancements d’ETF

- Actif en terme de collecte, le mois de novembre l'aura également été sur le front des lancements de produits avec 17 produits dont 11 prenant en compte des critères extra-financiers.

- On peut citer un lancement d’une série de 5 ETF prenant en compte des critères extra-financiers par Fineco Asset Management qui est une société de gestion irlandaise détenue par l’italien FinecoBank. C’est un petit acteur sur le marché des ETF et ces lancements portent à 16 le nombre d’ETF proposés par la société. Ce sont des ETF thématiques et ils couvrent des thèmes variés comme l’innovation et l’IA, le métavers et les e-games, les technologies pour les productions biologiques, la transition énergétique et les sociétés cotées japonaises.

- A noter également que BlackRock, surfant sur le succès de ses ETF à échéance, a lancé un nouvel ETF I Bond en Eur avec une maturité 2027.

- Axa IM qui était revenu sur le marché des ETF cette année avec l’idée de faire des ETF actifs et sur l’ESG a lancé un ETF action US PAB, ETF indiciel pur.

- Dans la mouvance des ETF "actifs", BNP qui a également lancé un nouvel ETF labellisé ISR sur de thème de l'infrastructure, travaille actuellement au lancement prochain d'ETF "semi-actifs" ESG qui utiliseraient les analyses propriétaires de la banque et non plus des méthodologies développées par des fournisseurs d'indices.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.