Le PER : la solution retraite idéale pour les indépendants

Le taux de remplacement des revenus à la retraite, qui compare la pension de retraite aux derniers revenus d'activité, s'élève en moyenne à 75 % pour les salariés, mais dépasse rarement 50 % pour les indépendants (professions libérales, artisans, commerçants).

La raison est simple : les travailleurs indépendants paient généralement des cotisations retraite plus faibles que les salariés.

Si vous êtes travailleur indépendant non salarié (TNS), vous êtes responsable de votre retraite : vos cotisations sont moindres mais vous devez vous organiser pour épargner pour votre retraite.

Si les cotisations des travailleurs indépendants sont plus faibles que celles des salariés, c’est justement parce qu’il est attendu qu’ils utilisent cette économie pour se constituer leur propre retraite complémentaire.

Le fisc vous y incite : les versements volontaires sur des produits d'épargne-retraite sont déductibles de votre revenu imposable.

Le tout nouveau Plan d'Épargne Retraite, qui remplace le Madelin et le PERP, est parfaitement adapté pour recueillir cette épargne.

Voici pourquoi, en 6 raisons.

Raison 1 - Le PER permet d’écrêter les tranches fiscales

Le PER pour éviter une imposition trop forte les bonnes années

Les revenus des indépendants sont plus irréguliers que ceux des salariés, à la hausse comme à la baisse. Cela demande une certaine agilité dans la gestion financière personnelle, mais c’est aussi une opportunité fiscale.

En France, l’imposition sur les revenus est progressive, par tranches.

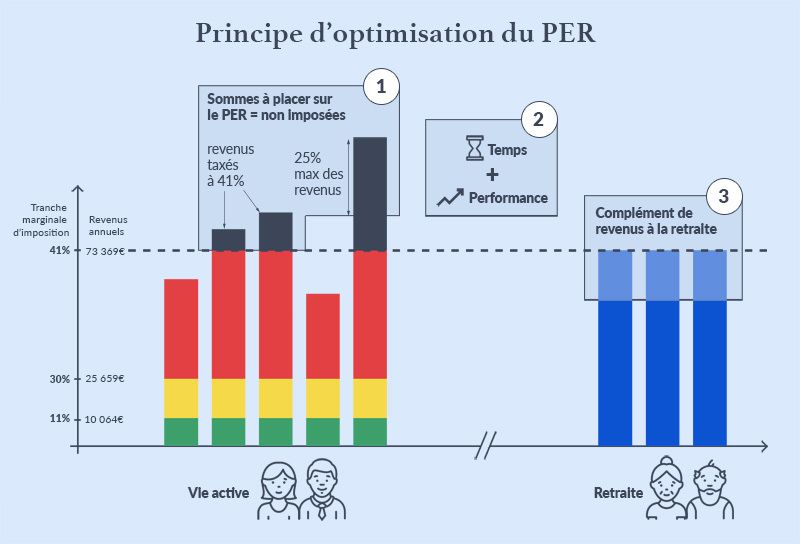

Puisque les revenus épargnés sur un PER sont déduits des revenus imposables, une stratégie d’épargne-retraite courante consiste à fixer une tranche d’imposition (par exemple 30 % ou 41 %) au-delà de laquelle les revenus seront placés sur un PER.

Cet écrêtement optimise l’avantage fiscal (on ne verse que ce qui permet la meilleure défiscalisation) et s’adapte au cycle irrégulier des revenus d’indépendant (les revenus placés étant exceptionnels, l’effort d’épargne n’est pas douloureux).

Exemple : écrêter la tranche à 30 %

Voici un exemple. Pour 2020, l’entrée dans la tranche à 30% se situe à 25 660 € et l’entrée dans la tranche à 41 % à 73 370 €.

Un indépendant déclarant un Bénéfice Non Commercial de 30 000 € et n’ayant pas d’autres revenus pourra réaliser un versement de 4 340 € afin d’éliminer toute imposition à 30%. Il ne sera plus imposé qu’à 0% et 11%.

Exemple : écrêter la tranche à 41 %

Un autre indépendant, habitué à la tranche 30% mais ayant ponctuellement un très bon revenu (100 000 €) et réticent à payer 41 %, visera l’écrêtement au-delà de 73 370 €. Il épargnera 27 630 € sur son PER pour ne conserver que des revenus taxés à 30% ou moins.

Une optimisation fiscale assez logique...

Les sommes placées sur le PER échappent à l’impôt sur le revenu, fructifient pendant des années, puis seront récupérées à la retraite sous forme de rente ou de capital.

Selon vos revenus, vous pouvez pratiquer cette stratégie sur la tranche 30%, 41%, voire 45%. Le PER est bien adapté à cet exercice car il ne demande aucun versement périodique régulier contrairement à son ancêtre le contrat Madelin qui imposait un versement annuel minimal. Vous pouvez choisir de n’épargner que les “très bonnes” années.

Cette optimisation fiscale n’est pas une niche à proprement parler. La déductibilité des versements volontaires est assez logique : chez les salariés, les cotisations retraite obligatoires sont déduites des revenus imposables...

Raison 2 - Le plafond épargne retraite est plus élevé pour les TNS

Les sommes qu’il est possible de verser sur le PER tout en profitant de la déduction fiscale sont plafonnées.

Toutefois, reconnaissant que les Travailleurs Non Salariés ont davantage besoin d’épargner pour la retraite que les salariés, l’administration fiscale leur admet un plafond supérieur.

La théorie - Le plafond épargne retraite des TNS est égal à :

- 10 % du bénéfice imposable dans la limite de 8 fois le PASS 2020 + 15% de la fraction du bénéfice imposable comprise entre 1 et 8 fois le PASS 2020.

- avec, comme toujours, une déduction minimale plancher de 10% du PASS, quel que soit le niveau de bénéfice imposable.

En retenant une valeur de PASS 2020 à 41 136 €, le calcul donne :

- 10% du bénéfice imposable dans la limite de 32 908 € de versements

+ 15 % de la fraction du bénéfice comprise entre 41 136 € et 329 088 € - avec dans tous les cas une déduction minimale de 4 113 €.

Enfin, les montants non utilisés sont reportables trois ans.

Perdu dans les calculs ? Pas de panique, votre Plafond Epargne Retraite calculé par le fisc est mentionné sur votre dernier avis d’impôt. Bien évidemment, il ne tient pas compte des revenus de l’année en cours, encore inconnus du fisc.

Cas concret - Un freelance déclarant 100 000 € de BNC : quel plafond de versements ? Quelle réduction d’impôt ?

Pour un TNS anticipant 100 000 € de bénéfice en 2020, la réduction fiscale maximale s’élève à :

10 000 € (10% de son bénéfice) + 8 829 € (15% de 100 000 - 41 136) = 18 829 €

Pour quelle économie d'impôt ? En supposant que son foyer fiscal se compose d’une unique part, notre freelance se situe dans la tranche marginale d'imposition 41%, qui démarre à 73 370 €.

L'économie d'impôt maximale s'élève donc à 41% des versements, soit 7 720 €.

En épargnant 18 829 € pour sa retraite, notre indépendant réduira son impôt sur le revenu de 7 720 €.

Le PER est donc un excellent moyen de préparer sa retraite en tant que freelance.

Raison 3 - L’épargne est récupérable pour acheter une résidence principale

Les indépendants ont en général plus de difficultés que les salariés pour obtenir un crédit immobilier, car ils présentent plus de risque pour la banque.

Le Plan d’Epargne Retraite apporte un petit plus : les sommes versées peuvent être débloquées pour l’achat d’une résidence principale.

Bien sûr, le PER n’est pas le nouveau PEL, il serait malvenu d’en faire un instrument d’épargne-logement… ce n’est pas son rôle.

Mais un déblocage de PER peut donner l’ultime coup de pouce pour gonfler l’apport personnel et faire passer un dossier. À utiliser en dernier recours !

Raison 4 - L’épargne placée sur le PER est un parachute si l’activité tourne mal

Toujours au chapitre des sorties anticipées : les coups durs.

L’article Article L224-4 du Code Monétaire et Financier mentionne, parmi les cas de sortie anticipée du PER :

“La cessation d'activité non salariée du titulaire à la suite d'un jugement de liquidation judiciaire en application du titre IV du livre VI du code de commerce ou toute situation justifiant ce retrait ou ce rachat selon le président du tribunal de commerce auprès duquel est instituée une procédure de conciliation mentionnée à l'article L. 611-4 du même code, qui en effectue la demande avec l'accord du titulaire; “

Décryptons. Ce cas de sortie cache en réalité deux possibilités.

1. Sortie du PER en cas de liquidation judiciaire

La première est le jugement de liquidation judiciaire : c’est le cas le plus malheureux. Bien évidemment, toutes les fins d’activité ne se soldent pas par une liquidation, et même si c’est le cas, cette dernière est souvent prononcée longtemps après la perte des revenus de l’indépendant.

2. Sortie du PER en cas de conciliation du Tribunal de Commerce

Le seconde possibilité est plus souple : c’est la conciliation du Tribunal de Commerce. Cette procédure, destinée à la prévention des difficultés financières, est créée par l’article L. 611-4 du code de commerce que voici :

Il est institué, devant le tribunal de commerce, une procédure de conciliation dont peuvent bénéficier les débiteurs exerçant une activité commerciale ou artisanale qui éprouvent une difficulté juridique, économique ou financière, avérée ou prévisible, et ne se trouvent pas en cessation des paiements depuis plus de quarante-cinq jours.

Ce cas de sortie est donc bien plus accessible en cas de difficultés professionnelles.

Puisque les indépendants n’ont pas le droit au chômage, ils doivent s’auto-assurer avec leur épargne. À ce titre, le PER constitue un filet de sécurité supplémentaire. Il ne remplace évidemment pas l’épargne de précaution, mais n’est pas forcément le placement bloqué que l’on peut craindre.

Raison 5 - Le PER peut recueillir l’épargne-retraite d’autres produits

L’épargne disponible sur les contrats Madelin, PERP et Article 83 peut être regroupée sur un unique PER, qui est lui-même transférable sur tout autre PER si vous décidez de changer d’intermédiaire.

Certes, ce n’est pas un avantage spécifique aux Travailleurs Non Salariés. Mais ces derniers sont un peu plus concernés que les salariés par ces dispositifs, car, s’ils sont prévoyants, ils sont plus souvent détenteurs de contrats d’épargne complémentaires. Le PER simplifie donc l’épargne-retraite.

Mieux : en transférant votre Madelin chez un bon intermédiaire, vous payerez probablement moins de frais… ce qui signifie un meilleur rendement potentiel, et donc une meilleure retraite !

Raison 6 - Le PER est plus souple que le Madelin

Le PER s’est inspiré des contrats d’épargne retraite qui existaient précédemment, dont le Madelin, que vous avez peut-être déjà souscrit.

Les principales différences entre Plan d’Épargne Retraite et Contrat Madelin

Le PER, idéal pour préparer votre retraite d’indépendant

Travailleur non salarié, vous êtes habitué à raisonner en recettes et charges.

Lorsque l’année a été bonne, vous allez même parfois « chercher des charges » pour adoucir la fiscalité.

Dans ce cadre, le PER prend tout son sens. Les versements, déductibles des revenus imposables, jouent presque le rôle d’un investissement dans l’outil de travail : il s’agit d’investir pour en tirer des bénéfices futurs à la retraite.

(toutes proportions gardées… car les versements sur le PER ne réduisent que l’impôt sur le revenu, alors qu’un investissement ou une charge déductible réduit aussi l’assiette des cotisations sociales).

En écrêtant les revenus au-delà d’une tranche d’imposition, en replaçant l’économie fiscale réalisée, en laissant l’épargne fructifier pendant des années, le PER vous permettra d’obtenir des compléments de revenus à la retraite, en rente ou en capital, dans les meilleures conditions.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.