L’insolente performance boursière de l’industrie du tabac depuis un siècle est le cas d’école ultime, l’argument fatal utilisé pour discréditer l’investissement éthique, socialement responsable et durable. Comme souvent dans le secteur du tabac, la conclusion est de mauvaise foi, elle ne résiste pas à l’étude objective des faits.

Le succès de l’industrie du tabac est néanmoins riche d’enseignements, des enseignements qui nous en apprennent davantage sur l’actuelle envolée boursière des grandes entreprises du monde numérique (Google, Facebook, Amazon, Apple, Netflix), que sur la performance future des placements éthiques et durables.

Quand le tabac fait un tabac

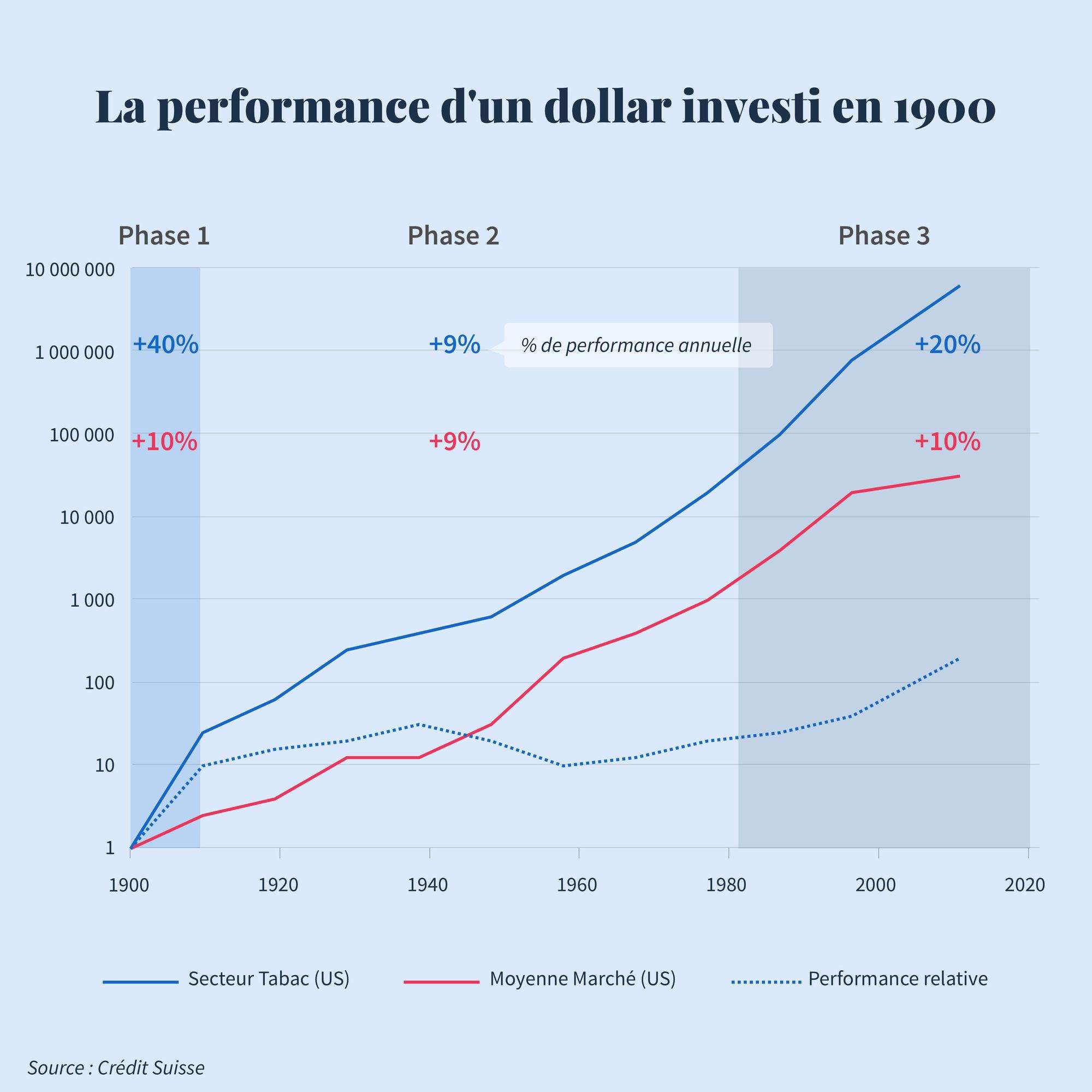

Les faits sont sans appel. Un simple dollar investi en 1900 dans les entreprises américaines qui fabriquaient des cigarettes, aurait rendu multi-millionnaires nos aïeux en 2015, c’est-à-dire en un peu plus d’un siècle ! Fort d’un pactole de 7 millions, nos aïeux auraient fait deux cent fois mieux que s’ils avaient misé la même somme sur le marché tout entier ; et cent mille fois plus que si ce dollar investi en 1900 était resté les bras croisés sur un livret d’épargne pendant 115 ans.

De cette performance spectaculaire à la conclusion selon laquelle en Bourse « le crime paye », il n’y a qu’un pas. Le succès de ce lieu commun, de cette conclusion, tient à sa simplicité, sa compatibilité redoutable avec la croyance populaire qui voudrait que l’enrichissement soit nécessairement immoral, voire criminel — songeons au Balzac du Père Goriot, qui fait dire à Vautrin : « Le secret des grandes fortunes sans cause apparente est un crime oublié, parce qu'il a été proprement fait. »

Néanmoins, laissons de côté l’admirable Balzac et osons une lecture différente de l’industrie du tabac, à partir des performances de long-terme constatées sur le marché américain. D’après nous, les performances hors-normes engrangées par les fabricants de cigarettes récompensent avant tout l’établissement de monopoles sur une activité non-cyclique, des monopoles qui assurent d’importantes marges et une rentabilité durablement élevée.

Une étude sans filtre

La période que nous nous proposons d’étudier se décompose en trois phases : l’émergence d’une industrie de 1900 à 1910, la croissance entre 1910 et 1980, et enfin la chute de 1990 à nos jours.

L’émergence

La surperformance de l’industrie du tabac entre 1900 et 1910 est spectaculaire. Elle atteint 40 % de croissance moyenne par an. À cette époque, les cigarettiers s’apprécient dix fois plus que la moyenne de la Bourse, et ce en seulement dix ans. Dix fois plus, en dix ans ! On peut dire que les actionnaires aventureux, ceux qui ont misé sur des entreprises agricoles faisant un virage industriel inédit vers le tabac, bien aidés par la technologie des machines à rouler les cigarettes, ont été plus que copieusement récompensés.

Pendant ce temps là, de l’autre côté de la loi, les autorités américaines voient la réussite de l’industrie du tabac sous un autre angle. À tel point qu’en 1911, ils dénoncent l’existence d’un cartel illégal. Le cartel du tabac est alors accusé d’accords secrets de non-concurrence, conclus entre cigarettiers, à l’abri des regards indiscrets ou régaliens. Soixante-six entreprises sont jugées, entendues, et la plus importante d’entre elles, la bien nommée American Tobacco Company — qui a absorbé 200 concurrents en quinze ans — est condamnée puis divisée en quatre entités. Le tabac est roulé dans le discrédit.

La croissance

Entre 1910 et 1980, la croissance apporte un succès commercial fabuleux à nos « amis cigarettiers » : la consommation de tabac flambe pour atteindre 4 500 milliards de cigarettes par an en 1980, avec un nombre croissant de fumeurs. La cigarette est entrée dans la culture populaire par le truchement du cinéma. La cigarette prête à l’emploi, à la fois élégante et moderne, s’internationalise ; elle remplace en quelques décennies tous les usages populaires du tabac, comme la chique — imagine-t-on Humphrey Bogart chiquer ?

Les Marlboro Men sont alors des stars mondiales, affichées dans les magazines, placardées dans les aéroports ; la publicité pousse un adulte américain sur deux à fumer ! Ce succès planétaire n’apporte pourtant pas de surperformance notable aux actionnaires des cigarettiers, ils profitent de 9 % de performance annuelle, comme l’ensemble du marché — porté par d’autres « success story » de la société de consommation telles que General Electric, Coca-Cola, ou McDonald’s.

La chute

À partir des années quatre-vingt-dix, la mortalité précoce des fumeurs est visible partout dans le monde ; la nocivité du tabac devient évidente. Ce que les industriels du tabac savaient depuis 30 ans, à savoir que « fumer tue », est étalé au grand jour sur fond de scandale sanitaire. On reproche aux cigarettiers leur déontologie très laxiste. Les procès se multiplient. Le tabac devient un enjeu de santé public. Sa promotion et son usage deviennent fortement encadrés — alors que jusqu’ici seule sa distribution suscitait l’intérêt des pouvoirs publics, attirés par des recettes fiscales toutes cuites. Durant cette période d’apparence difficile, au cours de laquelle le tabagisme décroît de moitié dans l’OCDE, les actionnaires des cigarettiers vont pourtant bénéficier de performances hors du commun. Les gains annuels voisinent avec les 20 % soit un capital multiplié par 600 en trente-cinq ans, alors que la Bourse ne progresse « que » de 10 % par an, soit seulement une multiplication par 60…

Vaincu, le tabac n’en rapporte pas moins

Nous avons vu que des trois phases de la vie du tabac, de l’émergence, à l’apogée, puis la chute, c’est de loin la chute, la mise au pilori qui rapporte le plus aux actionnaires. Ce n’est donc pas la croissance et la diffusion à l’échelle mondiale d’un produit nocif et addictif « qui a payé », mais la situation de monopole en phase terminale, le lent déclin d’une industrie dans un marché à maturité. Étonnant, non ? D’autant plus étonnant qu’il n’y a pas de particularisme américain dans cette histoire, puisque ces 3 séquences sont identiques sur les marchés anglais.

Les comptes financiers nous éclairent sur ce paradoxe apparent. En 1980, la rentabilité du secteur était bonne avec des marges brutes de 10 % et une rentabilité sur fonds propres (ROE) atteignant jusqu’à 25 % — contre 8% pour la moyenne américaine de l’époque (S&P500), somme toute comparable aux industries alimentaires, comme celle des boissons. Trente ans plus tard, en 2010, les finances des cigarettiers ne touchent plus le sol, leur rentabilité a explosé pour atteindre jusqu’à 60 % de marges et surtout un ROE de 80 % à 150 % — contre environ 14 % pour l’ensemble du marché ! À trop vouloir tuer la bête immonde, les régulateurs n’ont fait qu'enrichir ses actionnaires : terrible effet de bord.

Les petits et les grands

Plus il disparaît des lieux publics, des écrans de cinéma, des publicités, et plus le tabac prospère. Cela parait surprenant, puisqu’en général, quand la concurrence s’intensifie dans un marché à maturité, les entreprises se battent alors à coups de réseaux de distribution, de campagnes marketing, et surtout de baisses de prix, qui érodent ainsi progressivement la marge du secteur — qu’on songe aux télécoms en France. Or, dans un marché où la distribution est réglementée, les prix sont dictés par l’intervention publique.

De plus, interdire la publicité dans un secteur revient à tirer à jamais le rideau de la concurrence, puisque sans publicité aucune marque ne pourra plus jamais s’y inviter pour jouer les troubles-fêtes et faire baisser les prix. Dès lors, si le produit en question n’est pas rendu obsolète par une innovation technologique, si son utilisation perdure, alors la rente des acteurs existants est assurée, puisque ces derniers évoluent sans pression concurrentielle, en roue libre. Les cigarettiers ont donc une fois de plus repoussé les limites du cynisme, en se réjouissant côté cour des contraintes règlementaires qu’ils feignaient de combattre côté jardin. Le secteur du tabac a même profité pour se concentrer un peu plus et mieux organiser son partage oligopolistique, à force de fusions et d’acquisitions — toujours très amicales, bien sûr. Au total, les géants américains et britanniques s’exportent bien, ils possèdent 50 % du marché mondial (hors Chine).

On le voit bien : le monopole n’a pas de prix. La bourse récompense bien plus largement une rente pérenne que les perspectives de forte croissance d’une industrie. Cela nous amène aux entreprises géantes du numérique qui nous semblent — elles aussi —, sur le point de s’établir en situation de monopole après avoir vécu leur phase d’hyper-croissance (phase 2).

GAFA is the new TABAC

Pour les marchés, il y a une analogie entre le numérique et le tabac, une ressemblance qui tient à la pérennité d’un monopole mondial, même s’il y avait beaucoup à dire sur l’addiction aux services numériques. L’univers du numérique ne s’embarasse pas des numéros deux, que ce soit sur les réseaux sociaux (Facebook), les moteurs de recherche (Google), les smartphones (Apple), ou la vente en ligne (Amazon). Ça y est, chaque champion qui compose les GAFA est désormais installé en leader de sa catégorie. Il est donc à craindre qu’une entente de non-agression soit déjà implicite entre les géants californiens.

Certes, leur rentabilité est insolente, mais elle pourrait se renforcer davantage, d’autant plus que les autorités américaines auront à coeur de les choyer, trop soucieuses qu’elles seront de préserver une industrie qui rapatrie d’immenses profits aux États-Unis — là encore, recettes fiscales toutes cuites… Si besoin, la menace des champions Chinois (Baidu, Alibaba et Tencent) servira de repoussoir à toutes les velléités d’action Antitrust. On était décidément plus courageux en 1911 du côté du régulateur…

C’est en ce sens qu’il faut considérer les valorisations spectaculaires atteintes par les Amazon, Apple, Facebook et Google. À quatre, leur masse cumulée de 3 000 milliards de dollars peut déjà paraître exubérante au regard du marché français, qui, lui, affiche 2 000 milliards pour 40 entreprises. Pourtant, il semblerait que nos géants américains possèdent encore une marge d’appréciation d’environ 50 %, si nos amis atteignent le même ratio de valorisation que celui affiché par Microsoft et Intel dans les années 90, quand la firme de Bill Gates était au fait de sa puissance monopolistique. Ne manque plus qu’un nouveau Steve Ballmer pour allumer le feu.