« La pierre est le placement préféré des français », « C’est le moment d'acheter », « L’immobilier, c’est reparti ! ». Si vous passez dans une gare de France, il est fort probable que vous ayez déjà lu ces gros titres en une de nos magazines et journaux spécialisés. L’immobilier, et plus généralement le logement, est au cœur de la préoccupation des français, car il influe directement sur votre qualité de vie, votre pouvoir d'achat, vos temps de déplacement, votre mobilité professionnelle. Par ailleurs la vente de sa résidence principale n’est pas exposée à l’impôt, ce qui en fait un investissement alléchant.

Un ancien président souhaitait voir une « France de propriétaires » ! Mais est-ce réellement souhaitable ?

Mon expérience

Récemment mon épouse et moi avons décidé de vendre notre appartement acheté en 2007. Cet appartement se trouve à Paris, nous l’avions acheté 357.000€. 9 ans plus tard, il nous reste 260.000€ à rembourser, et nous le revendons 462.000€, soit un gain de 152.000€ si nous déduisons notre apport initial de 50.000€, une sacrée plus-value de près de 200 % en moins de 10 ans !

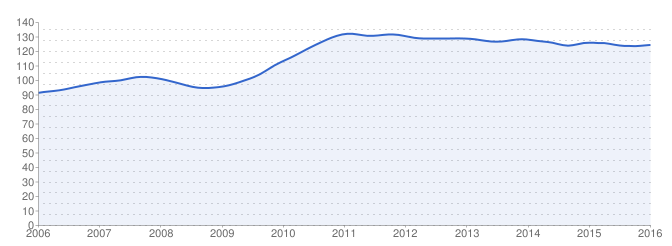

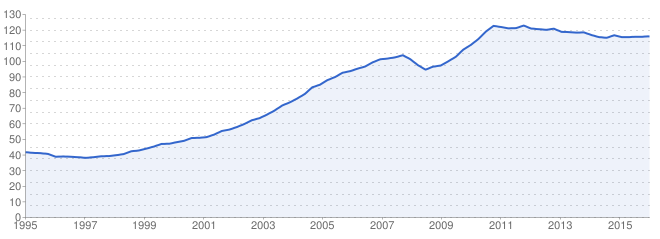

Ci-dessous la courbe de l’évolution des indices de prix au m2 dans Paris 15ème arrondissement sur les 10 dernières années, sur la période de 9 ans qui nous intéresse, cela correspond à une augmentation de 27,1% :

Evolution des prix de l’immobilier au m² dans Paris XVè :

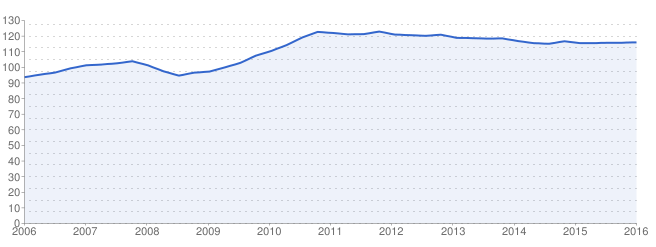

Sur Paris au global, l’évolution est quasiment similaire (augmentation de 28,1% sur les 9 dernières années) :

Evolution des prix de l’immobilier au m² dans Paris :

En Ile-de-France, le rendement est moindre (augmentation de 12,2% sur les 9 dernières années)

Evolution des prix de l’immobilier au m² en Ile de France :

Il semblerait donc que j’ai investi au bon endroit !

Mais ai-je réellement fait une belle affaire ?

Quand nous avons acheté cet appartement, nous avons dû nous acquitter des frais de notaires, soit environ 20.000€, que nous avons pioché dans notre épargne. A cela s’ajoutent les intérêts de remboursement du crédit, que nous avions négocié à 4,05% (ridicule aujourd'hui, mais une superbe affaire à l’époque). Au total les intérêts représentent une dépense de 103.700€ sur la période. Mon gain n’est donc en réalité plus que de 28.300€ (152.000€ - 20.000€ - 103.700) pour 50.000€ investis.

Nous pourrions également comptabiliser les sommes investies en travaux, et nous serions alors dans une situation de perte de capital, mais il est certain que nous aurions dépensé cet argent autrement si nous n’avions pas été contraints d'épargner en remboursant tous les mois un crédit, et « bien vivre » a aussi un prix.

Et si j’avais investi sur les marchés à l’époque ?

Que se serait-il passé si nous avions placé nos 70.000€ il y a 9 ans (c’est à dire les 50.000€ de capital et les 20.000€ de frais de notaires, qui représentaient notre épargne totale de l’époque) ?

Découvrez le projet qui vous ressemble

Scénario CAC40[1]

Entre Juillet 2007 et aujourd'hui, le CAC40 s'est apprécié de 1,76% (incluant les dividendes)

Evolution du CAC40 sur les 10 dernières années :

Source : Bloomberg

Si j’avais investi dans le CAC40 à l’époque de mon achat immobilier, j’aurai aujourd’hui réalisé un gain de 1.232€* (en considérant que je ne suis pas exposé à la fiscalité, puisque les plus-values associées aux enveloppes fiscales PEA ou assurance-vie sont exonérées d’impôt au bout de 8 ans). Ce placement aurait donc été moins intéressant.

Scénario MSCI World[2]

Evolution du MSCI World sur les 10 dernières années :

Source : Bloomberg

Si j’avais investi 70.000€ en 2007, juste avant le début de la crise des supprimes, j’aurais aujourd’hui réalisé un gain de 56%*, soit 39.200€. Évidemment dans le même temps, nous aurions tout de même dû nous loger, pour un coût toutefois moindre que celui du remboursement de notre crédit actuel. D’un strict point de vue économique, investir dans un portefeuille aussi diversifié que le MSCI World aurait donc été plus intéressant, même avec la crise de 2008 (hors prise en compte de la fiscalité à la sortie).

Premières conclusions

En mettant de côté l’aspect émotionnel que représente celui d‘accéder à la propriété, l’investissement dans sa résidence principale ne semble donc pas une si bonne affaire, dans mon cas particulier, malgré une belle augmentation du marché, et un apport conséquent. Plus globalement, il sera difficile de réaliser une belle opération si vous n’avez pas un apport très conséquent, car les intérêts bancaires grignotent la plus-value apportée par l’évolution du marché immobilier.

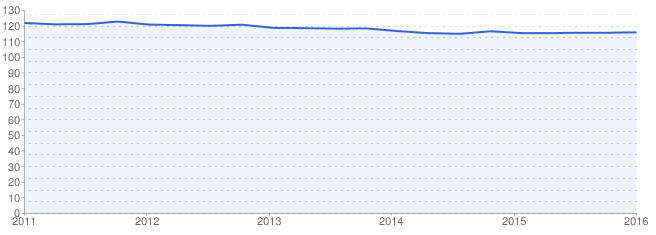

Par ailleurs les mouvements massifs de hausse du marché se sont amenuisés sur ces dernières années. Les prix sont en légère hausse actuellement, car les taux sont très bas et les vendeurs essayent donc d’en tirer un bénéfice en augmentant le prix de vente de leur bien, mais les taux n’iront jamais en territoire négatif.

Les bonnes affaires étaient donc à faire avant 2005, à une période où les taux étaient bien plus élevés qu’aujourd’hui. Ci-dessous l’évolution de l’indice des prix du marché immobilier depuis 30 ans en Ile-de-France, et ceux des 5 dernières années.

Vous devez également prendre en compte que vous ne maîtrisez pas forcément le moment où vous allez revendre votre bien, dans la mesure où cela dépend d'événements personnels (une famille qui s’agrandit) ou professionnels (mutation, déménagement d’entreprise…) que vous ne pouvez pas planifier à l’avance. Vous pourrez alors soit être sur un point haut du marché comme sur un point bas, ce qui changera du tout au tout votre plus-value.

Investir dans la pierre autrement

D’autres solutions d’investissement dans la pierre existent, même si elles ne font pas de vous un propriétaire. Les SCPI (Société Civile de Placement Immobilier) vous proposent d’investir dans un parc immobilier de bureau, collectivement avec d’autres épargnants. L’investissement est alors plus diversifié que votre seul bien, ce qui a pour effet de répartir grandement le risque. L’immobilier d’entreprise est réputé plus rentable que le résidentiel, ces dernières années le rendement moyen des SCPI d’entreprise s’établit autour de 5%[3] (en baisse régulière cependant sur ces dernières années). Malgré leur caractère risqué, ce sont des solutions intéressantes donc, mais elles vous exposent à la fiscalité propre aux biens immobiliers classiques -hors résidence principale- : les revenus sont imposés à 24% et affectent votre impôt sur le revenu. D’autres types de SCPI existent, avec des objectifs de défiscalisation, associés à des programmes Duflot ou Pinel. Ces placements sont uniquement intéressants sur le long terme.

Chez Yomoni, les portefeuilles contiennent également des actions ou des parts de produits immobiliers, nos gérants ré-allouent régulièrement les portefeuilles pour suivre les évolutions du marché, et ajuster la proportion d’immobilier la plus judicieuse dans vos placements. L’avantage de cette solution, bien qu’elle vous éloigne un peu plus de la pierre, est qu’elle représente un élément supplémentaire de diversification de votre portefeuille, auxquels s’ajoutent les divers avantages du contrat d’assurance-vie tels que la flexibilité et la fiscalité avantageuse au bout de 8 ans. Investissez dès maintenant

* Les données historiques ne sont pas nécessairement une indication fiable des données futures.

[1] Indice de référence de la bourse de Paris

[2] Indice boursier constitué de valeurs cotées dans le monde entier

[3] Source IEIF

Les informations ci-dessus sont fournies à partir des meilleures sources en notre possession et ne présentent pas de caractère contractuel.

Les supports d'investissements proposés dans le cadre du contrat Yomoni-vie dépendent des marchés financiers et présentent un risque de perte en capital, à l’exception du profil 1 de Yomoni Vie.

Yomoni-vie est un contrat d’assurance vie en ligne de groupe de type multisupport, contracté par Yomoni auprès de l’assureur Suravenir. Ce contrat est régi par le Code des assurances.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.