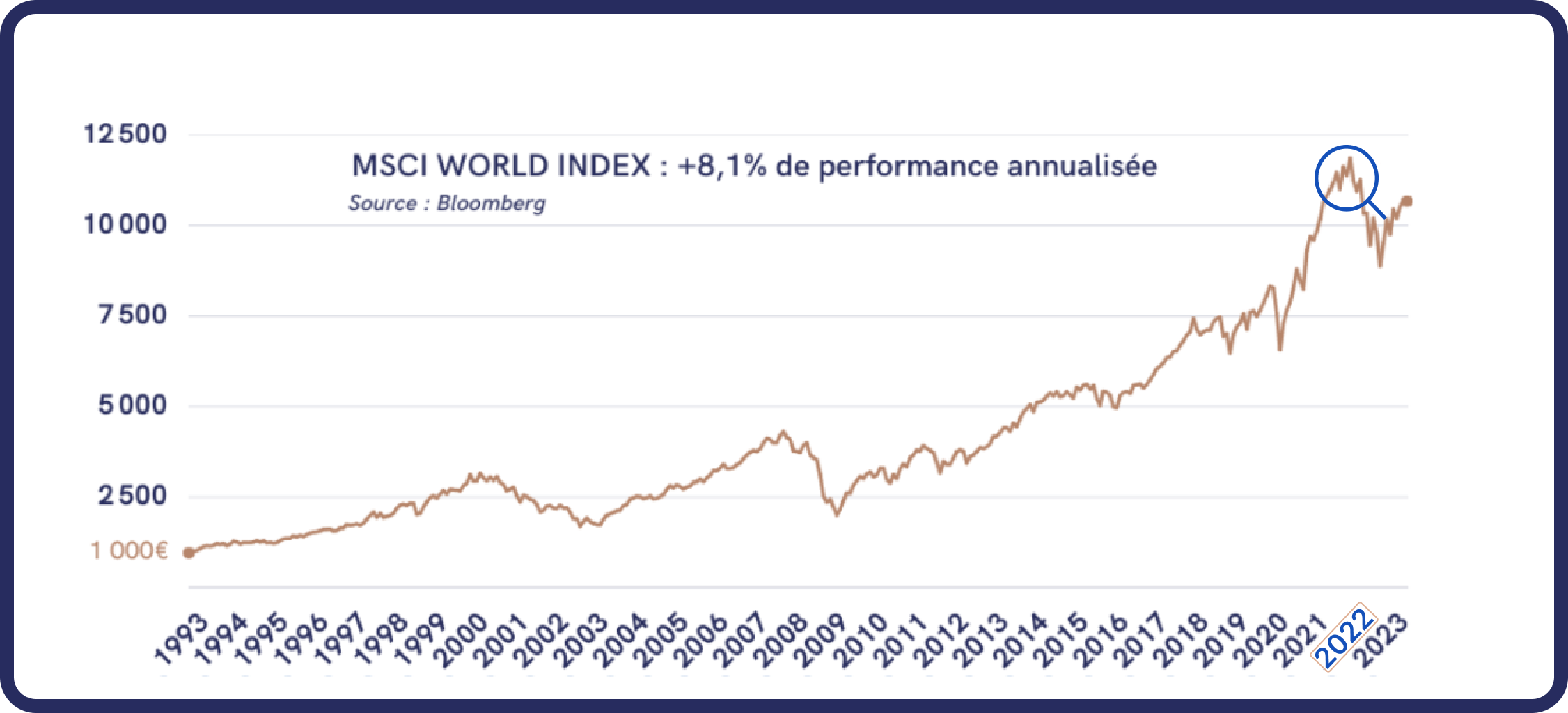

Ah 2021 ! Le COVID, la volatilité, l’incertitude des marchés… puis la reprise économique significative majeure. Après une période bien agitée, tout laissait penser à une certaine accalmie sur les marchés financiers. C'était sans compter sur l’inflation, la guerre… Les investisseurs ayant investi en 2022, voyant les marchés dévisser, ont pu céder à la panique. Pourtant, l’une des règles d’or de l’investissement : ne pas se laisser déborder par ses émotions et garder le cap sur son horizon d’investissement. On décrypte pour vous les 18 derniers mois en termes d’investissement.

18 mois, 2 temps forts

Dans un premier temps, nous pouvons diviser les 18 derniers mois en deux périodes :

- L’année 2022 (et plus précisément jusqu’à fin septembre…) a été une année particulièrement difficile pour la gestion diversifiée dans son ensemble et Yomoni n’a pas été épargnée.

- Le rebond des marchés actions a été dans un premier temps essentiellement localisé sur la zone européenne et en particulier sur l’indice CAC 40.

Que s’est-il passé en 2022 ?

L’année 2022 a cumulé deux phénomènes extrêmement rares.

L’absence de décorrélation

Le premier, c’est l’absence de décorrélation, essence même de la gestion diversifiée.

Retenez qu’en temps normal, les actions et les obligations sont décorrélées. Qu’est-ce que cela veut dire ? Tout simplement, pour résumer et simplifier, qu’en fonction du cycle économique dans lequel on se trouve, soit les actions, soit les obligations vont avoir des rendements positifs. Par exemple, en période de forte croissance économique, les actions vont avoir tendance à avoir des performances positives. Le climat va devenir inflationniste, les taux vont monter et les obligations vont connaître un rendement négatif.

À l’inverse, en période de récession, les résultats des entreprises baissent et la valeur des actions baisse également. Mais, les risques d’inflation diminuent et les craintes de baisse des prix, ce qu’on appelle la déflation, prennent le dessus. Les taux d’intérêt vont globalement avoir tendance à baisser. Ainsi, les obligations vont prendre de la valeur. Dans un portefeuille diversifié, les obligations vont ainsi venir amortir la baisse des actions.

En 2022, premier phénomène rare : les actions et les obligations ont toutes les deux baissé.

Face à l’inflation, les banques centrales ont remonté fortement les taux ce qui a fait chuter la valeur des obligations. Et, dans le même temps, cela a fortement pénalisé les actions :

Une hausse des taux d’intérêts agit négativement sur les actions via un double phénomène : la valeur d’une entreprise est la somme de ses bénéfices futurs actualisés à sa valeur d’aujourd’hui. La valeur d’aujourd’hui, que l’on appelle valeur actuelle, tient compte de l’exigence de rentabilité de l’investisseur.

Or lorsque les taux augmentent, l'investisseur exige des taux de rendement plus élevés. En effet, le taux sans risque étant plus avantageux, les rendements risqués doivent également s'apprécier pour rester attractifs. Plus les taux montent donc, plus l'exigence de rentabilité de l'investisseur est élevée.

Cette hausse des taux pèse négativement sur la valorisation de l’entreprise (qui diminue mécaniquement) et donc sur le prix de son action en bourse.

Historiquement, même si ce n’est pas le comportement habituel des actions et des obligations, il est déjà arrivé que les rendements des actions et des obligations soient corrélés. Mais historiquement, on n’avait jamais vu de telles baisses (supérieures à -10% pendant une grande partie de l’année) à la fois sur les actions et les obligations.

C’est le premier grand phénomène et quand les deux grandes classes d’actifs que sont les actions et les obligations baissent beaucoup, on ne peut pas espérer avoir des performances positives dans ses investissements.

Les échelles de risque n’ont pas été respectées

Le deuxième grand phénomène extrêmement perturbant, c'est que les échelles de risque que tout le monde a en tête, à savoir professionnels, investisseurs, clients, régulateurs… les échelles de risques n’ont pas été respectées. Ainsi, les obligations, qui sont considérées comme des actifs moins risqués que les actions, ont finalement accusé des pertes supérieures aux actions. De plus, lorsque l’on regarde plus en détail les obligations, on peut les classer en trois types. Les obligations souveraines tout d’abord. Ces obligations sont émises par des États et elles sont donc globalement considérées comme moins risquées que les obligations émises par des entreprises. En effet, une entreprise a plus de risque de faire défaut, faillite, qu’un État. De même, au sein des obligations d’entreprises, on peut distinguer deux groupes : les obligations « Investment Grade », qui sont de bonnes notations de crédit, et les obligations « High Yield » qui apportent plus de rendement, mais qui sont de moins bonne qualité de crédit. Logiquement, les obligations « Investment Grade » sont donc considérées comme étant moins risquées que les obligations « High Yield »

Eh bien, finalement, les performances sur l’année 2022 ont été complètement décorrélées de leur niveau de risque.

Et depuis fin septembre 2022 ?

Il faut retourner presque qu’un an en arrière et se remettre dans le contexte de l’époque en essayant d’oublier tout ce que l’on sait aujourd’hui sur la suite de l’histoire. À cette période , nous sommes au milieu d’une crise énergétique majeure. Cette crise est liée à la guerre en Ukraine et à la volonté de boycotter l’énergie qui provient de Russie. Le coût de l’énergie flambe. Des usines (William Saurin par exemple) commencent à fermer, car le coût de l’énergie devient trop important et la répercussion des coûts de l’énergie sur le prix de vente le ferait exploser. On parle de coupure d’électricité. En France, alors que le nucléaire pourrait en théorie permettre de s’affranchir du coût du gaz, le parc des centrales nécessitait une rénovation et était loin de pouvoir fonctionner à plein régime. L’ambiance était à l’installation d’application permettant de prévoir si l'on risquait d’être en phase de « sur-consommation » et donc de se retrouver coincés dans l’ascenseur !

Nous avons tous en tête que nous avons besoin d’énergie pour produire et que par conséquent être privé d’énergie revient à être privé de production et donc de croissance.

L’ambiance était donc relativement sombre et l’Europe paraissait être la zone la plus en risque à cause de sa dépendance à l’énergie provenant de Russie.

Or en octobre, deux observations sont venues changer complètement le sentiment de marché. Tout d’abord, les consommateurs ont fortement réduit leur consommation d’énergie. De plus, la météo a été plus clémente et l’hiver a semblé moins rigoureux qu’anticipé. Ces deux faits sont venus rassurer et ont permis au marché actions de fortement rebondir. Globalement, c'est le marché européen qui a le plus rebondi, là où peu de temps auparavant semblaient se concentrer tous les risques.

C’est donc le marché européen et en particulier le marché français, tiré par le luxe, qui a le plus profité du rebond.

Effectivement, il faut reconnaître que le secteur du luxe s’est illustré par de très bons résultats. De plus, dans un contexte inflationniste, le luxe est naturellement un secteur dans lequel les entreprises peuvent se permettre d’augmenter leurs prix sans nécessairement risquer de voir leur demande se réduire, c’est ce que les économistes appellent l’élasticité positive de la demande au prix ou effet Veblen, du nom de l’économiste Thorstein Veblen. À ces deux facteurs, s’ajoute également la volonté pour certains investisseurs de s’exposer à la relance de l’activité chinoise sans investir directement dans les actions chinoises. En effet, le contexte géopolitique actuel et les tensions entre la Chine et les États-Unis, ont rendu les actions chinoises non-investissables pour certains investisseurs. Les entreprises du luxe, fortement exportatrices en Chine, ont ainsi présenté une alternative permettant d’espérer bénéficier d’une reprise vigoureuse de l’activité chinoise. C’est la conjonction de ces trois facteurs qui explique le rebond du luxe et du CAC 40 sur la première partie de l’année.

Dans ce contexte, les allocations Yomoni ont profité du rebond du marché actions. Néanmoins, il faut garder en tête que nous sommes volontairement plus diversifiés et que notre poids le plus important est sur la zone américaine. C’est volontaire et assumé, car nous sommes intimement convaincus que sur le long terme, il est important d’être diversifié et que la zone américaine a plus de potentiel.

D’ailleurs, l’écart se résorbe progressivement.

Quelles questions se poser après des performances fortement négatives ?

Après des performances fortement négatives, en fonction de son caractère, un investisseur peut ressentir des sentiments extrêmement variés tels que la crainte, la déception, voire même la colère. Tout ceci est normal. En effet, nous pensons très souvent aux clients qui ont rejoint récemment Yomoni. Ils nous ont rejoints, par exemple, au cours de l’année 2022, suite aux bonnes performances de l’année 2021. Alors oui, ils ont lu ou on leur a expliqué qu’un investissement sur les marchés financiers devait s’envisager sur du long terme. Néanmoins, lorsqu’on connaît une forte baisse dès le début de son investissement, c’est plus difficile à assumer que lorsque la baisse provient après des années de performance positive.

La principale question à se poser est : est-ce que les mauvaises performances sont spécifiques à ma société de gestion ? Si oui, pourquoi ?

Dans le cas présent, la réponse est non. Les performances ont été certes fortement négatives, mais en ligne avec ce qu’on pouvait en attendre étant donné les performances des marchés financiers. Lorsque vous investissez en achetant des produits liés aux actions et aux obligations et que les actions et les obligations perdent toutes deux de la valeur, il n’y a malheureusement pas de magie : vous perdez nécessairement de l’argent.

Gestion active et gestion passive, quel constat ?

L’année 2022 est une année qui aurait dû permettre à la gestion active de particulièrement briller. Les gérants actifs nous vendent des marges de manœuvre, de la flexibilité, de la réactivité, une excellente capacité d’analyse de marchés, des capacités de prévision… Lorsque les marchés montent fortement, il est extrêmement difficile de briller et de battre le marché, on le sait. Alors dans le contexte de marché de l’année 2022 ? La gestion passive aurait dû être balayée par la gestion active.

Sur l’année 2022, qui est une année durant laquelle on aurait dû voir une suprématie de la gestion active, nous battons tout de même près de la moitié de la gestion active (47,2%).

Que diriez-vous donc d’une stratégie d’investissement qui, dans la pire année historique de la gestion diversifiée, se comporte comme la moitié de l’industrie et qui depuis qu’elle est implémentée, c'est-à-dire depuis septembre 2015 bat 96% des fonds concurrents à profils de risque équivalents ?

Gardez en tête qu’investir comporte des risques notamment de perte en capital et les performances passées ne préjugent pas des performances futures.

Est-ce que ce qui s’est passé en 2022 remet en cause les principes de gestion déployés dans l’offre Yomoni ?

L’année 2022 va-t-elle devenir la norme. C’est la vraie question à se poser. Cette année a été historique. Cela n’était jamais arrivé depuis que Harry Markowitz (prix Nobel, très récemment décédé) a posé les jalons de la théorie moderne de portefeuille dans les années 1950. Et, cela n’était même jamais arrivé dans de telles proportions durant tout le 20e siècle.

Nous pensons que l’existence de la décorrélation entre les actions et les obligations est logique et pleine de bon sens. Elle s’explique économiquement. Elle est là sur du long terme et c’est la situation normale. Elle va revenir. Elle revient d’ailleurs déjà. Lors des chocs de la crise financière du mois de mars par exemple, les obligations ont rempli leur rôle de protection. D’ailleurs, la collecte sur les ETF en Europe se fait plus sur les obligations que sur les actions, ce qui n’est pas habituel.

Comment réagir après des performances fortement négatives ?

La deuxième chose à faire, une fois que l’on s’est posé les bonnes questions, c'est de réfléchir avant d’agir.

C’est plus simple à dire qu’à faire. Le premier réflexe que l'on a, c'est souvent de vouloir absolument faire quelque chose, d’agir, de se sentir utile et de ne pas laisser son épargne continuer à perdre de la valeur.

On l’observe dans le comportement « classique » de nos clients, le premier réflexe : stopper ses versements programmés lorsqu’on en a. Ensuite : changer de profil pour essayer de « timer » le marché. Et, enfin : retirer son argent.

Pourtant, le vrai bon réflexe à avoir est au contraire de ne rien faire. De se rappeler son horizon d’investissement, du rationnel qui existe derrière son investissement. Il faut donc maintenir ses versements programmés et même les intensifier si on peut se le permettre en fonction de son budget personnel et de ses horizons d’investissement, car cela permet de lisser ses niveaux d’entrée et de souscrire sur des niveaux relativement bas et qui devraient remonter sur le long terme.

La preuve par l’exemple? À titre illustratif, le tableau ci-dessous va vous présenter le comportement de 4 investisseurs types qui ont 10 000 € à épargner.

Investisseur 1 : L’investisseur investit 10 000 eur fin 2021. Et on regarde le 9 juin 2023, quelle sera la somme dont il disposera le 9 juin 2023 selon qu’il ait choisi un profil P6 ou un profil P10?

Investisseur 2 : L’investisseur décide de lisser ses points d’entrée et il va placer 5 000 eur fin 2021 et 5 000 eur fin 2022. Quelle sera la somme dont il disposera le 9 juin 2023 selon qu’il ait choisi un profil P6 ou un profil P10 ?

Investisseur 3 : L’investisseur répartit ses 10 000 eur chaque fin de mois de fin 2021 à fin mai 2023. Quelle sera la somme dont il disposera le 9 juin 2023 selon qu’il ait choisi un profil P6 ou un profil P10 ?

Investisseur 4 : L’investisseur investit 10 000 eur fin 2021, prend peur fin 2022 et retire 5 000 eur et il remet finalement 5 000 eur à fin mai 2023. Quelle sera la somme dont il disposera le 9 juin 2023 selon qu’il ait choisi un profil P6 ou un profil P10 ?

Le pire comportement est donc celui de l’investisseur 4, celui qui prend peur et qui retire de l’argent à la fin de l’année. Il perd près de 1200€, sans compter les coups de stress qu’il s’inflige par ses nombreux mouvements.

Au contraire, les investisseurs 2 et 3 montrent la force de l’investissement progressif et régulier. Comme quoi : “Tout vient à point à qui sait attendre” !

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.