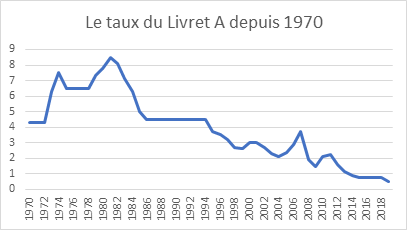

Ses encours ne cessent de croître alors que son taux ne fait que baisser. Désormais rémunéré 0,50 %, le livret A rapporte presque autant aux banques et à l’Etat qu’aux épargnants. Explications.

Au cours des derniers mois, les Français ont été plus fourmis que cigales. Entre le confinement, qui a limité les possibilités de consommation, et la crainte de l’avenir économique, les comportements de précaution ont prévalu. Cela s’est traduit par une hausse spectaculaire des versements sur les livrets d’épargne réglementée, dont les plus connus sont le livret A et le livret de développement durable et solidaire (LDDS). Au cours des quatre premiers mois de l’année, ces deux enveloppes ont enregistré 17,30 milliards d’euros de collecte nette. C’est plus que l’argent accumulé tout au long de l’année 2019 !

Une nouvelle formule peu lucrative

Pourtant, rappelons-le, leur rémunération est très modeste. Depuis le 1er février 2020, une nouvelle formule de calcul régit le taux d’intérêt de ces livrets. Ce dernier se monte depuis cette date à 0,50 %. Bonne nouvelle : c’est le niveau plancher introduit par la nouvelle règle (auparavant le plancher était l’inflation). Mauvaise nouvelle, l’écart entre deux fixations successives du taux est plafonné à 0,5 point de pourcentage. Cela signifie qu’en cas de remontée de l’inflation et des taux d’intérêt, les livrets ne pourraient pas en tenir compte rapidement.

Pour 1 000 euros placés en 2020, vous toucherez donc approximativement 5 euros d’intérêt. Mais savez-vous combien cette somme a rapporté, réellement ? Pour le savoir, il faut comprendre comment l’épargne des livrets est utilisée.

Les Caisse des dépôts fait des profits sur le livret A

Tout d’abord, peu ou prou 60 % des sommes collectées sont centralisées par les banques auprès de la Caisse des dépôts, un établissement public, et gérées au sein du Fonds d’épargne. En 2019, ce sont ainsi 263 milliards d’euros qui sont remontés à cet organisme. Le Fonds d’épargne utilise essentiellement cet argent pour octroyer des prêts servant à financer le logement social. Bien sûr, ces prêts ne sont pas gratuits. Dans son rapport annuel de 2018 (dernier publié en date), le Fonds d’épargne indiquait ainsi que les intérêts perçus sur le portefeuille de prêts se montaient à 3 milliards d’euros.

Outre les prêts, la Caisse des dépôts place aussi une partie de votre épargne sur les marchés financiers, avec pour objectif de la faire fructifier. Ces actifs financiers se sont chiffrés à 98 milliards d’euros en 2019. Et l’organisme semble être bon gestionnaire puisqu’il a dégagé un résultat sur ces actifs financiers de 1,666 milliard d’euros à fin 2018 soit un rendement proche de 1,86 %. En 2019, l’ensemble de ces activités, une fois déduites les différentes charges (et notamment la rémunération des épargnants à 0,50 %), a procuré un résultat courant de 679 millions d’euros. Le résultat agrégé du groupe Caisse des dépôts, en incluant ses différentes activités et filiales, s’est établi à 2,7 milliards d’euros, dont un peu plus de la moitié a été versé à l’Etat.

Les banques sont commissionnées

Pour ces sommes transférées à la Caisse des dépôts, les banques touchent une commission ! Celle-ci se monte à 0,30 % des montants considérés, elle n’a d’ailleurs pas bougé malgré la baisse du taux du livret A. La Banque Postale, qui réalise une mission d’accessibilité bancaire en procurant des services bancaires et financiers aux exclus bancaires, perçoit une rémunération complémentaire (environ 300 millions d’euros par an), encore accrue pour 2019 et 2020. Le total des commissions versées en 2018 a atteint 1,095 milliard d’euros, à partager entre les différents réseaux.

Quant à l’argent que les banques conservent dans leur bilan, que devient-il ? Il vient se fondre avec les autres dépôts des clients – notamment ceux des comptes courants. Ils doivent être utilisés pour au moins 80 % au financement des PME via des crédits, le solde pouvant être librement placé.

Des alternatives bien plus rémunératrices

Finalement, les épargnants ne perçoivent qu’une partie des gains générés par leur épargne. Une partie qui ne fait que se réduire et qui, désormais, ne couvre plus l’inflation annuelle. Quelles conclusions en tirer ? Tout d’abord que le livret A n’est pas vraiment un placement, dans la mesure où il ne permet de faire fructifier son capital et de le développer. Ensuite, qu’il ne doit servir qu’à une seule chose : isoler un peu d’argent pour faire face aux coups durs et aux dépenses imprévues. Enfin, que de nombreuses autres enveloppes offrent des caractéristiques plus avantageuses et une espérance de rendement bien supérieure : plan d’épargne en actions, assurance vie, compte-titres... Il ne reste plus qu’à faire son choix.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.