« The Donald », comme le nomme le président Obama est incontestablement un phénomène mondial, et quelle que soit l’issue de l’élection, elle aura marqué les esprits. D’ici à mardi soir, voici quelques éléments de réflexion sur l’état actuel des élections, les éléments qui feront basculer le résultat, et les conséquences possibles sur les marchés financiers.

Un bref rappel des derniers épisodes.

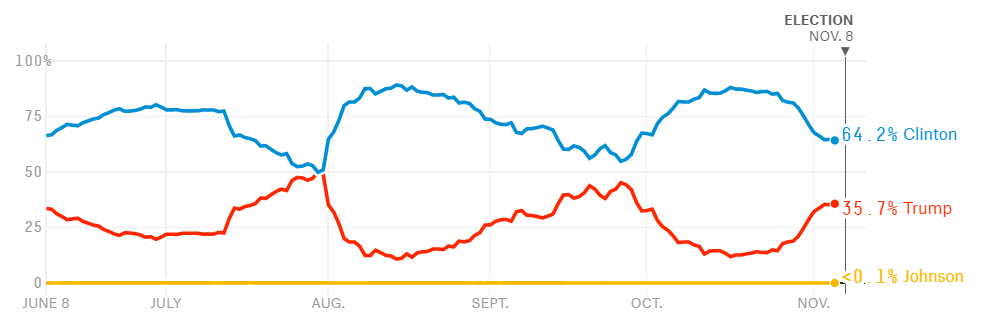

Après une dynamique de conquête cet été, Donald Trump devenait un challenger crédible pour Hillary Clinton, mais sa cote chutait fortement lors des trois débats télévisés et à la suite des révélations sur sa grossière misogynie. Une surprise pour celui qui était crédité d’une aisance naturelle à l’écran, à l’inverse de sa rivale connue pour son rictus sévère. D’aucuns le jugeait alors battu, on discutait déjà de sa reconversion possible et il n’était crédité que de 10 à 20% de chances de l’emporter au soir du 8 novembre. Dernier acte, à la faveur d’un rebondissement inattendu de l’enquête du FBI sur les courriers électroniques de Mme Clinton et d’un éventuel trafic d’influence en faveur de la fondation de son époux, les chances du « Donald » rebondissaient à 30-40% ! Il n’en fallait pas plus pour inquiéter les investisseurs internationaux qui se souviennent des sessions de fortes baisses post-Brexit. La perspective que les Etats-Unis soient dirigés par un homme déjà riche de six faillites ne donne plus envie de rire aux milieux d’affaires. Les bourses mondiales enclenchent alors huit jours de baisse.

Probabilités de victoire définis à partir des sondages et de leur marge d’erreur

Les chances des candidats.

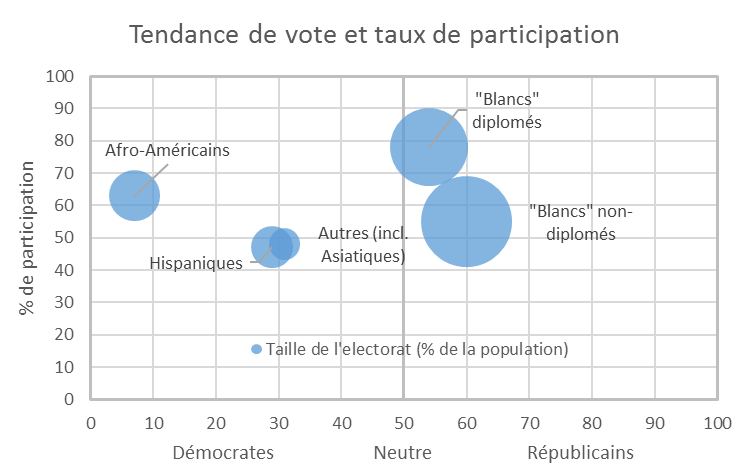

Comme en France au premier tour de l'élection 2002 et durant le référendum britannique en 2016, le résultat des élections dépendra uniquement du taux de participation des différents groupes d'électeurs, et non pas des changements d’opinion de ces derniers. Il n’y a pas de débat, chacun campe sur ses positions. Reste à savoir qui seront les plus déterminés pour se déplacer en masse aux urnes. En arrière-plan de la présidentielle, se jouent aussi les majorités au Sénat et à la Chambre renouvelées partiellement, mais dont l’issue est resté secondaire et moins indécise (largement en faveur des Républicains).

- Globalement Hillary Clinton est en tête des intentions de vote nationales, et semble assurée d’une confortable avance en termes d’Etats acquis à sa cause. Elle totaliserait 208 votes de grands électeurs sur les 271 nécessaires. Trump est à la peine, avec 164 acquis mais pourrait créer la surprise sur les Etats indécis. Au final, cela se jouera sur une poignée d’Etats, les « swing states », la Floride (29 votes), la Pennsylvanie (20), la Caroline du Nord (15), la Virginie (13), et l’Ohio (18), voire le Michigan (16).

- Dans ces Etats-charnières, la fracture électorale peut se résumer sur deux axes, le niveau d’éducation et le groupe ethnique. Barack Obama avait gagné les élections en suscitant l’enthousiasme des minorités qui se sont alors déplacées en masse. C’est bien le talon d’Achille d’Hillary qui risque une défection de ces soutiens essentiels traditionnellement acquis à la cause démocrate. Ces minorités font près de 20% des électeurs dans les « swing states » et représentent jusqu’à 35% en Floride ! A l’inverse, Donald est en infériorité numérique, mais le taux de participation est élevé sur son noyau électoral, à savoir les hommes blancs de la classe moyenne et populaire des Etats ruraux du centre de l’Amérique. Néanmoins, ce sera peut-être un troisième facteur-clé qui assurera la victoire de Mme Rodham Clinton, une forte mobilisation des femmes.

Les conséquences possibles sur les marchés.

La victoire de Mme Clinton assurerait une certaine continuité dans la marche des affaires et serait donc probablement très positive pour les marchés actions, les obligations d’entreprises, et ce serait également favorable à l’Europe et aux régions émergentes. Pareil pour le dollar dans la mesure où cela ne remettrait pas en cause la politique d’augmentation des taux de la Réserve Fédérale. Les hausses pourraient être fortes dès mercredi pour compenser le recul observé ces dix derniers jours, à mesure que les sondages se détérioraient. Seule ombre au tableau, les obligations d’Etat à long-terme qui seront probablement encore à la peine. Une victoire de Trump aurait l’effet inverse avec en sus un regain de volatilité et une appréciation de l’or. Fort heureusement, nous n’avons pas cherché à ajuster les portefeuilles au gré des sondages qui se sont retournés plusieurs fois et auraient nuit à la performance. Nous avons maintenu notre approche de long-terme avec une forte diversification et un biais sur une victoire démocrate. A l’issue des élections, les portefeuilles seront volatils durant quelques jours mais c’est le pendant inévitable des placements en actifs risqués. Nous prévoyons un comité de gestion interim, à l’issue des élections, car un rebond euphorique des actions pourrait nous amener à réduire notre exposition aux actifs risqués, vu notre scénario économique prudent.

A plus long-terme, seule une victoire de Donald Trump pourrait durablement dévier les marchés de leur trajectoire naturelle liée au cycle d’activité, car c’est le candidat qui a pris le moins d’engagements contraignants. Durant toute sa campagne spectaculaire, le candidat ne s’est posé aucune limite, ni dans la faisabilité, ni dans la bienséance, mais surtout sans aucune logique idéologique claire, ni aucune allégeance à un parti ou groupe de soutien qui le contraindrait à l’avenir. L’incertitude est donc totale sur la réalité de la présidence de Trump, d’autant plus qu’il faut se souvenir que le Trump droitier exubérant d’aujourd’hui était auparavant connu pour ses sympathies démocrates. En cas de victoire, Donald bénéficierait donc d’une grande liberté d’action et aurait aussi sûrement l’avantage d’avoir une majorité à la Chambre, voire au Sénat ; ce qu’Hillary ne peut envisager. On comprend pourquoi cette dernière est vue -par ses détracteurs- comme la candidate du statu quo.

- Mme Hillary Clinton est la préférée des investisseurs, car elle est justement synonyme d’une moindre incertitude. A moyen-terme, il ne faut pourtant pas minorer les risques d’une telle présidence vu l’hostilité qu’elle suscite auprès de la majorité républicaine. L’affaire des « Emails », relancée par le FBI à partir de fuites opportunément orchestrées par des hackers internationaux, donne des arguments aux législateurs pour engager une procédure de destitution (« Impeachment »). La dernière procédure en date contre Bill Clinton en 1999 avait certes échoué mais avait figé le pays dans un véritable immobilisme décisionnel. L’actuelle fragilité du cycle économique ne pourra pas s’offrir une telle vacance du pouvoir.

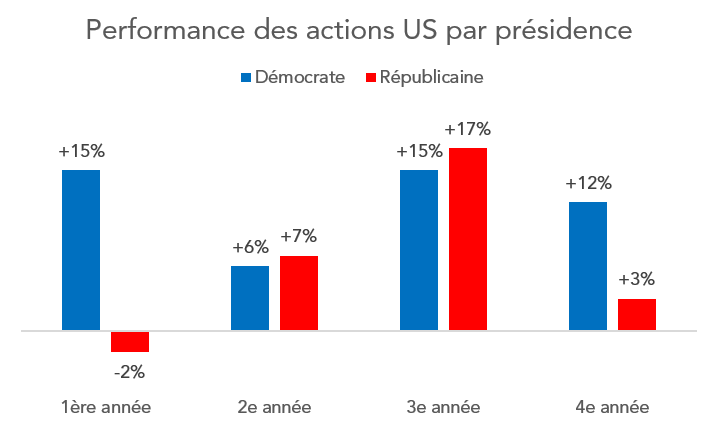

- Malgré le flou artistique, les dires de campagne de Donald Trump permettent d’envisager quelques pistes de politique économique à moyen-terme : i) un repli protectionniste et isolationniste, ii) des baisses d’impôts sur les entreprises, et iii) une réduction de l’intervention publique. Cela se rapproche d’un programme de « républicains traditionnalistes » (en opposition aux Néo-conservateurs plus impérialistes). Or, l’histoire révèle que de telles présidences républicaines ne sont pas favorables aux actions, en particulier la première année où le marché baisse en moyenne de 2%. L’autre grande incertitude du « Trumpisme » repose, selon nous, sur la trajectoire du dollar. D’un côté, le programme de Trump -qui a déclaré ne pas vouloir rembourser la dette fédérale- a nature à éloigner les investisseurs internationaux et favoriser une plus grande diversification de leurs réserves en dehors du billet vert. De l’autre, le déficit courant américain pourrait se réduire si une politique isolationniste était mise en place, qui réduirait la présence et les interventions militaires extérieures qui se sont toujours révélées coûteuses et financées par dette (Vietnam, Irak, Afghanistan).

Par ailleurs, il est inutile de chercher dans les programmes électoraux des candidats pour trouver les secteurs d’activité gagnants et perdants, contrairement à la multitude de pronostics d’analystes financiers. A court-terme, il n’existe aucune corrélation persistante entre résultats des élections et tendances sectorielles, sachant que les promesses électorales auront du mal à être tenues. En bref, les secteurs les plus cycliques et sensibles au marché (financières, consommation discrétionnaire) tireront le plus bénéfice d’une victoire de l’actuelle favorite, au détriment des secteurs défensifs (Pharma, Services aux collectivités).

Il existe un point sur lesquels les candidats se sont accordés : le besoin de dépenses publiques pour réhabiliter une infrastructure nationale vieillissante et obsolète. Cette politique de « grands travaux » résonne chez les Keynésiens comme le remède pour sortir les économies du sous-équilibre hérité de la crise financière. Il n’en sera rien et les investisseurs qui en attendent beaucoup seront déçus, ces dépenses ne résultent pas de choix unilatéraux au niveau fédéral. Or, ces projets n’offrent qu’une rentabilité électorale négative pour les élus locaux, car les dépenses engagées sont immédiates, résultant souvent en une hausse de la fiscalité, alors que les bénéfices éventuels ne sont ressentis qu’à long terme, bien au-delà de la durée des mandats publics. Par ailleurs, bien malin celui qui saurait dire quels sont les équipements nécessaires dans vingt ans, alors que les changements technologiques font fortement évoluer les modes de vie.

Sources : Iowa electronic markets, fivethirtyeight, Clearpolitics, Ned Davis, Yomoni