Si vous avez 30 000 € à placer de façon prudente, préférez-vous les mettre purement en obligations ou bien 20 000 € en obligations et 10 000 € en actions ?

Exemple de portefeuille prudent avec des actions

Le rendement c’est bien, la volatilité c’est mal. Le premier rend riche, la seconde rend malade. Malheureusement, ce sont les deux faces de la même médaille : une classe d’actifs avec un rendement moyen élevé va aussi être volatile, et une classe d’actifs peu volatile va avoir un rendement moyen faible.

En général, pour gagner plus il faut accepter plus de volatilité. Mais ça n’est pas toujours vrai : en effet, ajouter des actions à un portefeuille en obligations permet d’augmenter les gains mais aussi de diminuer la volatilité. Ça semble paradoxal : on réduit la volatilité en augmentant l’allocation en actifs volatils. C’est un peu comme réchauffer de l’eau en y ajoutant des glaçons. C’est bien parce que c’est paradoxal et contre-intuitif qu’il est nécessaire d’en parler.

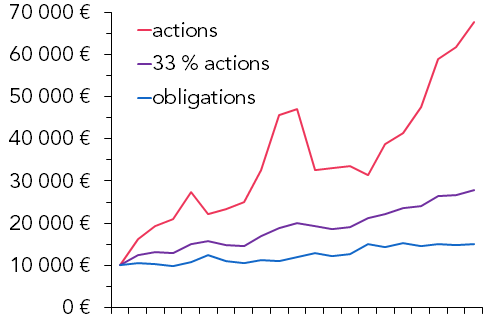

Préférez-vous la courbe bleue ou la courbe violette sur la figure 1 ? La violette, vu qu’elle est aussi régulière que la bleue (et beaucoup plus que la rouge) et rapporte plus. La courbe bleue est un investissement purement en obligations et la rouge purement en actions. La courbe violette correspond à un portefeuille avec un tiers d’actions. (Oui, celui dont vous ne vouliez pas il y a une minute.)

Comment ça marche ? Les actions ont des risques de chuter et de faire perdre de l’argent, mais ces chutes n’arrivent généralement pas en même temps que les chutes des obligations (ces dernières étant surtout sensibles à l’inflation). Un portefeuille avec un peu d’actions est donc moins volatil que des obligations pures. Je vous donnerais volontiers la preuve mathématique, mais je suis sûr que vous me croyez sur parole.

Que se passe-t-il si, avec un portefeuille un tiers en actions, ces dernières perdent par exemple 30 % ? Dans ce cas vous perdrez un tiers de 30 %, soit seulement 10 %, ce qui peut être partiellement compensé par un gain de la part obligataire. Par exemple, la fois où la bourse chute de 30 %, le portefeuille violet résiste bien.

Vrai prudence et fausse prudence

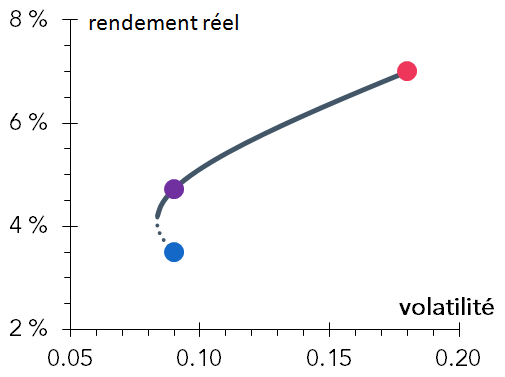

Les trois points de la figure 2 donnent le gain de pouvoir d’achat moyen annualisé des trois placements de la figure 1 en fonction de leur volatilité. Les actions (rouge) sont évidemment plus rémunératrices et plus volatiles que les deux autres. Mais le portefeuille violet n’est pas plus volatil qu’un investissement purement obligataire (bleu), alors qu’il rapporte nettement plus en moyenne — le beurre et l’argent du beurre.

Sur la figure 2, la courbe indique tous les portefeuilles actions–obligations possibles (de 100 % obligations à 100 % actions). Si on part du point bleu et si on ajoute des actions à cet investissement obligataire, le rendement augmente et la volatilité diminue, ce qui n’a que des avantages. C’est pourquoi la ligne est pointillée : ce ne sont pas des portefeuilles qu’on peut raisonnablement choisir.

Au-delà, le rendement augmente mais la volatilité aussi. Il s’agit alors d’une question de situation et de choix personnels : plus de rendement et de volatilité, ou bien moins des deux. Les plus frileux seront proches du point violet, et les plus audacieux seront du côté du point rouge. Mais les investisseurs sur la ligne pointillée, qui se considèrent sans doute prudents, seront en fait imprudents. Un portefeuille avec environ un tiers d’actions (en violet) a la même volatilité qu’un portefeuille obligataire pur (bleu), mais rapporte nettement plus — c’est ça un investissement prudent.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.