L’actualité économique et financière fait actuellement écho de hausses de taux et même de craintes de krach obligataire faisant suite aux déclarations de la banque centrale américaine et d’un éventuel changement de politique monétaire au sein de la BCE. Par conséquent, certains clients s’interrogent sur la pertinence des positions obligataires de leur portefeuille, à l’exception des Profils 10 (100 % actions). L’inquiétude est aussi motivée par les performances négatives des lignes suivantes affichées dans les portefeuilles :

- Bons du trésor Europe (iShares ETF Euro Gov Bond 15-30) ;

- Bons du trésor Etats-Unis (Lyxor ETF iBoxx $ Treasr 10Y+ (DR) A/I) ;

- Obligations Europe (iShares Core Euro Corporate Bond) ;

- Obligations Etats-Unis (iShares ETF $ Corporate Bond).

Les politiques menées par les banques centrales ont un effet déterminant sur les marchés financiers, en particulier à court-terme. Dans le cas d’un relèvement des taux directeurs, le prix des obligations en sera affecté (quand les taux montent, le prix des obligations baisse), et pour amortir ces perturbations de court-terme, nous ajustons la taille de la poche obligataire dans votre portefeuille.

Ces derniers mois, nous avons certes revu cette allocation à la baisse, mais nous n’irons pas jusqu’à l’éliminer pour autant. En effet, le niveau des taux d’intérêts ne devrait pas être bouleversé du jour au lendemain. Sur une perspective plus longue, les obligations possèdent des vertus qui justifient leur présence dans le cœur stratégique de votre portefeuille.

Nous vous détaillons les quatre raisons — pas forcément intuitives — qui justifient à nos yeux la présence sur le long-terme d’obligations d’État et d’entreprises dans les portefeuilles Yomoni.

Rendement

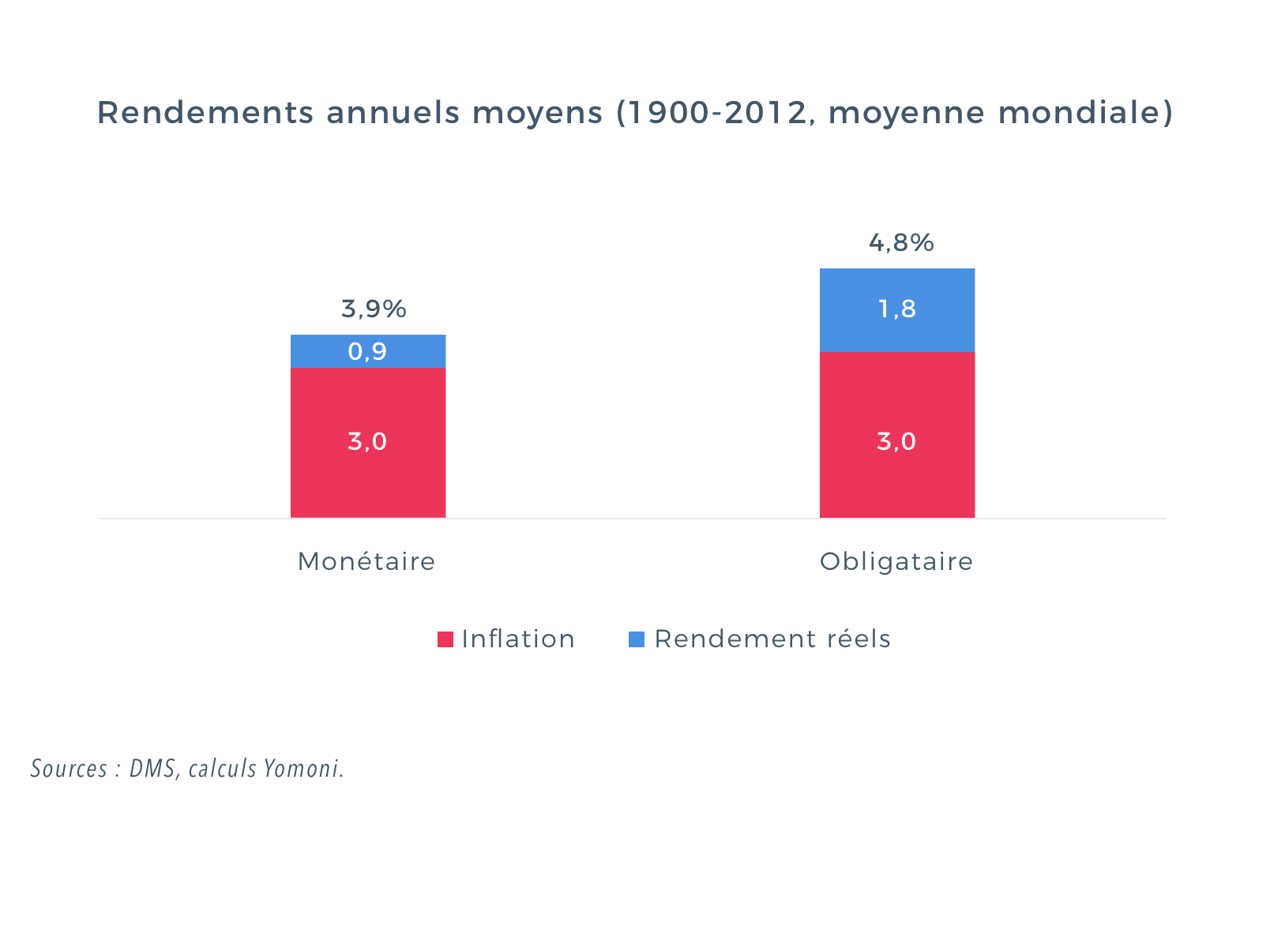

Les obligations sont des actifs de rendements qui ont une place logique dans les portefeuilles de moyen-terme. Elles ont vocation à fournir sur le long-terme des rendements supérieurs aux taux monétaires, c’est-à-dire les taux d’intérêt versés sur des placements liquides de court-terme, comme les livrets. En s’immobilisant sur un taux fixe à long-terme, ces placements perçoivent une rémunération supplémentaire et permettent en général de compenser l’inflation, ce qui est rarement le cas du monétaire.

Sur les cent dernières années, les taux servis par les obligations de long-terme sont en moyenne supérieurs de 1 % aux taux de court-terme. Cette observation est vraie en France, mais aussi dans l’ensemble des pays avancés comme les États-Unis, le Japon, la Suisse ou l’Allemagne.

Aux États-Unis, pays qui a bénéficié d’une plus grande stabilité monétaire et financière, les obligations battent le monétaire neuf fois sur dix depuis 1926, sur des horizons courts d’un an.

En France, l’État n’ayant jamais fait défaut, les obligations gouvernementales détenues jusqu’à échéance n’ont jamais fait perdre d’argent à leurs détenteurs. En période de paix, ces placements ont même compensé l’inflation. C’est effectivement le cas chaque année depuis 1946, où un tel placement sur 18 ans a toujours battu l’inflation.

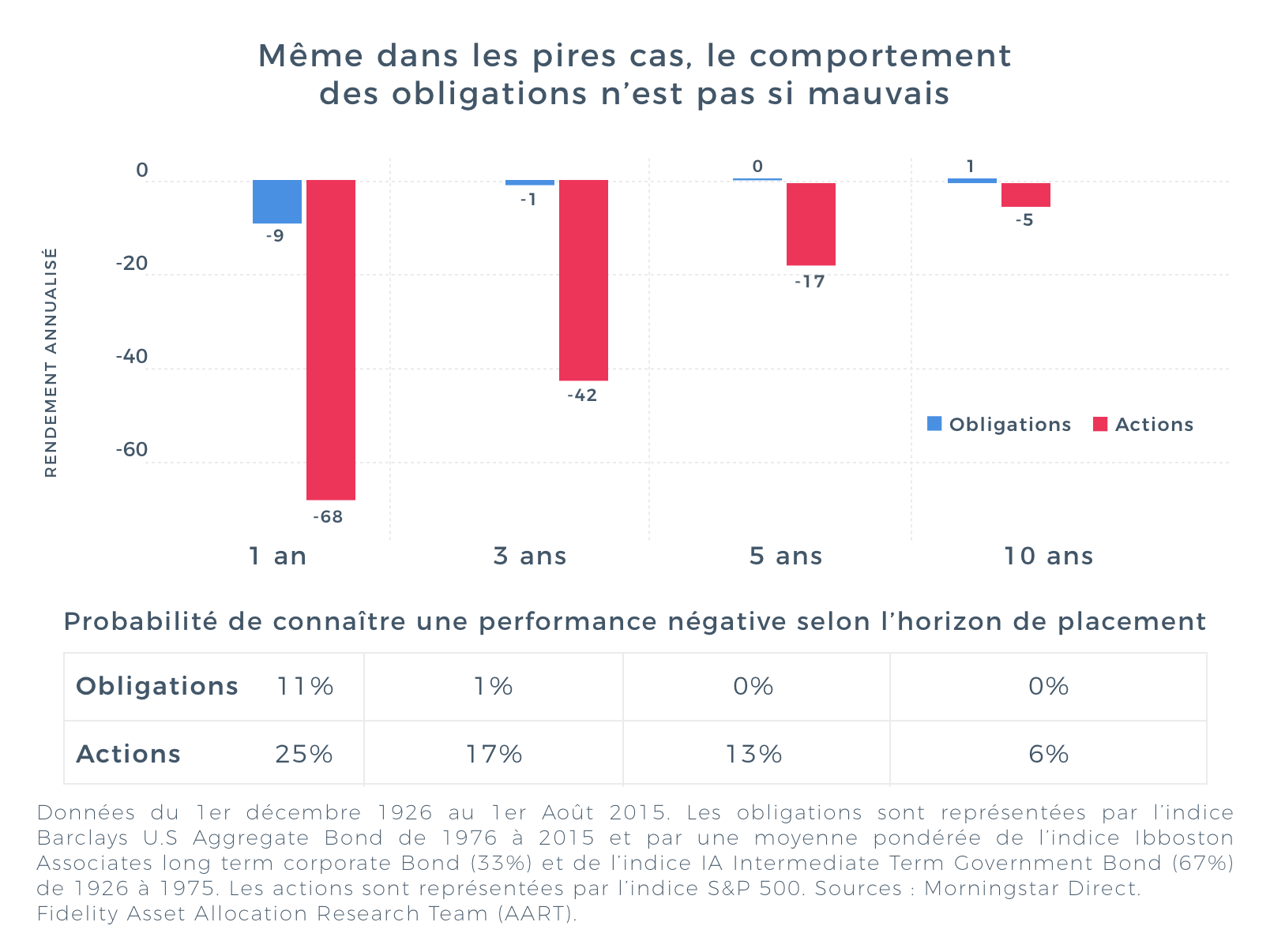

Risque

Les obligations peuvent subir des pertes en capital, mais lorsqu’elles sont diversifiées au sein d’un indice, cela n’a rien à voir avec l’ampleur des pertes possibles sur les marchés actions. En théorie, lorsque les taux montent, le prix des obligations à taux fixe baisse. Dans le cas d’une hausse des taux importante, l’effet négatif peut dépasser le montant du coupon annuel servi par l’obligation — apportant ainsi une perte nette en capital pour le détenteur, sur l’année. En pratique, les études historiques sur des périodes longues, incluant toutes les phases d’un cycle économique et d’importantes crises financières, permettent de visualiser précisément ce mécanisme. On constate par exemple, sur un siècle, des baisses maximales d’environ 10 % pour les indices obligataires — qui rassemblent des centaines d’obligations. Ce n’est pas rien, mais c’est bien moins que la perte totale occasionnée parfois sur une seule obligation lorsque son émetteur fait faillite. C’est également 6 à 7 fois moins que les pertes annuelles maximales observées sur les actions (-68 %).

Découvrez le projet qui vous ressemble

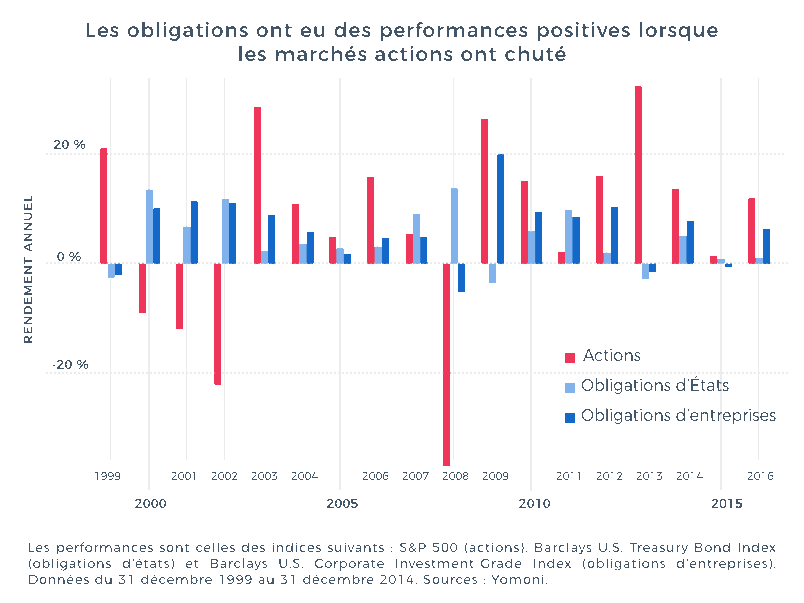

Diversification

Les obligations apportent une diversification essentielle à un portefeuille en actions, en particulier en cas de risque sur la croissance, et ce même en période de hausse des taux. Dans les économies avancées, les taux directeurs des banques centrales, les taux d’intérêts à long-terme et le cours des actions fluctuent en fonction des conditions économiques. Ces relations ne sont pas toutes identiques ; elles sont même parfois inversées. Par exemple, une forte baisse de la croissance sera néfaste pour les marchés actions, alors qu’elle permettra en général une revalorisation des obligations de long-terme, qui anticiperont des baisses de taux pour raviver l’économie. Cela se retrouve sur le passé récent, puisque depuis 20 ans, toutes les années au cours desquelles la bourse a chuté (2000, 01, 02 et 2008), les obligations d’État se sont appréciées, alors même qu’en 2000, les taux directeurs avaient augmenté. Un portefeuille diversifié sur ces deux actifs, a ainsi pu amortir les pertes sur ces périodes. La réduction de l’amplitude des pertes est un facteur essentiel de la poursuite d’une stratégie de long-terme, car en limitant les tensions pour l’épargnant, on réduit la probabilité de réactions adverses qui interrompent le projet d’épargne longue.

Long-terme

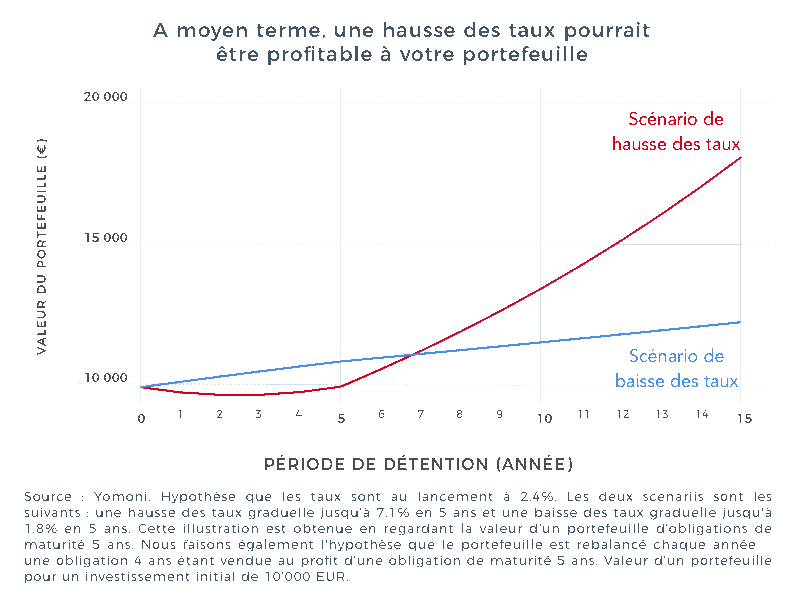

Au fil des années, la hausse des taux devient progressivement bénéfique pour un placement obligataire. À court-terme, la hausse des taux fait baisser la valeur des obligations (comme décrit plus haut) ; en revanche, à long-terme, un effet secondaire inverse prend le pas sur la valeur finale du placement qui s’en trouve renchérie. En effet, la hausse des taux sur la période du placement permet de réinvestir les coupons reçus à un taux supérieur au précédent. Par ailleurs, le rééquilibrage constant des indices obligataires, remplace tous les jours des obligations qui expirent par de nouvelles obligations qui proposent ces taux d’intérêts plus élevés. Au total, le taux fourni par les obligations en portefeuille s’est lui-même ajusté à la hausse. L’exemple théorique ci-desous l’illustre. Une hausse des taux hypothétique, pouvant aller jusqu’à 7% sur les 5 prochaines années, aplatirait la valeur de la poche obligataire, avant de lui fournir un rythme fort d’appréciation qui aurait pour effet de doubler la valeur finale d’un placement sur quinze ans — par rapport à un scénario de stabilité des taux.

Pour constituer les portefeuilles de chaque profil de risque, nous privilégions une approche de long-terme, c’est-à-dire de près de 10 ans, avec un objectif de maîtrise des risques. Dans ce contexte, les 4 vertus énumérées plus haut, sur le rendement, le risque, la diversification, et la perspective de long-terme, justifient pleinement d’avoir des obligations dans nos allocations.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.