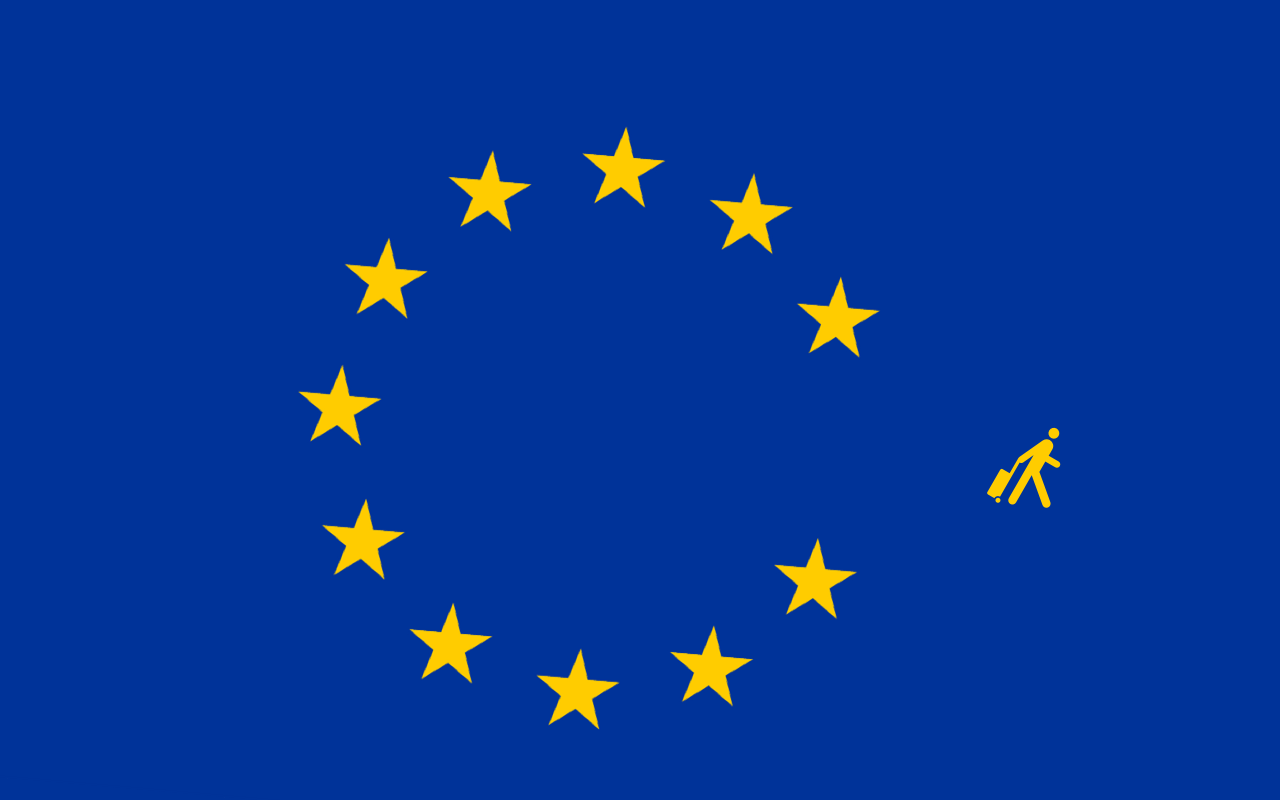

Souveraineté retrouvée pour les uns, catastrophe annoncée pour les autres, une sortie de l’euro, baptisée « Frexit » dans le cas de la France (contraction de France et d’exit), n’est plus un événement inenvisageable.

Une sortie voulue par les uns mais redoutée par les autres

Le retour au franc est au cœur du programme de Marine Le Pen. Il est également envisagé par Jean-Luc Mélenchon, en cas, précise-t-il, d’impossible renégociation des traités européens.

De leur côté, les marchés commencent aussi à appréhender l’événement. Ils anticipent une possible augmentation du coût de financement pour les États qui feraient le choix de sortir de l’euro. D’où l’écart qui tend à se former entre le taux des obligations à 10 ans de l’État allemand et celui des autres États membres : la France notamment (26 points de pourcentage d’écart en février) et l’Italie (200 points de pourcentage).

Les divergences entre les situations économiques (en termes de croissance, d’emploi, de solde extérieur…) des États membres vont être scrutées et peser de tout leur poids dans cette attente. Ces divergences sont la manifestation de déséquilibres au sein de la zone que l’euro et la politique monétaire unique n’ont pas réussi à corriger. Pire, ces déséquilibres internes se sont accrus depuis le début des années 2000. Est-ce à dire que la sortie de l’euro s’impose et constitue la solution ? C’est loin d’être sûr.

Un gain en compétitivité ?

Pour ce qui est du solde extérieur, les partisans d’une sortie de l’euro en attendent qu’elle améliore la compétitivité des entreprises et permette de réduire le déficit extérieur. Il convient toutefois de nuancer. D’abord, seules les entreprises exportatrices, soit seulement 4,5 % des entreprises françaises, profiteraient d’une sortie de l’euro. Ensuite, tout dépend de la dépréciation associée au retour au franc : quel sera le taux de change du nouveau franc ? Sera-t-il déprécié de 6 %, 10 %, 20 % par rapport à l’actuel taux de change de l’euro ? L’ampleur de la dépréciation sera-t-elle la même vis-à-vis de l’Allemagne, de l’Italie, de l’Espagne, des Etats-Unis, … ? N’y a-t-il pas des pays vis-à-vis desquels le franc s’apprécierait au contraire ? Bien avisé qui pourrait le dire aujourd’hui.

Ce qui est sûr, c’est que sans dépréciation, pas de gain de compétitivité à attendre du côté des entreprises. Mais dans le même temps, plus grande sera la dépréciation, plus le gain sera réduit par le renchérissement des importations, car une dépréciation diminue le prix des exportations autant qu’elle augmente réciproquement le prix des importations. Or les exportations ont un contenu en importations : en France, par exemple, la valeur ajoutée étrangère représente plus de 25 % de la valeur des exportations.

Au-delà, la dépréciation augmentera la facture d’importations des entreprises qui, même lorsqu’elles n’exportent pas, produisent en important une partie de leurs intrants. Les ménages aussi seront affectés : leur panier de consommation le sera d’autant plus qu’il contient des produits issus de l’importation ; leur facture d’électricité, de gaz, d’essence, feront aussi les frais de la dépréciation.

Par ailleurs, il ne faut pas exagérer l’effet qu’une sortie de l’euro aurait sur l’épargne des Français — qui préfèrent de loin la pierre à la finance et les investissements nationaux plutôt qu’étrangers. Entre la dette externe et les avoirs à l’étranger, la France est quasiment à l’équilibre en position financière vis-à-vis du reste du monde. En bref, ni les gains ni les coûts ne seraient démesurés au moment de la sortie. Ce qui revient à dire que l’événement ne serait probablement ni la catastrophe annoncée, ni un remède miracle.

Une liberté retrouvée ?

Serait-ce cependant le moyen de retrouver une souveraineté perdue au niveau de la politique économique ? C’est là un autre argument mis en avant par les partisans d’une sortie de la zone euro. Il en serait fini des fameux critères de discipline budgétaire issus du traité de Maastricht. Effectivement la France n’aurait plus à s’y soumettre et à subir les foudres de la Commission européenne.

Mais, pour autant, l’État français trouverait-il à se financer à bon prix sur les marchés ? La réponse est évidemment non. Et la difficulté serait d’autant plus grande que l’État français demanderait à rembourser une partie de sa dette passée en francs, voire peut-être même à abandonner une partie de son ancienne dette contractée en euros. À moins d’envisager le retour à un financement exclusif par la banque centrale, en l’occurrence la Banque de France, le coût des emprunts publics augmenterait sur les marchés financiers.

Un financement exclusif par la banque centrale pourrait, en outre, avoir des conséquences inflationnistes au bout d’un certain temps. Certes tant que l’inflation est basse et que le mal à combattre est plus la déflation que l’inflation, on n’y voit pas un gros problème. Sauf que l’inflation a ceci de très antipathique que lorsqu’elle s’installe, elle s’auto-entretient et devient de plus en plus difficile à stabiliser.

Découvrez le projet qui vous ressemble

Le champ libre au niveau monétaire ?

L’objectif de stabilité monétaire n’en serait que plus difficile à atteindre. Cet objectif, qui est aujourd’hui celui de la BCE pour la zone euro dans son ensemble, redeviendrait, en cas de sortie de la France de la zone euro, l’objectif de la Banque de France. Cet objectif serait difficile à concilier avec un financement sans limite de l’État français auprès du guichet de la Banque centrale. Ce serait en tout cas un bâton dans les roues de la banque centrale qui, par ailleurs, n’aurait pas le champ totalement libre — contrairement à l’idée que s’en font les partisans d’une sortie de l’euro.

Il suffit de se rappeler le début des années quatre-vingt dix, lorsque la Banque de France avait en charge la politique monétaire de la France. Pouvait-elle alors mener sa politique en toute liberté ? Absolument pas. Elle devait suivre d’assez près ce qui se passait du côté de la Bundesbank (la banque centrale allemande) et des autres banques centrales, car si elle ne le faisait pas, l’écart de taux d’intérêt vis-à-vis des autres pays la soumettait aux flux et reflux de capitaux des spéculateurs, ou bien menaçait la stabilité du cours de change du franc.

Il se produirait vraisemblablement la même chose, ce qui revient à dire que l’autonomie de la Banque de France dans la conduite de la politique monétaire serait toute relative. Les inflexions de taux d’intérêt ne seraient pas entièrement dictées par les besoins de l’économie française.

Ne pas forcer le trait et agir

Bref, les avantages d’une sortie de l’euro sont à considérer avec prudence. Mais ce n’est pas non plus en forçant le trait de ses inconvénients que l’on convaincra les réticents, ni a fortiori les farouches opposants, qu’il vaut mieux conserver l’euro. Les cris d’orfraies ne sauveront pas la zone euro. Car, au fond, si une sortie organisée nous plongera inévitablement dans l’incertitude, que dire d’une désintégration de la zone euro dans son ensemble ? Ce serait bien pire, et c’est pourtant ce qui adviendra très probablement de la zone euro si rien n’est fait pour la refonder institutionnellement, adosser sa monnaie à un pouvoir politique, à un budget digne de ce nom, un budget permettant d’organiser des transferts et de mettre en place des programmes d’investissements publics, à l’échelle de la zone comme à celle des États membres, et si la politique économique d’ensemble n’est pas repensée pour veiller de concert à la stabilité de la zone comme à celle de chacun des États membres, aux niveaux économique, écologique, monétaire et financier.

Ne pas casser, ne pas crier, mais agir pour préserver une intégrité garante de paix dans un monde où l’esprit de guerre sévit déjà et menace de s’étendre.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.