En synthèse

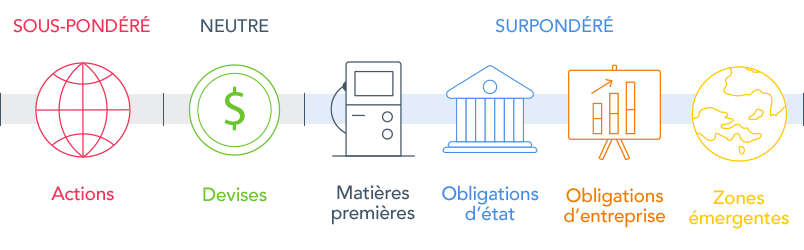

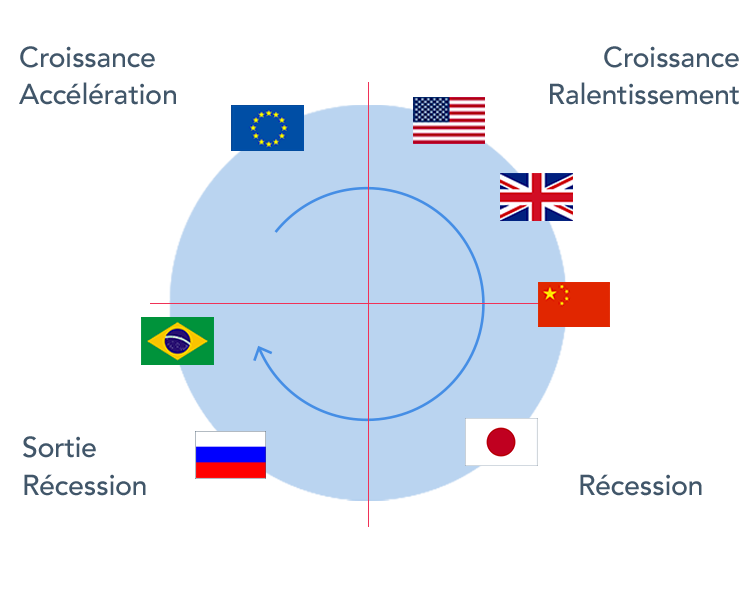

Depuis que la Réserve Fédérale américaine a réitéré son intention de monter les taux en décembre et que les élections américaines se rapprochent, les tendances des marchés sont très heurtées. Il y a ainsi eu un rebond des taux d’intérêt à long terme et une forte rotation en faveur des régions européennes et des secteurs cycliques sur les marchés actions. Dans ce contexte, les signaux de tendance perdent de leur efficacité au détriment de la vue conjoncturelle qui sera prédominante jusqu’en fin d’année. L’issue des élections présidentielles apporte un risque évident à très court-terme en cas de victoire de Donald Trump, mais il est impossible de s’en prémunir à moindre frais. A la prévision politique, nous privilégions donc l’analyse économique. Quel que soit le candidat gagnant le 8 novembre, nous restons soucieux de la conjoncture américaine à un horizon de 6 mois sur lequel nous jugeons toujours que la probabilité d’entrer en récession reste à 40%, ce qui réduit nos craintes d’une hausse des taux prolongée. Les indicateurs industriels restent bien orientés en Europe et en régions émergentes, mais ils ne préjugent pas d’une dynamique suffisante pour compenser un éventuel ralentissement outre-Atlantique. Dans l’allocation d’actifs, les actions restent donc sous-pondérées et les ajustements de portefeuilles sont mineurs. Les portefeuilles sont légèrement rééquilibrés en faveur des obligations à haut rendement et des régions émergentes, au détriment des actions et des actifs européens.

Exposition aux actifs financiers

Position économique des régions

Les performances de profils

Au mois d’octobre, l’ensemble des profils Yomoni a souffert. Les performances se sont échelonnées entre -0.3% pour le profil 2 et -1.7% pour le profil 6 qui a été le plus fortement impacté par la hausse des taux de long-terme en raison de son exposition aux obligations de longue maturité. En effet, les principaux détracteurs de la performance ont été les bons du Trésor européens, ainsi que l’immobilier coté. Seules les actions japonaises et celles des régions émergentes ont apporté une contribution significativement positive. Le profil 10, uniquement exposé aux actions, n’a pas subi la récente hausse des taux et a vu sa performance s’éroder d’à peine -0.7%, en ligne avec les actions mondiales (incluant l’impact positif de l’effet de change).

Le contexte de marché

Aux Etats-Unis, les craintes sur l’inflation et les attentes d’une remontée probable des taux en décembre ont pesé sur les emprunts d’Etat et les actions qui ont perdu respectivement 1,4% (obligations à 10 ans) et 1,9% (S&P500). Le dollar a de nouveau été plébiscité et s’est apprécié de 2,3% contre l’euro et de plus de 3% contre le yen. Ce sont ces mouvements de devises qui ont profité aux actions très exportatrices de la zone Euro et du Japon, qui ont progressé de 1.8% et de 5,3%. En revanche, la tension sur les taux a été uniforme, elle n’a pas épargné l’Europe et les emprunts d’Etat allemands ont cédé 2,1% au cours du mois.