À quoi sert l’or ? — La Longue vue #18

Après avoir passé en revue les obligations — au travers des taux d’intérêts — l’an dernier, puis les livrets d’épargne sécurisés, comme le Livret A, ainsi que les actions, le mois passé, nous n’avions pas d’autre choix que de nous pencher sur le dernier des quatre grands actifs fondamentaux, à savoir l’or. Parler d’or : vaste programme, tant les avis divergent sur le métal précieux, mais qu’il nous soit permis de nous y essayer ce mois-ci.

Qu’est-ce que l’or ? Pour répondre à cette question, commençons par dire ce que n’est pas l’or. L’or n’est ni un titre de propriété sur un actif productif, ni une créance sur un agent économique ; l’or ne paye ni intérêts, ni dividendes. Pour les économistes, l’or est donc stérile, inutile, voire néfaste, tout au plus mérite-t-il le titre de « relique barbare », pour parler comme Keynes. Au contraire, aux yeux d’Auric « Goldfinger » et d’autres conspirationnistes paranoïaques, l’or est un culte, un actif refuge auquel on peut prêter toutes les qualités. L’or est aussi pour certains le point de départ de nombreuses théories invérifiables (alchimie en tête), preuve que le métal jaune fascine l’homme depuis des millénaires.

Cependant, chez les financiers, l’or ne fait pas l’unanimité. Warren Buffett, le gérant le plus prolifique de ces cinquante dernières années est catégorique : “Gold has no utility”. À en croire l’oracle d’Omaha, l’or serait donc à proscrire en tant que placement. Soyons taquins, et rappelons que monsieur Buffet a eu la bonne idée de naître aux États-Unis et de n’avoir jamais vécu ailleurs. Ce pays, les États-Unis, a eu la chance de n’avoir jamais connu de guerre mondiale sur son territoire, ni de révolution, ni d’épidémie, ni aucune crise humaine dont l’ampleur aurait pu mettre en péril l’intégrité du patrimoine national.

Dans notre perspective d’allocataire financier non-américain, l’or est un actif de conservation de valeur de long-terme, mais dont le prix varie fortement à court-terme, avec une logique monétaire simple. Au total, ses qualités intrinsèques prouvent qu’à doses modestes il contribue à la diversification d’une allocation de long terme.

L’or est avant tout une monnaie

L’or réunit les trois fonctions essentielles selon la définition de monnaie d’Aristote :

- l’unité de compte par sa divisibilité ;

- la réserve de valeur par sa durabilité (l’or est quasiment inaltérable) ;

- l’intermédiaire des échanges par sa portabilité et son acceptation universelle.

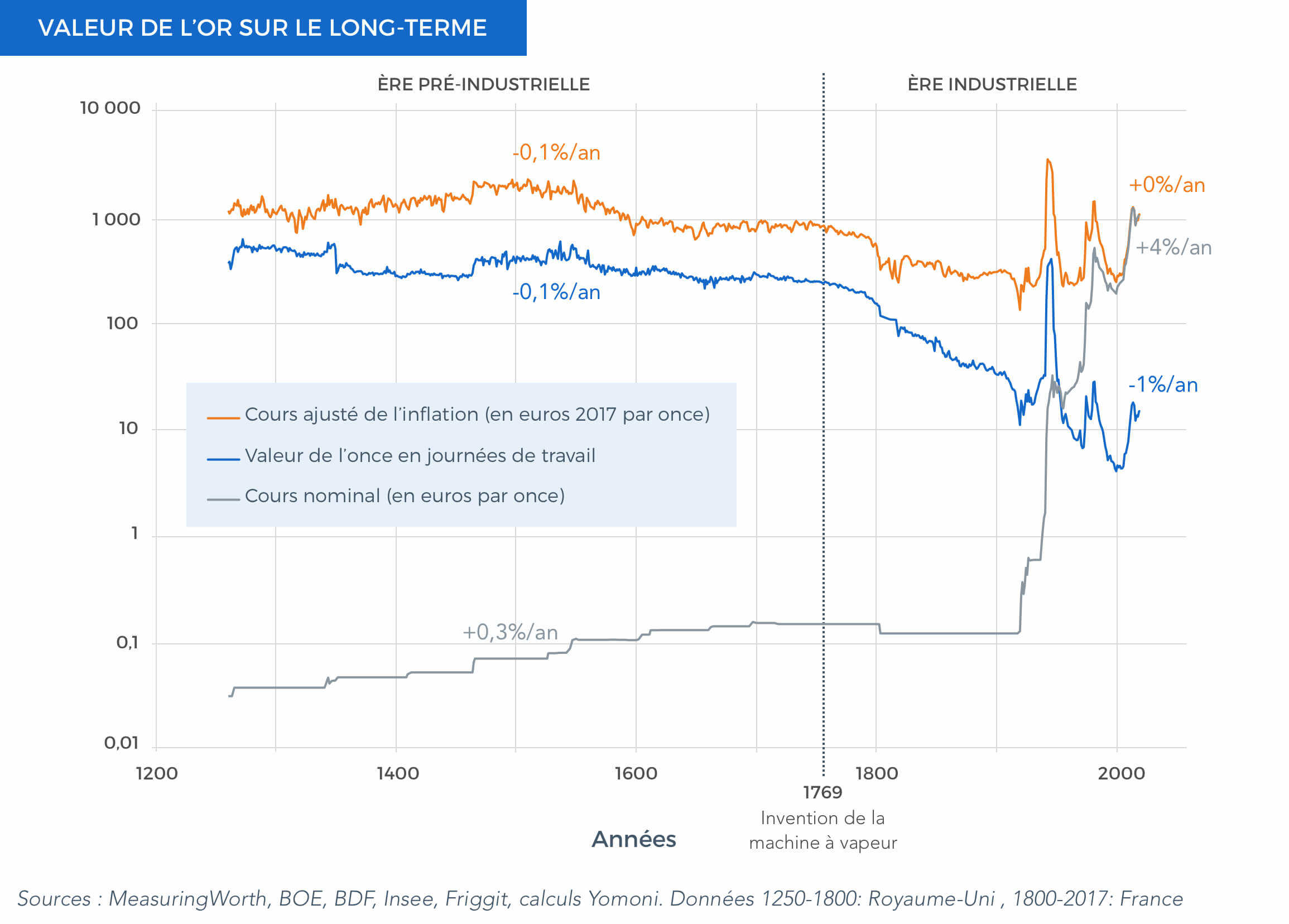

L’or est toujours et partout un refuge de valeur

On estime qu’un ouvrier agricole ou un légionnaire romain sous Auguste au début de notre ère, recevait l’équivalent de trois onces d’or par an, et qu’une once d’or valait 350 miches de pain. On retrouve peu ou prou ces ordres de grandeurs dans toute l’Europe durant des siècles jusqu’à la première révolution industrielle. Par exemple, le salaire des ouvriers agricoles français sous Louis XV, était encore identique en or et en pitance. Plus tard, les salaires et le niveau de vie s’élèvent, mais la parité de pouvoir d’achat avec les biens de subsistance se maintient. Au cours actuel de 1150 euros l’once, le ratio historique impliquerait trois euros la miche de 500g, ce qui n’est pas déraisonnable en France.

L’or se valorise relativement aux autres actifs

L’or se valorise en fonction des variations des actifs, car lui-même n’a pas de rentabilité. Comme une monnaie étrangère il subit tout particulièrement les aléas de taux d’intérêts, mais sa qualité de conservation de valeur le rendant inerte à l’inflation, ce sont les taux d’intérêt réels (corrigés de l’inflation) qui vont l’affecter. À court-terme, mieux vaut s’éloigner de l’or lorsque la croissance structurelle est forte, que le rendement du capital productif est élevé, permettant des taux réels durablement positifs.

L’or possède des propriétés d’association

L’or est apprécié pour les associations qu’il permet de réaliser, en finance comme en joaillerie. Une allocation simple constituée à parts égales d’or et des trois autres grands actifs, monétaire, obligataires et actions, aurait permis à l’essentiel des épargnants de part le monde de préserver leur patrimoine sur très longues périodes. Un tel portefeuille, communément appelé « portefeuille permanent » s’est montré d’une robustesse insolente à travers les crises financières, les guerres, les phases d’inflation — tout en bénéficiant des phases de croissance. Il aurait par exemple, dégagé 9 % de performance annuelle sur le siècle pour un épargnant français, 6 % sur les dernières années, en subissant une perte de 1 % à 2 % durant la fameuse crise de 2008.

Au total, l’or est l’actif de conservation par excellence, il est à ce titre plébiscité dans les périodes difficiles, celles durant lesquelles on considère que les perspectives économiques ne valent pas mieux que les acquis du passé. Il est donc un bon appoint aux actifs productifs plus « optimistes », ceux qui misent sur le futur, comme les actions. Sur le long-terme, ces dernières distribuent des dividendes liés à la productivité et donc au niveau de vie, alors que l’or suit le niveau des prix et possède ainsi un rythme d’appréciation naturel plus lent.