Dans deux précédents articles nous avons détaillé la façon dont nous définissons l’allocation d’actifs stratégique d’un portefeuille, puis la façon dont nous l’investissons concrètement sur les marchés financiers, au travers des OPCVM indiciels que nous sélectionnons.

Détaillons maintenant pourquoi et comment nous mettons en œuvre le pilotage tactique de l’allocation d’actifs des portefeuilles.

L'allocation tactique : définitions pratiques

L’allocation d’actifs tactique consiste à déformer (ou non) la composition d’un portefeuille par rapport à son allocation stratégique en fonction d’anticipations de court terme sur les performances relatives des grandes classes d’actifs qui le composent.

L'allocation tactique se pratique au sein d'un portefeuille...

Par exemple, pour un profil P6 dont l’allocation stratégique se compose de 50% d’actions et 50% d’obligations, l'allocation tactique consiste à augmenter l’exposition aux actions d’un montant donné tout en diminuant l’exposition aux obligations du même montant si l’on anticipe une surperformance des actions par rapport aux obligations.

... mais aussi au sein d'une portion de portefeuille (classes d'actifs)

L’allocation tactique peut également se décliner au sein de chacune des grandes classes d’actifs. Par exemple, au sein de la partie d’un portefeuille investie en actions, elle consiste à privilégier un secteur, une zone géographique ou un thème spécifique (petites capitalisations par exemple) si l’on estime qu’il présente un potentiel de surperformance par rapport à l’ensemble du marché des actions.

De même, au sein de la classe d’actifs obligataire, l’allocation tactique consistera à modifier l’exposition au risque de taux au travers de la duration et au risque de crédit au travers de l’exposition aux obligations d’entreprises (généralement plus risquées que les obligations d’Etat). Elle pourra également consister à investir sur une zone géographique spécifique ou un thème (obligations indexées à l’inflation par exemple) dont on estime qu’il surperformera la classe d’actifs obligataire de référence.

La tactique ne doit jamais remettre en question la stratégie

L’objectif de ces positions tactiques est bien évidemment de générer un surcroît de performance par rapport à celle qui serait obtenue en maintenant le portefeuille parfaitement aligné sur son allocation d’actifs stratégique.

Nous avons également déjà évoqué le caractère primordial et prépondérant de l’allocation d’actifs stratégique d’un portefeuille, qui est définie pour correspondre à un profil de risque donné. Ceci doit donc se traduire par une mise en œuvre très contrôlée et limitée de l’allocation tactique.

En effet, lorsqu’une allocation d’actifs stratégique est définie, il s’agit de ne pas la modifier de façon trop sensible en appliquant des positions tactiques très importantes, susceptibles de modifier le profil de risque du portefeuille. Nous reviendrons sur ce point plus en détail dans la partie consacrée au contrôle du risque que nous appliquons à l’allocation tactique.

La construction des vues tactiques s’appuie essentiellement sur l’analyse macro-économique

Présentons maintenant, brièvement et simplement, comment nous définissons les vues tactiques qui sont implémentées dans les portefeuilles. Ces vues tactiques sont essentiellement fondées sur une analyse de l’environnement macroéconomique international, et, plus spécifiquement sur les deux variables clés : la croissance économique et l’inflation.

La croissance économique, première composante des décisions d'allocation tactique

Les perspectives de croissance économique à court terme nous permettent de définir des vues sur le caractère plus ou moins offensif des positions tactiques. Très schématiquement, dans les phases de croissance économique satisfaisante ou en amélioration, nous augmentons le caractère agressif des portefeuilles en privilégiant les actifs les plus risqués et les thématiques les plus pro-cycliques. Dans un tel environnement, les actions seront donc privilégiées par rapport aux obligations, les secteurs les plus cycliques seront privilégiés par rapport aux secteurs plus défensifs au sein de la classe d’actifs actions, et, au sein de la classe d’actifs obligataire, le risque crédit sera également privilégié.

À l’opposé, dans les phases de ralentissement ou de récession, nous mettons en place des positions tactiques défensives en privilégiant les classes d’actifs les moins risquées (obligations gouvernementales en particulier), les secteurs boursiers les moins sensibles à la tenue de la conjoncture et, au sein de la classe d’actifs obligataire, les obligations les plus sûres.

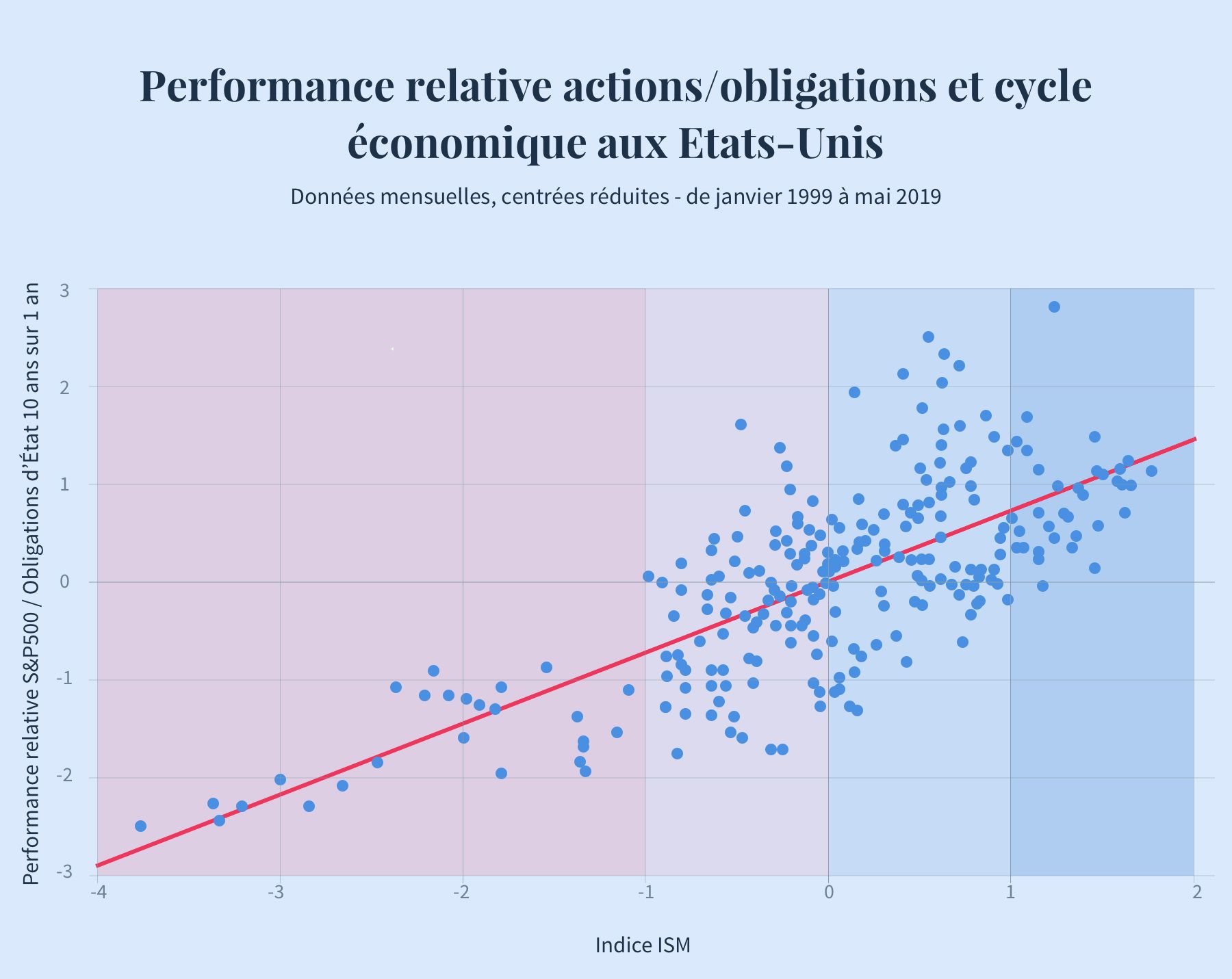

Pour illustrer ce point, le graphique ci-dessous montre l’étroite corrélation, dans le cas des Etats-Unis, entre la position dans le cycle économique (appréhendée par l’enquête ISM) et la performance relative des deux grandes classes d’actifs que sont les actions (mesurées par l’indice S&P 500) et les obligations d’état (mesurées par le T-Bond à 10 ans).

On constate que les positions les plus extrêmes dans le cycle sont très discriminantes pour la performance relative des actions et des obligations. Lorsque l’indice ISM est inférieur de plus d’un écart-type à sa moyenne (zone ombrée en orange foncé, correspondant à une phase de ralentissement sévère de la croissance économique), la performance relative des actions par rapport aux obligations est systématiquement inférieure à sa valeur moyenne.

À l’inverse, lorsque l’indice ISM est supérieur de plus d’un écart-type à sa moyenne (zone ombrée en bleu foncé, correspondant à une phase de croissance économique assez soutenue), la performance relative des actions par rapport aux obligations est systématiquement supérieure à sa valeur moyenne.

Pour les positions moins extrêmes (l’indice ISM s’écartant de moins d’un écart-type de sa moyenne), les résultats sont moins nettement tranchés mais on constate cependant que la moyenne des performances relatives est bien conforme aux attentes : supérieure à la moyenne de long terme lorsque l’ISM est au-dessus de sa moyenne (zone ombrée en bleu clair), inférieure à la moyenne de long terme lorsque l’ISM est inférieur à sa moyenne (zone ombrée en orange clair).

Découvrez le projet qui vous ressemble

L'inflation, deuxième composante des décisions d'allocation tactique

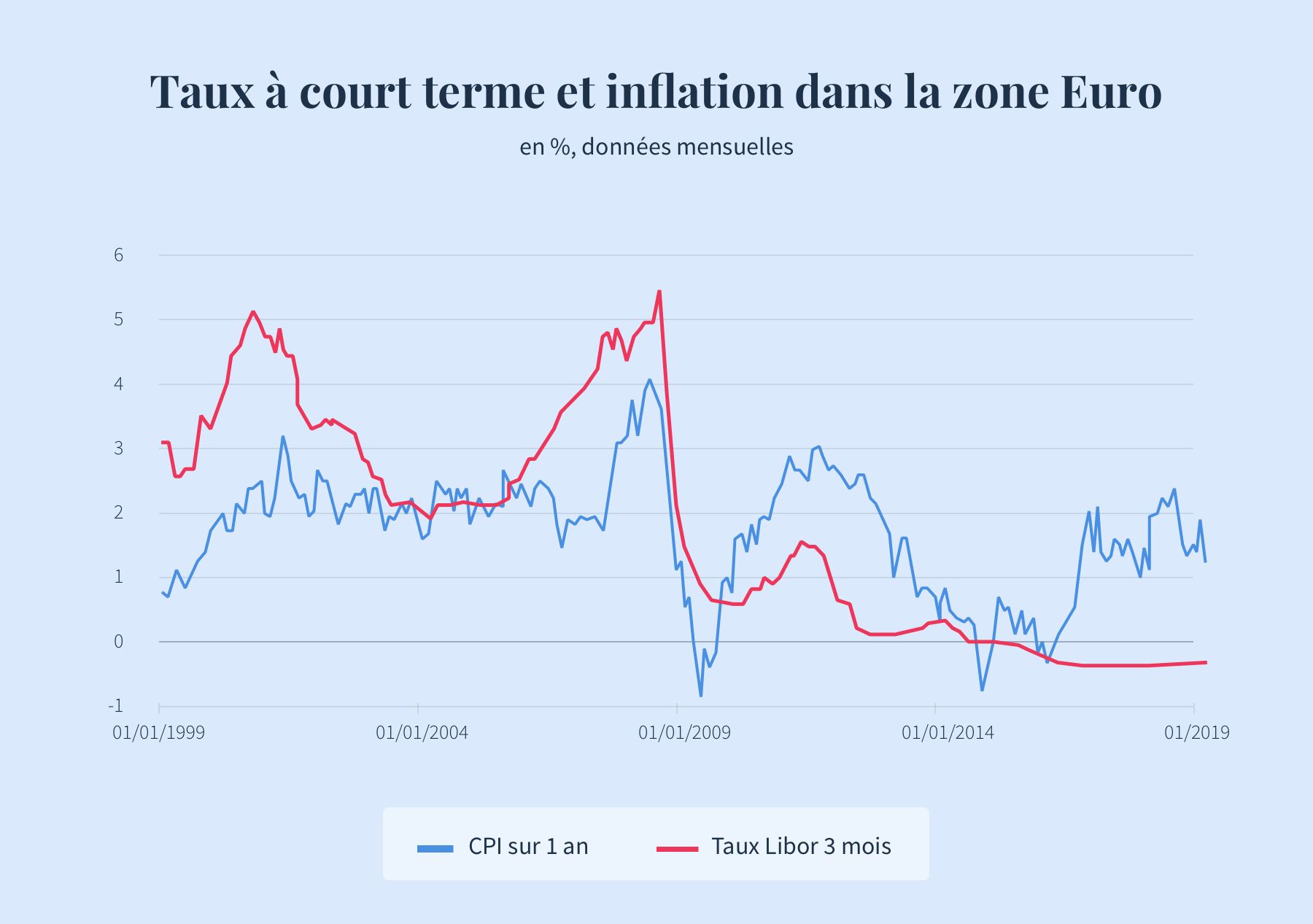

L’inflation entre également en ligne de compte dans la définition de l’allocation tactique, essentiellement pour définir les vues concernant la duration dans la partie obligataire des portefeuilles. C’est en effet l’inflation qui est le déterminant principal de la politique monétaire, et donc de l’ensemble de la courbe des rendements. Les phases de hausse de l’inflation conduisent en général à des hausses des taux, dont il est possible d’amoindrir les effets en ajustant à la baisse la duration de l’exposition obligataire d’un portefeuille. À l’opposé, la perspective d’une baisse de l’inflation se traduira par une augmentation de l’exposition au risque de taux au travers d’une hausse de la duration globale de la poche obligataire.

Pour illustrer à nouveau simplement ce point, le graphique ci-dessous montre bien que l’évolution des taux d’intérêt à court terme (proches des taux directeurs fixés par la banque centrale) est en grande partie définie par celle de l’inflation. Nous avons retenu ici l’exemple de la zone Euro, notamment car la partie obligataire de nos portefeuilles est investie principalement en produits de taux de la zone Euro.

L'allocation tactique est affaire de nuances...

Cette manière de présenter la façon dont nous traduisons un environnement macroéconomique donné en vues tactiques implémentées dans les portefeuilles est toutefois très schématique. Dans la réalité, certaines nuances doivent être apportées.

La croissance et l’inflation sont en effet des variables qui ne sont pas indépendantes. Ainsi, les phases de croissance économique forte s’accompagnent en général d’anticipations de hausses des taux, en raison d’anticipations d’accélération de l’inflation. Dans ce cas, l’attrait de la classe d’actifs actions doit donc être un peu nuancé par la perspective d’une hausse des taux (défavorable à la valorisation des actions, toutes choses égales par ailleurs).

D’autre part, les grandes zones géographiques mondiales peuvent se trouver au même instant dans des situations économiques très différentes (en décalage cyclique). Il convient dans ce cas d’affiner l’analyse suivant les zones considérées, ce qui peut conduire à des conclusions différentes selon le pays de référence dont on considère les actifs financiers.

D'autres indicateurs entrent en ligne de compte

Enfin, nous prenons également en compte certains autres critères, comme les indicateurs de valorisation des grandes classes d’actifs par exemple (prime de risque, PER en écart à sa moyenne pour les actions…), dans la définition de nos vues tactiques. Une vue prudente sur les actions à un instant donné, fondée sur la perspective d’un ralentissement économique, pourra être ainsi encore renforcée si la valorisation des actions se trouve élevée à cet instant.

Certains éléments moins directement quantifiables pourront également entrer en ligne de compte, comme des événements politiques par exemple (élection conduisant potentiellement à un changement d’orientation de la politique économique, tensions internationales….). Dans la mesure du possible, ceux-ci seront quantifiés et analysés au prisme de leurs effets potentiels sur les deux variables macroéconomiques clés que sont la croissance et l’inflation.

Un comité de gestion mensuel pour définir les vues tactiques

Nous procédons à une revue systématique de l’environnement macroéconomique international lors d’un comité de gestion mensuel, au cours duquel sont définies les vues tactiques qui sont ensuite implémentées dans les portefeuilles. En cas d’évènement exceptionnel, il est également possible de procéder à des modifications des positions tactiques entre deux comités de gestion. Lors de ces comités de gestion, notre analyse de l’environnement économique international s’appuie en particulier sur des études menées par des bureaux de recherche économique indépendants.

Cette fréquence mensuelle correspond à la fréquence de publication des principales statistiques économiques, susceptibles de conduire à des changements dans notre analyse de l’environnement international. Elle est en outre adaptée à nos horizons de gestion des positions tactiques (que l’on peut estimer à quelques mois). À la suite de ces comités, les positions tactiques implémentées dans les portefeuilles sont détaillées et expliquées dans des minutes, ainsi que dans nos rapports de gestion mensuels.

Contrôle du risque, suivi des positions et attribution de performances

Des limites maximales autour de l'allocation stratégique

Pour terminer cette brève présentation de notre pilotage tactique des portefeuilles, il convient de préciser le contrôle du risque mis en œuvre dans son implémentation. Nous avons déjà souligné à plusieurs reprises la prépondérance de l’allocation stratégique dans notre approche de la gestion financière des portefeuilles. Concrètement, nous avons donc défini des limites strictes pour la mise en œuvre du pilotage tactique, afin d’éviter de modifier l’allocation stratégique de façon significative.

Une autre raison évidente à ces limites tactiques relève du simple bon sens. Nous prenons des positions de gestion en pensant apporter de la surperformance par rapport aux allocations stratégiques mais nous sommes tout à fait conscients du risque (non-négligeable) de nous tromper dans nos anticipations. En cas d’erreur, l’existence de ces limites nous permet de maîtriser l’impact négatif sur les performances.

Ces déviations maximales sont définies en visant une limite d’ « écart acceptable » de la performance des portefeuilles par rapport à celle de leur allocation stratégique (mesurée au travers de la tracking-error, qui est la volatilité annualisée de l’écart de performance entre le portefeuille et son benchmark). Dans le cas présent, les limites détaillées ci-après conduisent à une tracking-error cible de l’ordre de 2 % : la performance du portefeuille ne pourra donc pas dévier de +/-4 % (2 fois l’écart-type) par rapport à celle de l’allocation stratégique (avec un seuil de confiance de 95 %).

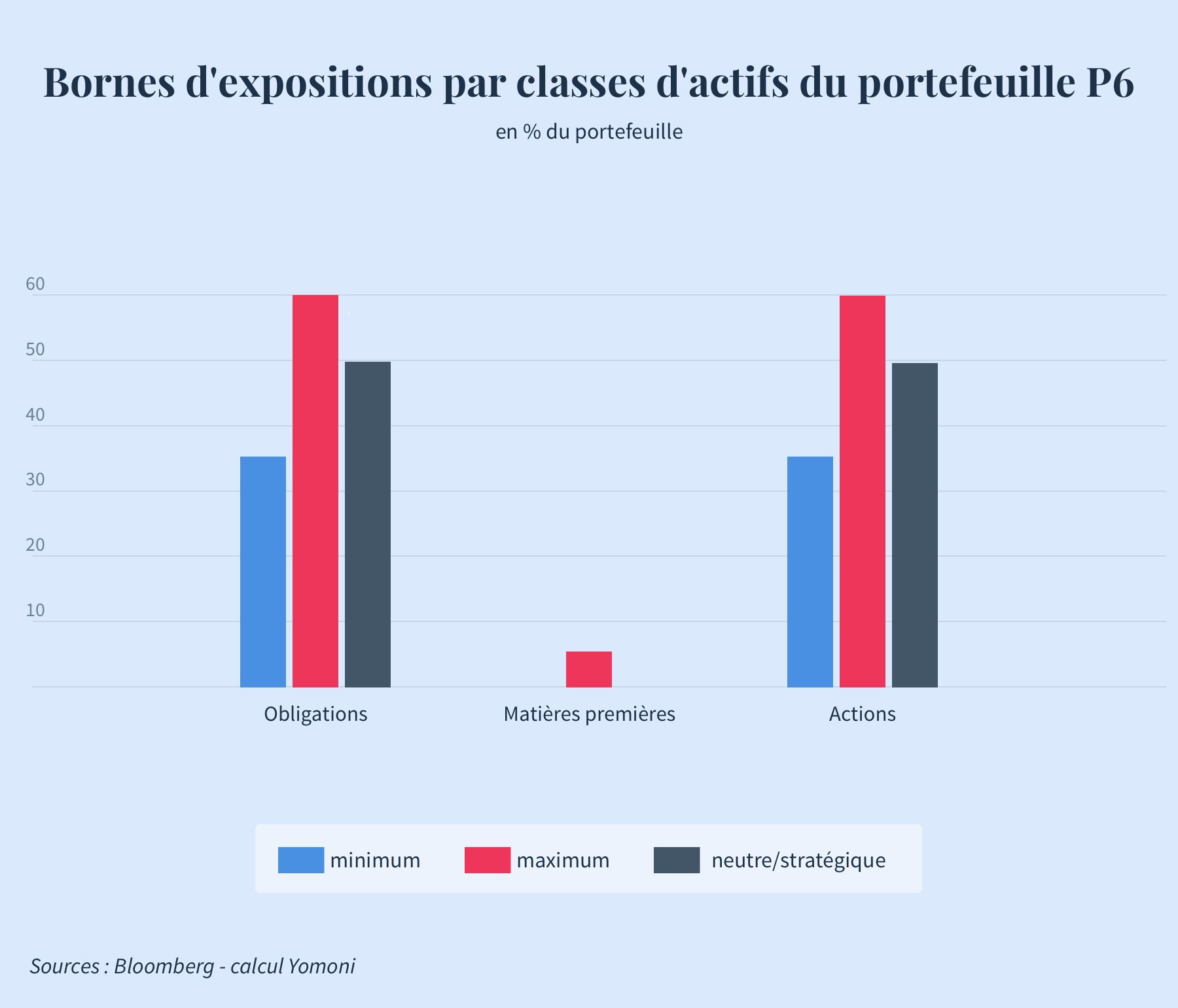

Les limites de déviation en pratique : le cas du Profil 6

Dans le portefeuille P6, l’exposition aux actions varie entre 35 % et 60 %, pour une allocation stratégique de 50 %. L’asymétrie sur la limite inférieure s’explique par la possibilité que nous nous laissons d’investir 5 % du portefeuille en matières premières (or ou pétrole), alors que les matières premières ne sont pas incluses dans l’allocation stratégique du portefeuille. Pour les profils P2 à P9, les chiffres correspondants se déduisent aisément par simple proportionnalité (les profils P1 et P10 ne sont pas concernés, étant investis à 100 % en contrat en euro et en actions respectivement). Le graphique ci-dessous présente de façon synthétique les bornes d’expositions aux différentes classes d’actifs dans le cas du portefeuille P6 (les bornes d’expositions aux obligations se déduisent de celles définies pour les actions et les matières premières).

Au sein des classes d’actifs actions et obligations, nous avons fixé un seuil maximum de 30 % (de la poche concernée) pour l’ensemble des vues tactiques déviant de l’allocation stratégique. Par exemple, la somme des positions sectorielles, géographiques ou thématiques de la partie actions d’un portefeuille n'excédera pas 30 % du portefeuille (en conséquence, au moins 70 % de la partie actions du portefeuille seront investis de façon à reproduire exactement l’allocation stratégique, en l’occurrence l’indice MSCI World All countries, couvert du risque de change à hauteur de 50 %). De même sur la partie obligataire pour la somme des positions déviant de l’allocation stratégique (celle-ci étant définie par l’indice Bloomberg Barclays Euro Aggregate).

Bien évidemment, nos positions tactiques sont suivies au quotidien dans les portefeuilles, et elles sont revues lors des comités de gestion mensuels (éventuellement entre deux comités en cas d’évènement majeur). Dans un souci de transparence, nous procédons en outre à un examen régulier de l’attribution de performance de notre gestion tactique que nous communiquons à fréquence régulière (trimestrielle).

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.