Le périmètre des chiffres et analyses qui suivent est celui des ETF disponibles en Europe.

☝️ Ce qu'il faut retenir

- L'année 2023 aura été une année très solide en termes de collecte dans l'industrie des ETF. Ce type ce gestion se distingue ainsi de la gestion active qui a connu, quant à elle, une activité beaucoup plus contrastée.

- L'année 2023 se caractérise par l'importance des souscriptions au sein des ETF obligataires. C'est une année de collecte record, et les flux mensuels sur les ETF obligataires ont même été supérieurs aux flux sur les ETF actions à cinq reprises au cours de l'année.

- BlackRock reste un solide leader sur cette activité. A noter, l'excellente année de DWS qui se classe en deuxième position en termes de flux sur l'année et troisième derrière Amundi si l'on ne considère que les ETF prenant en compte des considérations extra-financières.

- L'année a été relativement modeste en termes de flux sur l'ESG

- Trois tendances côté lancement de produits sur l'année 2023 : toujours une grosse activité de nouveaux produits sur le front des ETF "ESG", une innovation dans les ETF obligataires avec les ETF "datés" et une nouvelle tentative de positionnement sur l'activité des ETF "actifs".

⚡️ Flux des ETF

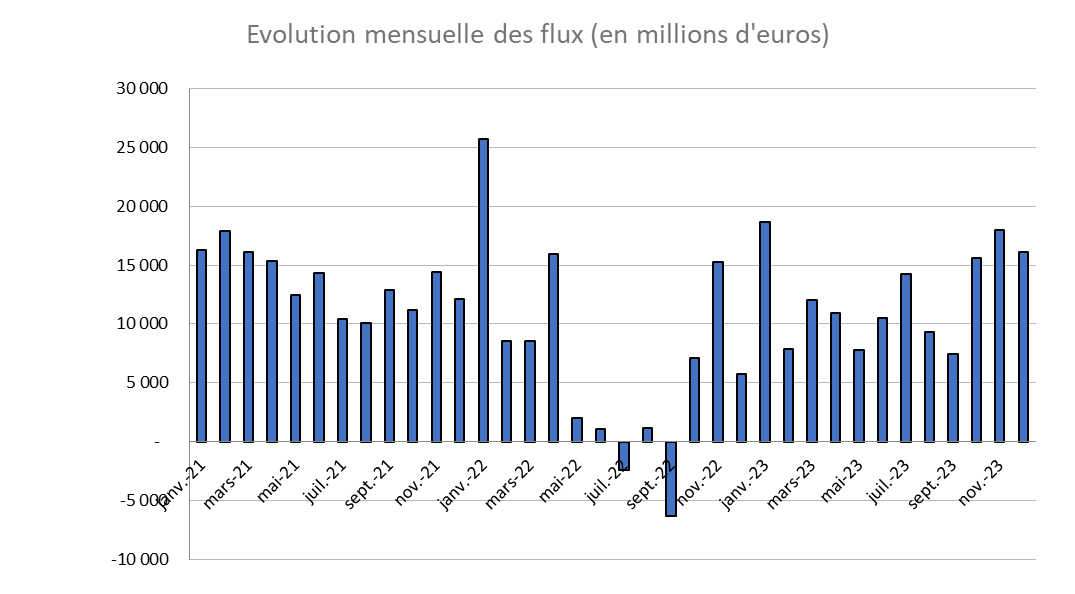

- L'année 2023 se conclut donc avec un mois de décembre très solide en termes de collecte.

- Les flux nets ont donc été positifs chaque mois de l'année 2023, ce qui tranche avec le reste de l'industrie en gestion active.

- La collecte globale aura été de 148 milliards d'euros sur l'année 2023 soit une progression de 80% par rapport à l'année 2022 et les souscriptions nettes n'auront au final été que 10% sous l'année record de 2021.

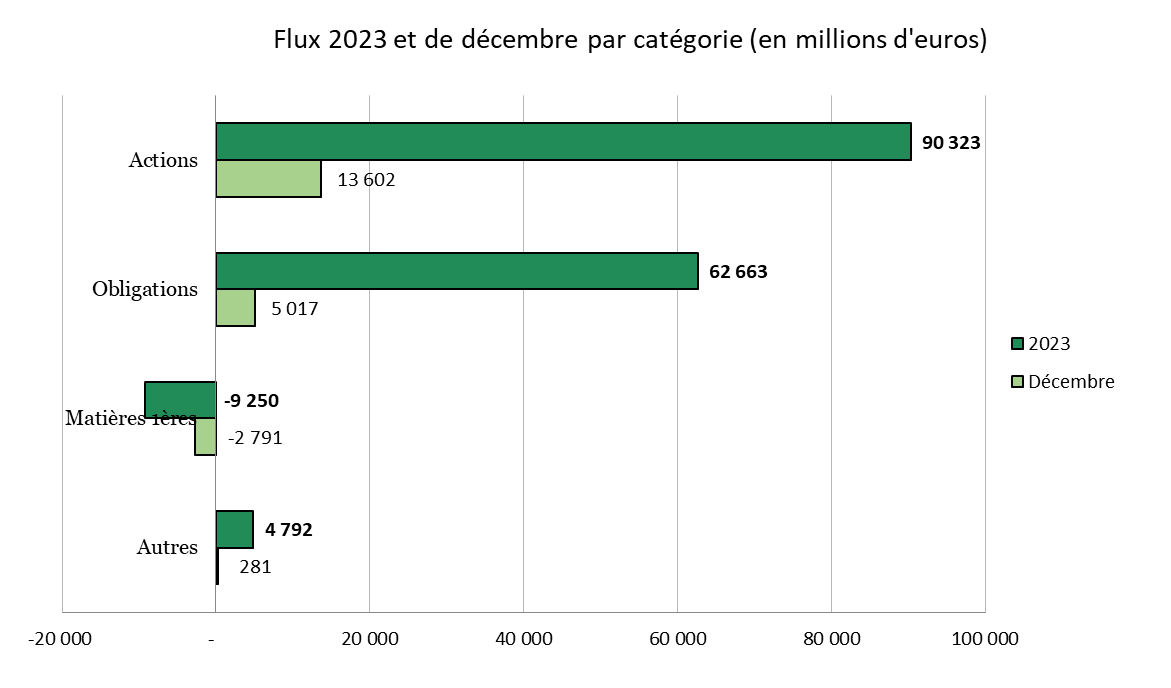

⚡️ Flux par classe d'actifs en 2023

- Le mois de décembre aura été marqué par la collecte sur les actions puisque c'est le plus gros mois de collecte de l'année 2023 sur cette classe d'actifs, avec plus de 13 milliards de souscriptions. La collecte obligataire est également restée de bonne factures avec un peu plus de 5 milliards de collecte nette. En revanche, la classe d'actif des matières premières continuent de subir des retraits importants de près de 2,8 milliards d'euros.

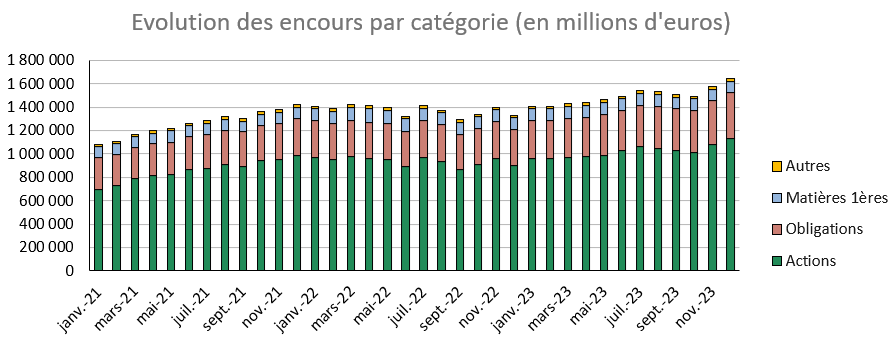

- L'année se termine donc avec une collecte nette de 90,3 milliards d'euros sur les actions. Par rapport à l'année dernière, c'est donc une hausse de 70% mais la collecte est globalement en baisse d'environ 20% par rapport à la collecte historique de 2021.

- Le fait saillant de 2023 est sûrement les souscriptions dans la classe d'actifs obligataires. Le début de l'année a en effet été marqué par la forte collecte sur les ETF obligataires. La collecte a même été plus importante sur les obligations que sur les actions 5 mois dans l'année. La collecte nette sur les ETF obligataires s'établit finalement à 62,6 milliards d'euros de collecte. C’est une hausse de 67% par rapport à 2022 (37,5 milliards d'euros de collecte) et de 47% par rapport à 2021 (42,5 milliards d'euros de collecte).

- Presque 2,8 milliards d'euros de rachat sur la classe d'actifs des matières premières. On finit donc l'année avec 9,2 milliards d'euros de rachats sur les matières premières. Cela fait suite à 7,5 milliards d'euros de rachats en 2022 et seulement 227 millions d'euros de souscriptions en 2021. La décollecte s'est essentiellement portée sur les métaux précieux, l'or en particulier.

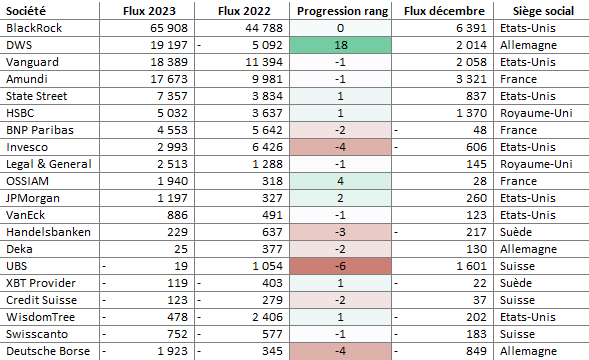

⚡️ Flux par société en 2023

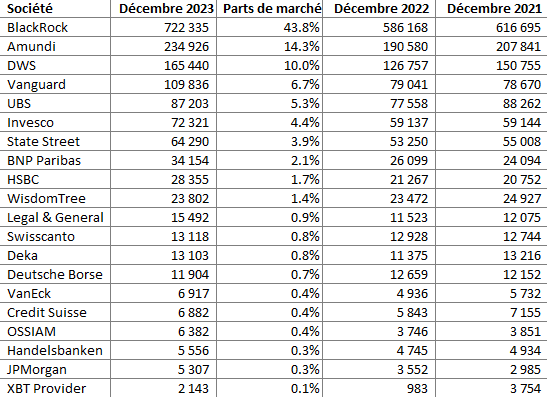

- BlackRock est une nouvelle fois le solide leader de la collecte des ETF en Europe.

- DWS rebondit très fortement sur l'année 2023 et se hisse à la deuxième position du podium après une année 2022 de forte décollecte

- Vanguard est donc médaille de bronze avec une collecte de plus de 18 milliards d'euros en ETF.

- Amundi n'est pas très loin mais ne se hisse qu'à la 4ème position. La collecte a été forte mais déçoit forcément car Amundi est le deuxième acteur en Europe en terme d'encours.

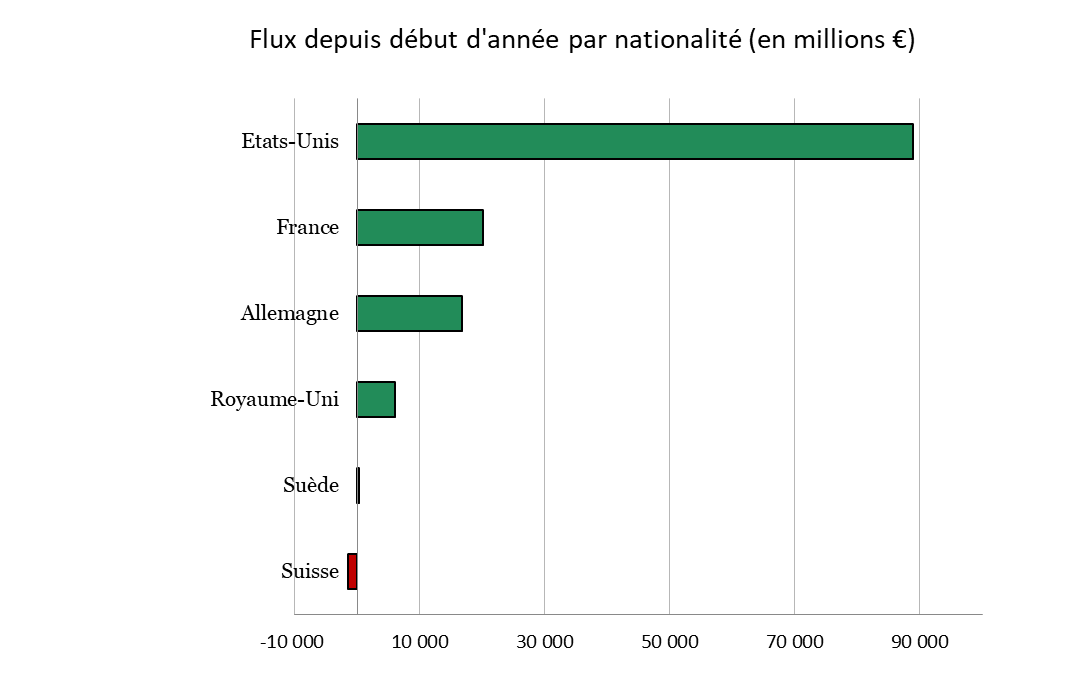

🌍 Flux par nationalité des émetteurs en 2023

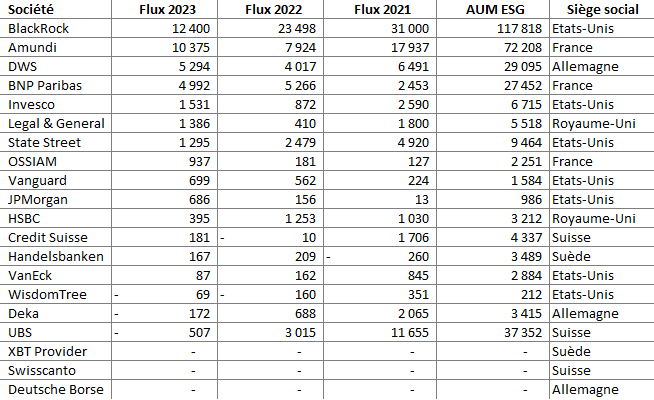

- Avec BlackRock, Vanguard et State Street dans les cinq premières places du classement des souscriptions, les Etats-Unis sont évidemment largement en tête du classement des nationalités en terme de souscription pour l'année 2023.

- Grace à Amundi et BNP Paribas notamment, la France arrive à se hisser à la deuxième place malgré la remarquable année réussie par DWS, filiale de DB, qui permet à l'Allemagne de se hisser à la troisième place du podium.

⬆️ ⬇️ Tops et flops

Les chiffres correspondent aux collectes nettes et sont exprimés en millions d'euros.

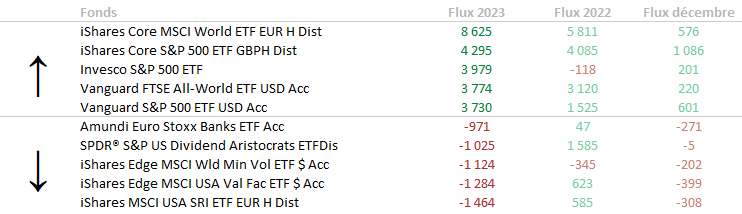

Fonds actions passifs européens

- Classement 100% émetteur américain au niveau des ETF actions ayant le plus collecté sur l'année 2023. En terme d'indexation, on peut noter que la collecte s'est essentiellement portée sur des grosses capitalisations mondiales ou sur le S&P 500.

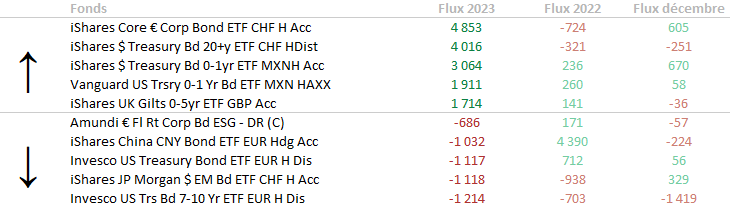

Fonds obligataires passifs européens

- En accaparant 4 places sur parmi les 5 ETF obligataires ayant le plus collecté cette année, La gamme ishares de Blackrock montre sa force sur cette classe d'actifs. Vanguard parvient néanmoins à glisser un ETF dans ce classement également 100% américain.

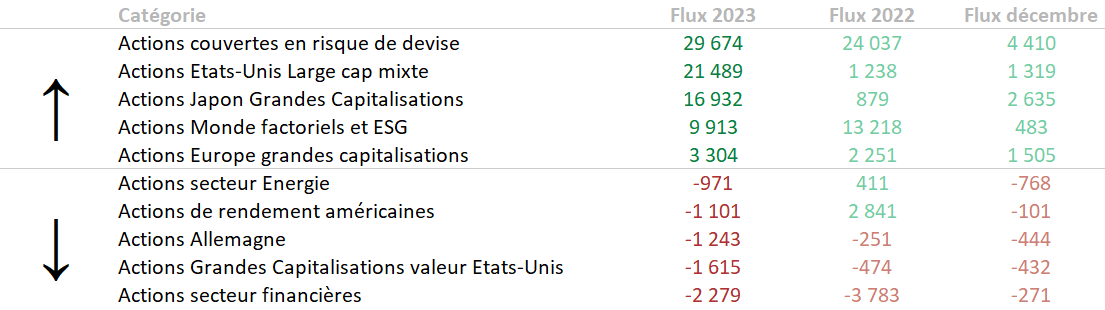

Fonds passifs européens actions par catégorie

- Sur l'année 2023, les flux se sont essentiellement portés sur les actions de grosses capitalisations couvertes contre le risque de devises puis les actions grosses capitalisations américaines. Viennent ensuite les actions japonaises de grandes capitalisations, et dans une moindre mesure les actions avec un filtre ESG et les actions de grandes capitalisations européennes.

- En termes de rachat, les secteurs ou zones géographiques qui ont le plus souffert sont les actions liées au secteur financier, le thème des valeurs décotées américaines, les actions allemandes, les actions de rendement américaines et le secteur de l’énergie.

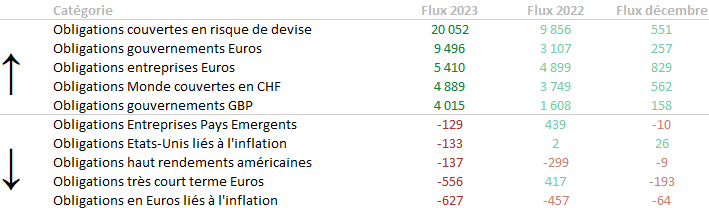

Fonds passifs européens obligataires par catégorie

- Les souscriptions ont été les plus importantes sur les obligations couvertes contre le risque de change, les obligations de la zone Euro gouvernementale d’abord mais également émises par les entreprises, les obligations mondiales couvertes en CHF et les obligations souveraines émises en GBP.

- Les rachats se sont assez logiquement portés sur les obligations liées à l'inflation, qu'elles soient européennes ou américaines, les obligations à très court terme en Euros, les obligations à haut rendement américaines et les obligations d’entreprise des pays émergents.

📊 Évolution des encours par classe d'actifs

- Les souscriptions se sont essentiellement portées sur la classe d'actifs des actions mais la particularité de cette année a été l'importance des souscriptions sur la classe d'actif obligataire.

📊 Répartition des encours par société

- Pas de gros mouvements en termes de classement au niveau des émetteurs d'ETF. A noter que DWS, grâce à son année exceptionnelle, parvient à atteindre 10% de parts de marché.

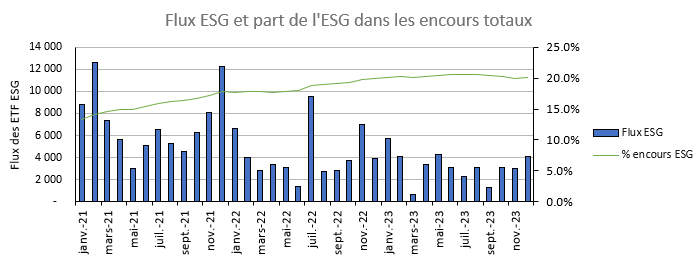

🌱 L'évolution de l'ESG à travers les ETF

- L'année 2023 ne s'est pas particulièrement démarquée sur le front de l'ESG. Dans la classe d'actifs actions, la proportion des flux sur l'ESG n'a été que de 30%. C'est au-dessus de la répartition des encours mais c'est plus faible que les années précédentes où nous étions à plus de 50% des flux qui se portaient sur l'ESG. Sur la partie obligataire, les flux sur l'ESG ont représenté mois de 20% des flux de souscriptions nettes.

🌱 Les flux ESG par société

- Les émetteurs français sont plus présents dans les premières places du classement annuel des souscriptions sur les ETF ayant des composantes extra-financières. BlackRock reste premier en termes de flux y compris sur l'ESG mais Amundi prend la deuxième place. DWS, avec sa très bonne année, se glisse à la troisième place mais BNP Paribas, à la quatrième place, est très proche d'être sur le podium.

🔭 Les lancements d’ETF

- 16 lancements d'ETF sont à noter pour ce mois de décembre qui a donc été relativement actif sur ce point également. Sur ces 16 lancements, 11 ont concerné la classe d'actifs actions et 5 la classe d'actif obligataire. De plus, 6 de ces ETF prennent en compte des critères extra-financiers dans la constitution de leur indice sous-jacent

- Le premier thème marquant des lancements d'ETF sur l'année 2023 est qu'il y a toujours beaucoup de lancements de type ESG, c'est-à-dire prenant en compte des critères extra-financiers. Si on a vu moins de tendances en termes de souscription dans ces produits cette année, le fait que les lancements restent en grande quantité est bien le signe que l'industrie pense que cela restera moteur dans le futur et donc continue l'élargissement des gammes avec des produits thématiques par exemple.

- Le deuxième thème marquant a été le lancement des ETF obligataires datés par BlackRock. Face à l'engouement des fonds actifs datés, ils ont lancé une gamme cet été en Europe. C'est une démonstration supplémentaire de la volonté de l'industrie des ETF à venir proposer une alternative moins coûteuse et transparente aux fonds actifs traditionnels.

- Enfin, dernier grand thème de l'année 2023, le thème des ETF actifs. Ainsi, Axa IM, après avoir revendu leur activité ETF en 2019 à BNP Paribas, reviennent sur cette activité en utilisant ce prisme des ETF actifs. D'autres acteurs envisagent d'intégrer un aspect plus actif dans la gestion des indices, notamment sur les aspects extra-financiers.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.