Le périmètre des chiffres et analyses qui suivent est celui des ETF disponibles en Europe.

☝️ Ce qu'il faut retenir

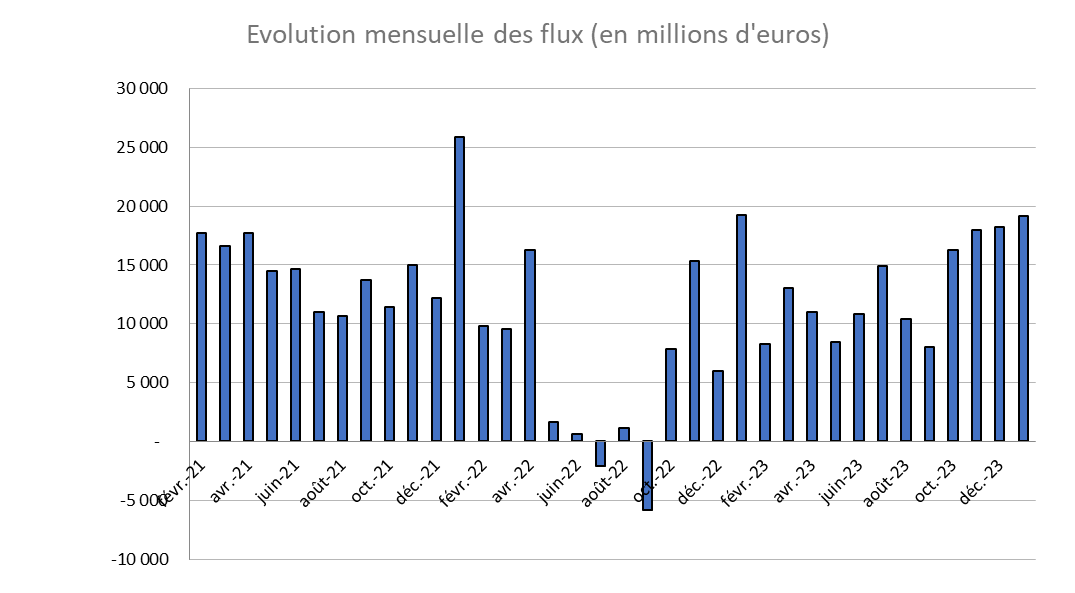

- Avec 19 milliards d’euros, la collecte en ce premier mois de l’année est importante.

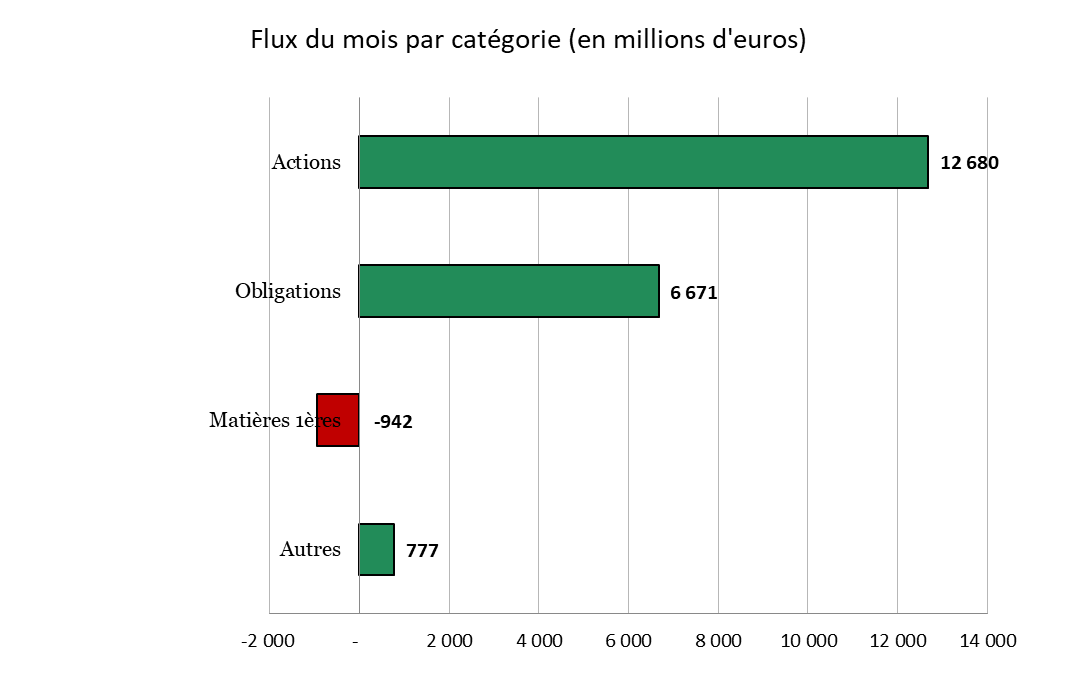

- La collecte s’est portée essentiellement sur le marché actions avec 12,6 milliards d’euros de collecte nette et 6,7 milliards pour les ETF obligataires. Les ETF liés aux matières premières continuent de connaître des sorties nettes.

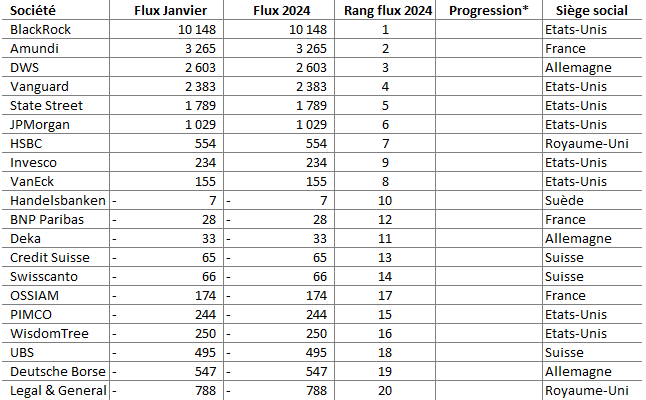

- La hiérarchie est respectée au niveau de la collecte par émetteur en haut du classement. A noter que la collecte des 4 plus gros émetteurs d'ETF augmente à un rythme plus soutenu que leurs parts de marché respectives.

- Au niveau de l’ESG, les flux sont faibles en ce début d’année.

- Le début d'année a été marqué par une activité soutenue en termes de nouveaux produits avec le lancement de 13 nouveaux ETF. Parmi eux, seulement trois intègrent des critères extra-financièrs.

⚡️ Flux des ETF

- Le marché européen des ETF a enregistré un nouveau mois de collecte positive, avec environ 19 milliards d'euros de collecte nette, profitant ainsi d'un effet janvier, période durant laquelle les souscriptions sont historiquement élevées.

⚡️ Flux par classe d'actifs en janvier

- La collecte s'est principalement concentrée sur le marché des ETF actions avec 12,6 milliards de collecte. C'est un mois de collecte important et qui se situe dans la lignée de la forte collecte observée sur les ETF actions depuis le dernier trimestre de 2023 avec des flux mensuels évoluant entre 11 et 15 milliards d'euros.

- La collecte sur les ETF obligataires représente environ la moitié de la collecte des ETF actions. C'est relativement important mais nous sommes loin de ce que nous avions vu au cours de la première moitié de l'année 2023, année record en terme de collecte sur cette classe d'actifs.

- Les sorties nettes continuent sur la classe d'actifs des matières premières avec un peu moins de 1 milliard d'euros de rachats nets. Ces sorties continuent de se concentrer sur les métaux précieux et en particulier sur l'or.

⚡️ Flux par société en janvier

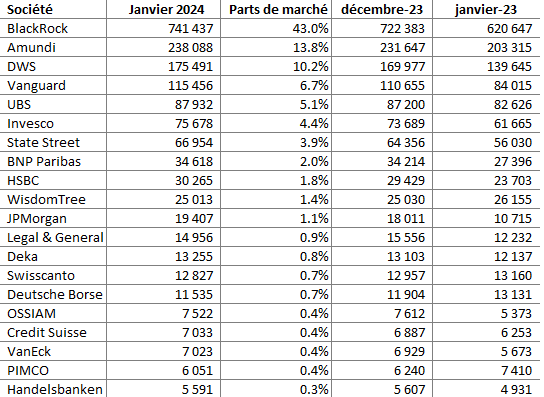

- En ce mois de janvier, l'ordre est respecté avec BlackRock, Amundi, DWS et Vanguard qui se placent dans les 4 ème premières places en respectant scrupuleusement leur rang en terme d'AUM. De plus, ils gagnent des parts de marchés sur ce début d'année en collectant plus que leurs parts de marchés respectives. Ainsi, les principaux émetteurs ont entamé l'année sur une note positive.

- Parmi les 20 plus gros émetteurs d'ETF, 11 connaissent une décollecte sur ce mois de janvier alors même que la collecte globale est importante. Les flux se concentrent vers les émetteurs d'ETF les plus connus.

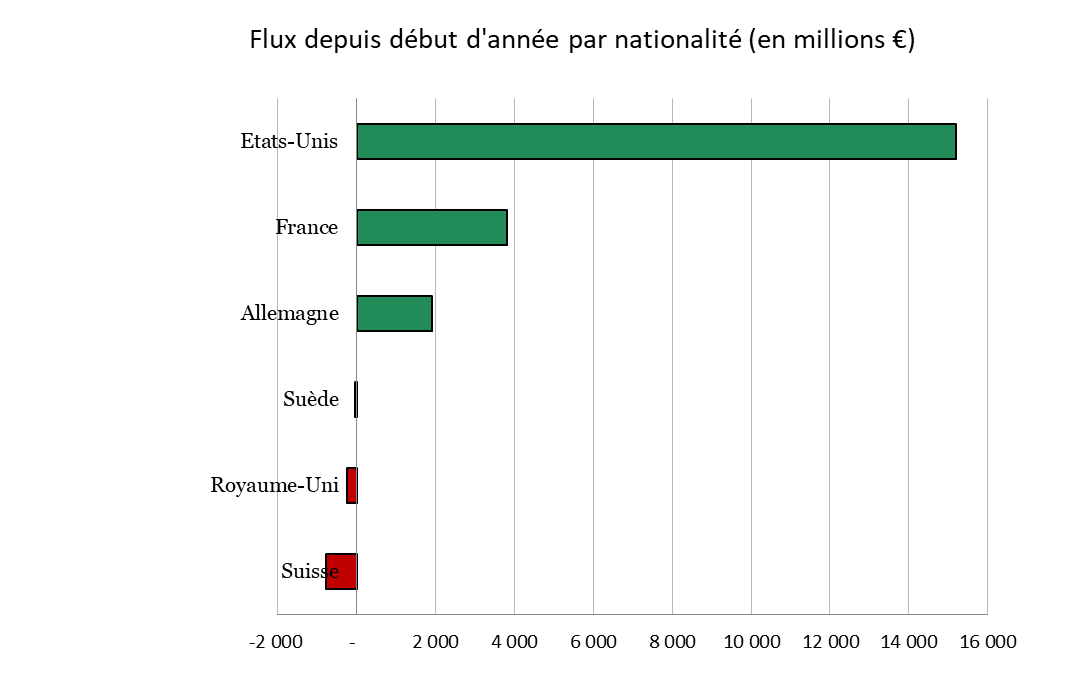

🌍 Flux par nationalité des émetteurs en 2024

- Dominés par des géants américains tels que BlackRock, Vanguard, State Street, et JP Morgan, les Etats-Unis maintiennent fermement leur position de leader sur le marché européen des ETF. La France, avec Amundi en tête, s'assure une solide deuxième place, suivie de l'Allemagne, représentée par DWS.

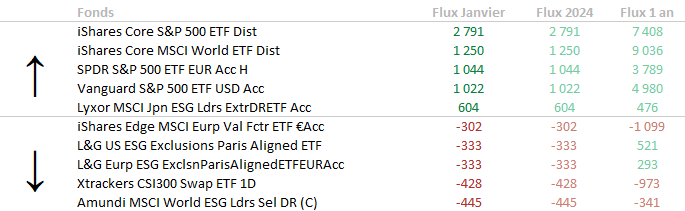

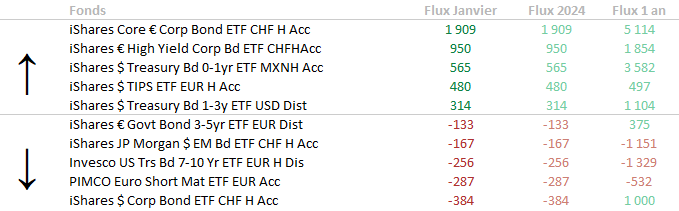

⬆️ ⬇️ Tops et flops

Les chiffres correspondent aux collectes nettes et sont exprimés en millions d'euros.

Fonds actions passifs européens

- Les ETF actions ayant le plus collecté se concentrent sur les actions du S&P 500 avec 3 ETF parmi les 5 plus grosses collectes du mois. Un ETF d'Ishares sur les grosses capitalisation mondiales occupe la deuxième position. Les actions japonaises, portées par de solides performances en début d'année prennent la 5ème place par le biais d'un ETF Lyxor.

- 3 ETF sur 5 qui concentrent le plus de rachat prennent en considération des composantes extra-financières. Les actions chinoises continuent à faire face à d'importantes sorties nettes, tandis que l'investissement dans le thème de la value en Europe n'est toujours pas populaire.

Fonds obligataires passifs européens

- Forte présence d'iShares sur les ETF obligataires les plus actifs à la fois en terme de collecte et de rachats puisque les 5 ETF ayant le plus collectés sont des ETF Ishares et que 3 des ETF ayant le plus décollectés sont également des ETF iShares. Les deux ETF ayant enregistré la plus forte collecte sont des obligations d'entreprises européennes Investment Grade puis High Yield. Il est également intéressant de noter qu'un ETF lié à l'inflation américaine se classe en quatrième position, ces instruments pouvant être utilisés comme moyen de couverture contre un retour de l'inflation.

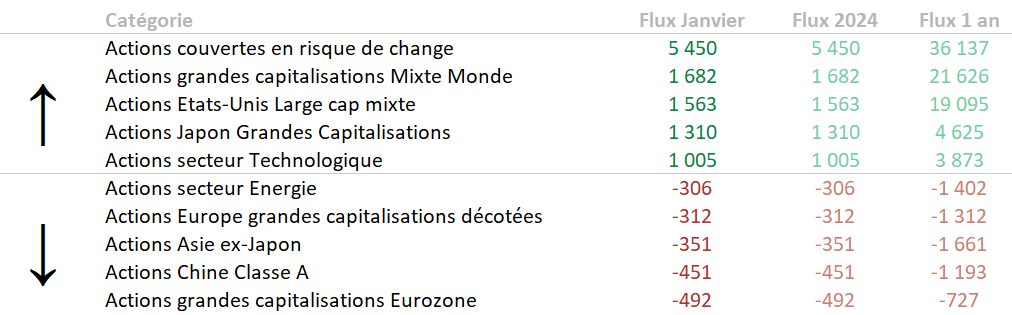

Fonds passifs européens actions par catégorie

- L'année 2024 débute sur la même tendance que l'année dernière avec des souscriptions sur les grandes capitalisations mondiales, notamment couvertes contre le risque de change, les grandes capitalisations américaines et japonaises et les actions du secteur technologique.

- Au niveau des sorties, les actions européennes ont enregistré d'importantes sorties nettes sur les grandes capitalisations de la zone euro et les actions européennes "Value", c'est à dire décotées. Les actions chinoises continuent également de subir des rachats significatifs ainsi que les actions asiatiques hors japon. Enfin, le secteur de l'énergie a également vu se concentrer des rachats notables.

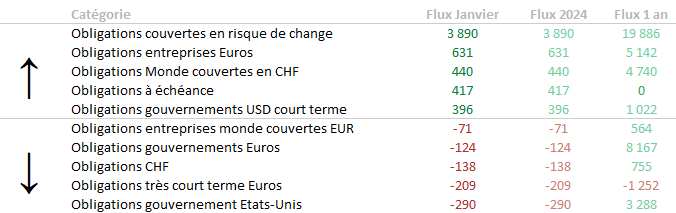

Fonds passifs européens obligataires par catégorie

- Les obligations couvertes contre le risque de change ont concentré le gros des souscriptions sur le mois de janvier. Les obligations émises par les entreprises en Euros ont également attiré des souscriptions importantes ainsi que les obligations mondiales couvertes en CHF. Les ETF à échéance, concurrents des fonds à maturité obligataires, continuent d'attirer des flux importants dans un environnement où le marché anticipe des baisses des taux. A noter également des flux importants sur les obligations gouvernementales américaines de court terme.

- Au niveau des rachats, on peut noter les rachats sur les obligations gouvernementales américaines, sur les obligations souveraines européennes quelles soient de court terme ou de long terme, sur les obligations émises en CHF et sur les obligations d'entreprises mondiales couvertes en Eur.

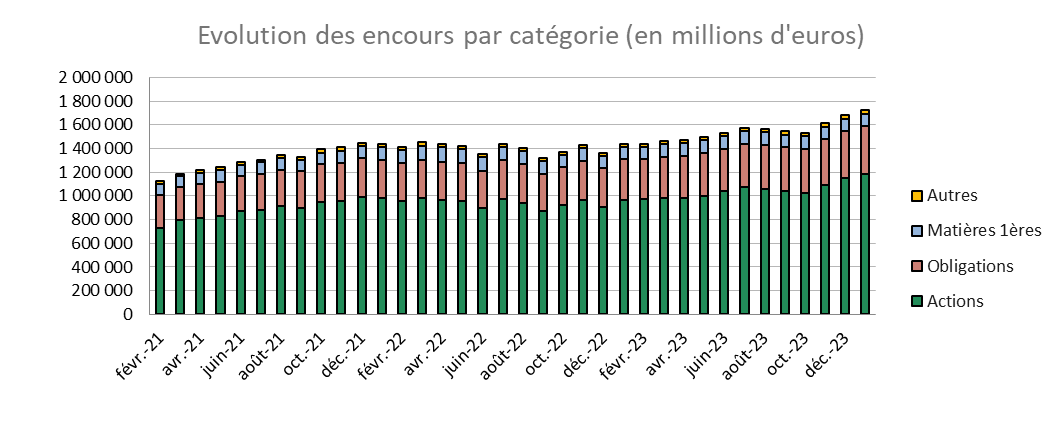

📊 Évolution des encours par classe d'actifs

- Les encours sur les ETF continuent de croitre sur le mois de janvier. A l'exception des matières premières, toutes les classes d'actifs ont enregistré une collecte positives mais les actions ont collecté presque deux fois plus que les obligations.

📊 Répartition des encours par société

- Peu de mouvements en ce début d'année sur la répartition des encours entre les différentes sociétés de gestion, du moins jusqu'à la 9 ème place.

- Dans le milieu de classement, on peut noter par rapport à janvier 2023 la progression d'HSBC et de JP Morgan ou encore Ossiam qui a réalisé une très bonne année 2023 par exemple.

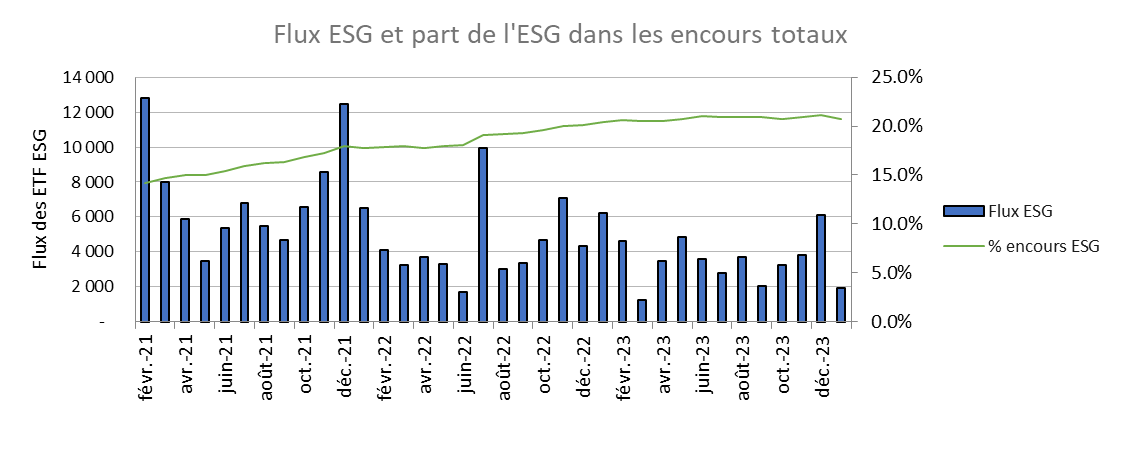

🌱 L'évolution de l'ESG à travers les ETF

- Janvier 2024 débute avec des flux ESG assez faibles. Sur les flux actions, ils ne représentent que 7% des flux totaux. Coté obligataire, la proportion est nettement plus élevée avec 35% des flux environ qui se seront portés sur des ETF prenant en compte des composantes extra-financières. Néanmoins, les flux obligataires étant plus faible, cela nous fait un total relativement faible d'un peu moins de 2 milliards de collecte ESG nettes et donc une légère baisse de la part de marché de l'ESG dans l'univers des ETF européens.

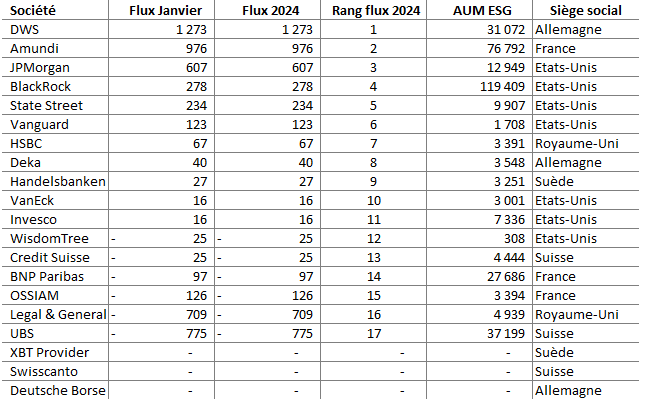

🌱 Les flux ESG par société

- Le podium est composé de DWS, Amundi et JP Morgan sur la collecte ESG du mois de janvier.

- Sur les flux ESG des sociétés de gestion, on peut noter que BlackRock ne se place qu'à la quatrième position sur le mois de janvier. BNP a enregistré des rachats nets pour ses ETF ESG, reflétant une tendance similaire à l'échelle de son portefeuille global, principalement composé d'ETF axés sur l'ESG.

🔭 Les lancements d’ETF

- 13 nouveaux ETF ont été lancés en ce début d'année. 10 ETF actions et 3 ETF obligataires.

- Seulement 3 ETF avec des composantes extra-financières, dont deux obligataires de BNP (un gouvernemental et un investment grade) et un ETF Amundi actions mondiales SRI PAB qui a changé de domiciliation.

- JP Morgan a lancé trois ETF de gestion active sur les actions américaines dont un sur les actions values et un sur les actions de croissance.

- iShares a lancé un ETF répliquant un indice de sukuk. Les sukuk sont des placements de finance islamique, conforme à la charia. Ils ressemblent à des obligations sauf que dans la charia, il est interdit d'être rémunéré contre le passage du temps et donc ces placements sont liés à des projets, souvent en rapport avec des matières premières agricoles.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.