Les vendeurs de placements financiers essaient évidemment de présenter leurs produits de la manière la plus favorable possible. Ils vont donc vous donner les informations qui les arrangent. Soyez attentifs et vous ne vous ferez pas berner.

L’illusion graphique

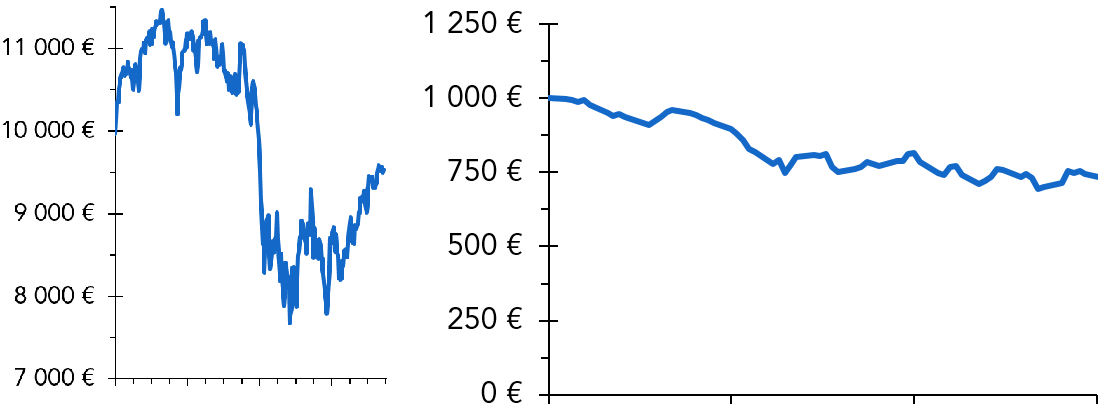

La figure ci-dessous montre l’évolution de deux investissements. Lequel des deux préférez-vous ? Vous préférez celui de droite ? Je le savais. Celui de gauche est beaucoup trop volatil, cette énorme chute de cours qui fait perdre plus de 3 000 € est vraiment intolérable.

Figure : L'évolution de deux investissement

Et pourtant, les deux graphiques montrent la même chose : l’évolution de l’indice CAC40 (indice d’actions françaises) en 2011. Alors pourquoi avez-vous choisi immédiatement celui de droite ? D’une part parce qu’il a une échelle de temps resserrée (dans les deux cas chaque graduation correspond à un mois) qui donne l’impression que tout est au ralenti, la chute du marché est comme en apesanteur. D’autre part, son ordonnée est très longue, vu qu’elle commence à zéro, ce qui écrase toutes les variations. Troisièmement, il est plus large que haut, ce qui atténue encore un peu plus les hausses et les baisses. La chute de cours de 30 % de l’été 2011 (pour la France, la plupart des autres pays ont moins perdu, d’où l’intérêt de la diversification géographique) est quasi invisible à droite, où l’on perçoit à peine une légère baisse.

Sur le graphique de gauche en revanche, on a l’impression que la Bourse s’est effondrée d’un coup, comme si elle chutait d’une falaise. Et tout ça juste avec des graphiques légèrement différents. La courbe peut induire en erreur, mais un simple calcul montre qu’à gauche on passe d’un peu plus de 11 000 € au sommet à un peu moins de 8 000 € au plus bas, soit environ 30 % de pertes, et qu’à droite on chute de 1 000 € à 700 €, soit à nouveau 30 % de pertes. Toutes les informations sont là, mais il faut être attentif. Ne vous laissez pas trop influencer par l’allure générale d’une courbe sans regarder les échelles et sans vous demander quelle a réellement été la performance du placement.

De plus, les montants sont différents. À gauche, le placement initial étant de 10 000 € la perte est de 3 000 €, alors que le graphique de droite avec son investissement initial de 1 000 € semble faire perdre dix fois moins. Avec un capital initial de 1 000 €, même une baisse de 30 % semble n’être pas grand-chose —seulement 300 €— alors qu’une perte de 3 000 € commence à ressembler à quelque chose de sérieux. (Et avec un montant de départ de 100 000 €, la perte serait carrément de 30 000 €.)

Vous remarquerez aussi que sur la figure de gauche, la valeur finale de l’indice s’approche de sa valeur initiale. Certes il y a eu une chute de 30 % (y compris une abrupte dégringolade de 20 % en à peine plus d’un mois), mais sur un peu plus d’un an il n’y a guère eu de perte.

Découvrez le projet qui vous ressemble

Ce que vous voyez est ce qu’on veut vous montrer

Début 2014, les placements en actions pouvaient se targuer d’avoir plus que doublé de valeur sur les cinq années précédentes. Certes, une phrase en police 2 était cachée quelque part disant que la performance passée ne présage pas de la performance future. Mais ce qu’on montrait vraiment aux investisseurs était cet extraordinaire doublement de valeur en quelques années.

Ce gain était réel mais il n’était pas significatif : il était dû au fait que les marchés étaient au plus bas exactement cinq ans auparavant. Sur 2009–2014 la performance était magnifique mais sur 2008–2013 ou 2010–2015 ces placements brillaient déjà un peu moins. Et en 2009 aucun gestionnaire de fonds ne se vantait des pertes depuis 2004.

Dites-vous bien que les offices du tourisme de (Grande) Bretagne publieront toujours des photos sous le soleil (même s’il leur faut patienter pour pouvoir les prendre). Ce n’est pas que ces photos sont truquées, c’est juste qu’elles ne sont pas représentatives. Vous voyez ce qu’on vous montre, et ce qu’on vous montre est ce qu’on veut que vous voyiez.

Par ailleurs, il faut bien voir que tous les placements similaires avaient à l’époque des performances excellentes entre 2009 et 2014. Tous pourraient faire la même pub. Donc même si elle était représentative, cette information ne serait pas utile parce qu’elle ne permet pas de comparer entre eux plusieurs choix de placement : si tous les gestionnaires gagnaient de l’argent, la question devient « qui en gagne plus ? ».

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.