Même si la France est l’un des pays les plus redistributifs, préparer sa retraite reste nécessaire pour aborder l’avenir sereinement. Cela demande de la planification, de l’engagement… et de l’argent, évidemment. Car il va falloir épargner !

Mais comment bien préparer sa retraite ?

Beaucoup de questions se posent :

- À quel âge préparer sa retraite ?

- Comment calculer son âge de départ à la retraite ?

- Comment estimer sa pension future ?

- Comment évaluer son besoin de revenus complémentaires ?

- Comment épargner efficacement ?

- Et, pourquoi pas, comment s’affranchir du système et prendre une retraite anticipée ?

Voici notre recueil de bonnes pratiques pour comprendre et préparer sa retraite à tout âge de la vie.

Table des matières

- Préparer sa retraite à 20 ans

- Préparer sa retraite à 30 ans

- Préparer sa retraite à 40 ans

- Préparer sa retraite à 50 ans

- Préparer sa retraite à 60 ans

- Préparez efficacement votre retraite avec Yomoni

Préparer sa retraite à 20 ans

Investissez sur vous-même

Soyons francs : préparer sa retraite à 20 ans a peu de sens. À cet âge, avec 1000 euros, il est plus bénéfique de partir en voyage que de placer l’argent pour ses vieux jours.

Préparer sa retraite n’est pas qu’une affaire financière : au cours d’une vie, les expériences, les relations, les amitiés ont bien plus de valeur que les sommes épargnées…

Profiter de la vie est même un bon pari financier : peut-être rencontrerez-vous au cours d’un week-end de surf sur la côte basque un futur employeur ou votre associé idéal ? Qui sait si votre voyage en Bolivie ne va pas faciliter votre vie professionnelle cinq ans plus tard ? Si votre stage de poterie ne va pas ouvrir la porte à des revenus annexes ?

Investir sur soi est fondamental toute la vie, mais encore plus à 20 ans... Et cela nécessite souvent de l’argent. Il est trop tôt pour penser à la retraite !

Maîtrisez vos finances personnelles

Cependant, sans forcément avoir la retraite comme objectif, c’est lorsqu’on est jeune qu’il faut apprendre à s’occuper de son argent :

- Apprendre à épargner et éviter le découvert

- Comprendre l’impôt sur le revenu

- Connaître les produits d’épargne

- Prendre date sur les produits qui ont une maturité fiscale (PEA, Assurance-Vie) et les laisser vivre sans s’en occuper afin de profiter de leurs avantages plus tard

Se familiariser tôt avec l’argent permet de faire de meilleurs choix financiers toute sa vie : choisir les bons produits financiers, payer moins de frais, distinguer le bon risque du mauvais, connaître sa tolérance à la volatilité, éviter les arnaques…

Côté épargne, visez surtout la constitution d’une épargne de précaution. Vous devez pouvoir saisir des opportunités professionnelles (déménager rapidement par exemple) et faire face aux imprévus sans être obligé d’emprunter ou d’utiliser un découvert.

La vingtaine, c’est aussi l’âge idéal pour se tromper. Si vous vous sentez l’âme d’un trader, mieux vaut faire des erreurs avec des petits montants qu’avec l’épargne d’une vie !

Préparer sa retraite à 30 ans

Comprenez (autant que possible) le système des retraites

On pourrait passer une vie à essayer de comprendre le régime des retraites français, on n’y parviendrait probablement pas. Ne vous laissez pas déborder et tentez surtout de maîtriser (peu ou prou) ce qui vous concerne personnellement.

Créez votre espace sur le site de l’Assurance Retraite afin de suivre l’évolution de vos droits dans le temps. Vous aurez accès à votre relevé de carrière (vérifiez que rien n’a été oublié !) et à des simulateurs qui calculent votre future retraite selon vos cotisations passées et des hypothèses modifiables. Selon votre situation personnelle, vous devrez peut-être aussi ouvrir des espaces sur d’autres sites (retraites complémentaires) pour avoir une vue exhaustive des droits que vous constituez progressivement.

Sans devenir un expert de la retraite, vous devez vous familiariser avec :

- le principe des trimestres de cotisation,

- la coexistence de nombreux régimes de retraite : un régime général, des régimes complémentaires et des régimes spécifiques,

- la notion d’âge légal de départ à la retraite,

- le principe des majorations et des minorations, et l'existence, comme derniers filets de sécurité, du minimum contributif et du minimum vieillesse.

Si vous voulez vous faire peur, commencez à jouer avec le simulateur : vous comprendrez vite qu’il va vous falloir des revenus complémentaires… car votre pension retraite estimée sera probablement très en-deçà de ce que vous imaginiez.

Placez efficacement plutôt que démesurément

À 30 ans, vous avez probablement quelques années d’expérience professionnelle derrière vous et, si tout se passe bien, une épargne qui va au-delà de l’épargne de précaution.

Mais placer pour la retraite, ce n’est pas qu’une affaire de montants.

Vous connaissez sans doute la légende de l’échiquier de Sissa. Pour avoir inventé le jeu d’échecs, Sissa demanda qu’on le récompense sous forme de grains de riz : un grain de riz sur la première case de l’échiquier, deux sur la deuxième, quatre sur la troisième… et ainsi de suite, le nombre doublant sur chacune des 64 cases de l'échiquier.

Le roi, initialement amusé par la modestie de Sissa, se rendit progressivement compte que la quantité totale de grains de riz demandée dépassait l’entendement... et la récolte du royaume.

Si l’on devait faire un parallèle avec l’épargne :

- le capital initial est le nombre de grains de riz sur la première case

- le rendement de l’épargne est le taux d’accroissement entre chaque case

- le nombre d’années avant la retraite est le nombre de cases

Tous les facteurs contribuent à augmenter la cagnotte, mais certains plus que d’autres.

Pourquoi préparer sa retraite dès 30 ans ? Car vous avez beaucoup de temps devant vous. Le plus important à 30 ans, ce n’est pas le capital initial mais la façon dont vous allez utiliser ce temps.

Pour votre retraite, il est plus rentable de placer peu mais bien, c’est à dire pendant longtemps et en visant une rémunération supérieure à l’inflation.

Vous n’avez pas à vous serrer la ceinture... si vous placez efficacement. Bien maîtriser le fonctionnement de l'épargne permet de minimiser l'effort d'épargne ou d'obtenir davantage à terme.

Pour épargner efficacement, vous devez :

- chercher à réduire les frais car ils pénalisent la croissance de votre épargne sans rien apporter en retour

- utiliser les enveloppes les plus adaptées (assurance-vie, PEA, PER) afin de réduire la fiscalité, qui joue le même rôle que les frais

- connaître votre sensibilité au risque, car vous aurez nécessairement à quitter le monde des placements garantis

Le plus simple pour préparer sa retraite financièrement est d’initier dès que possible des versements programmés sur un contrat d’assurance-vie.

Ave les versements programmés, vous épargnerez sans y penser tout en limitant, grâce au lissage dans le temps, le risque d’investir au mauvais moment.

Vous pourrez ainsi vous permettre d’adopter une gestion plus offensive, centrée sur les actions, pour viser des perspectives de rendement ambitieuses.

(NB : en réalité, vos grains de riz ne doubleront pas chaque année. Une progression annuelle moyenne de votre épargne de l’ordre de 4 à 8% est plus conforme à l’histoire des marchés financiers, mais bien suffisante pour constituer un matelas d’épargne retraite grâce aux intérêts composés).

Préparer sa retraite à 40 ans

Vérifiez votre carrière et simulez votre retraite

Vérifiez que rien n’a été oublié dans votre relevé de carrière. Puisque vous avez déjà quelques années de cotisations derrière vous, vous pouvez utiliser le simulateur m@rel (pour Ma Retraite En Ligne - si vous relevez du régime AGIRC-ARRCO) pour estimer votre retraite future.

Le simulateur utilise le montant de vos cotisations déjà versées, qu’il complète avec les hypothèses de revenus futurs que vous lui fournissez (vous pouvez même simuler une retraite anticipée !). Vous estimerez ainsi votre retraite future, et donc les revenus complémentaires dont vous aurez besoin.

À 45 ans, vous pouvez demander un entretien individuel de retraite (EIR), qui vous permettra de faire le point sur vos droits acquis et comprendre les conséquences de différents choix professionnels ou choix de vie sur votre pension à venir.

Construisez les fondations de votre épargne retraite

Si vous n’avez pas encore constitué de patrimoine pour la retraite, il va falloir vous y mettre !

40 ans est une sorte d’âge pivot pour l’épargne retraite. Plus le temps passe et plus il devient difficile de constituer un capital sans devoir (trop) se serrer la ceinture.

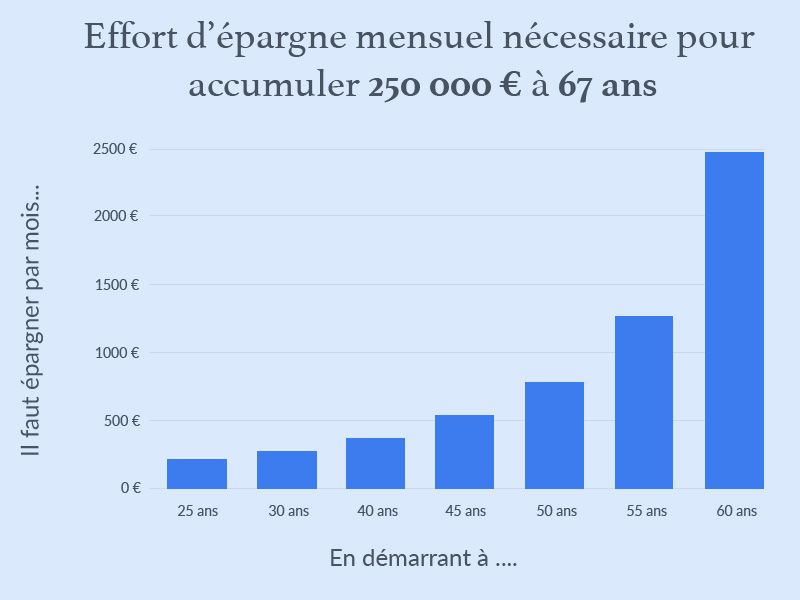

Pour constituer de quoi obtenir une rente de 800 euros par mois à 67 ans (soit un capital estimé de 250 000 €), vous devez fournir un effort d’épargne de :

- 195 € par mois si vous commencez à 30 ans

- 365 € par mois si vous commencez à 40 ans

- 780 € par mois si vous commencez à 50 ans

- 1270 € par mois si vous commencez à 55 ans...

Autrement dit, choisissez quand vous commencez à vous préoccuper de votre retraite, mais ne traînez pas trop !

(hypothèses : rendement pendant la phase d’épargne : 5% net)

Pour placer votre épargne financière, privilégiez le PEA et l’assurance-vie : ces deux enveloppes fiscales sont incontournables pour tous les projets de vie. Compte tenu de votre horizon de placement encore assez long, un profil d’épargne offensif est souvent le plus judicieux.

Pour réduire votre imposition (si vous êtes dans une TMI élevée), vous pouvez également placer sur le PER : les versements viendront réduire votre revenu imposable et donc vos impôts sur le revenu. Attention : c'est un produit tunnel : sauf cas particuliers, les sommes ne seront récupérables qu'à la retraite !

Et l’immobilier ? Instinctivement, tout le monde préfère être propriétaire à la retraite. C’est vrai, mais vous ne vivrez probablement pas dans le même logement toute votre vie. Ne vous précipitez pas.

À cet âge, le choix immobilier n’est pas structurant pour la préparation de la retraite. L’arbitrage entre propriété et location est avant tout une affaire de choix de vie. Évitez néanmoins de consacrer toute votre épargne à l’immobilier et conservez toujours une part d’épargne financière, plus polyvalente.

Préparer sa retraite à 50 ans

Faites vos premières hypothèses de pension de retraite

À partir de 55 ans, les caisses de retraites vous envoient tous les 5 ans l’estimation indicative globale (EIG) de votre retraite. Cette estimation reprend le nombre de points et de trimestres que vous avez acquis dans les différents régimes, et leur équivalent sous forme de pension de retraite.

Vous pouvez à nouveau bénéficier d’un entretien avec un conseiller retraite pour faire le point sur vos droits et affiner votre projet de retraite. Il pourra simuler votre pension future selon des hypothèses telles que la date de départ, la retraite progressive, le cumul emploi-retraite…

Vous pourrez même simuler une retraite anticipée, qui revient à partir plus tôt mais subir une décote sur la pension versée. À vous de voir si vous aurez assez de capital pour compléter la rente (à ce sujet, lire aussi : combien avoir à la retraite ?).

En préparant votre retraite, ne négligez pas les aspects psychologiques et sociaux : votre travail n’est pas votre vie. Préparer sa retraite, c’est aussi avoir des passions, des envies... Vous devez avoir de quoi vous occuper lorsque vous ne travaillerez plus !

Épargnez de façon plus offensive

La cinquantaine est un bon moment pour donner un coup d’accélérateur à votre épargne : vous disposez en général des meilleurs revenus de votre carrière, et avez encore plus d’une décennie avant de toucher au capital dédié à la retraite. Vous pouvez donc toujours adopter un profil relativement offensif grâce à cet horizon long.

Les bons outils restent les mêmes. Outre le PEA et l’assurance-vie, vous pouvez aussi alléger votre fiscalité en versant sur un Plan d’Épargne Retraite : les versements sont déductibles de vos revenus.

Pour améliorer votre pension future, vous pouvez également racheter jusqu’à 12 trimestres de cotisations. Le rachat de trimestres consiste à acquérir des droits à la retraite au titre d’une période de votre vie au cours de laquelle vous n’avez pas cotisé : années d’étude, job étudiant insuffisant pour valider un trimestre… Le coût à payer est proportionnel à l’âge au moment de la demande. L’opération n’est pas toujours gagnante : le calcul est complexe et s’évalue au cas par cas.

Le rachat de trimestres peut se comparer à un placement sur le PER : le versement vient déduire les revenus imposables et augmenter la pension future. À vous de voir si vous préférez un capital retraite libellé en trimestres ou en euros !

L’acquisition de nue-propriété temporaire de SCPI est un bon moyen d’investir votre épargne dans l’immobilier en programmant des revenus différés à une date future, tout en bénéficiant d’une décote à l’achat.

Préparer sa retraite à 60 ans

Affinez votre scénario de départ à la retraite

Comment préparer sa retraite à 60 ans ? En entrant dans le concret ! Pour fêter vos 60 ans puis vos 65 ans, les caisses de retraite vous enverront une estimation détaillée de votre future pension de retraite. Elle vous sera utile pour choisir la date précise de votre départ à la retraite.

Vous pouvez en effet demander la liquidation de votre retraite de façon anticipée (en général à partir de 62 ans) en contrepartie d’une décote, ou retarder votre départ de quelques trimestres (ou quelques années) pour obtenir une pension majorée.

Allégez le risque sur vos placements

Si votre tranche d’imposition est élevée, les versements sur le Plan d’Épargne Retraite prennent tout leur sens : vous défiscalisez immédiatement sans devoir immobiliser trop longtemps le capital, récupérable à la retraite.

Vous devez réduire progressivement le risque sur vos placements afin d’éviter que la volatilité ne fasse trop varier l’épargne constituée au moment où vous en aurez besoin.

Cependant, tout dépend de votre situation. Si vous disposez par ailleurs d’une enveloppe de placements sécurisés ou si vous anticipez la transmission de votre patrimoine, inutile de sécuriser intégralement votre patrimoine à 60 ans ! L’essentiel est qu’une baisse des marchés financiers ne vous mette pas en péril.

C’est aussi le bon moment de vous prémunir contre la dépendance et la perte d’autonomie. Sujet délicat mais parfois essentiel, une bonne prévoyance évite des coûts futurs importants et limite les charges qui pèseront sur sa famille.

Enfin, certains placements vous offriront le choix entre sortie en rente ou sortie en capital.

- La rente permet d’obtenir un revenu garanti à vie, sans aucun risque, en échange d’un abandon définitif du capital auprès de l’assureur qui vous verse la rente.

- Récupérer le capital apporte plus de flexibilité : vous pouvez le consommer progressivement, mais aussi le transmettre de votre vivant ou sous forme d’héritage.

Le bon choix dépend de votre situation patrimoniale (rapport entre pension de retraite et train de vie, épargne disponible sur d’autres produits, volonté de transmettre...) et de votre arbitrage entre certitude de la rente et flexibilité du capital.

Préparez efficacement votre retraite avec Yomoni

Pour préparer financièrement votre retraite, trois points à retenir :

- il faut cotiser soi-même pour sa retraite en épargnant. Commencez tôt pour maximiser la durée de capitalisation (pensez à l’échiquier !)

- réduisez les frais pour ne pas pénaliser le rendement

- connaissez votre tolérance à la volatilité pour calibrer votre prise de risque et concilier rémunération et sérénité

Chez Yomoni, la préparation de la retraite est facilitée avec :

- Yomoni Vie, un contrat d’assurance-vie à moindres frais, idéal pour placer régulièrement tout en conservant l’argent disponible :

- Yomoni Retraite+, le Plan d’Épargne Retraite (PER) le plus compétitif du marché, pour faire fructifier votre épargne retraite tout en réduisant votre impôt sur le revenu grâce aux déductions fiscales !