Il ne vous reste plus que quelques jours pour faire baisser vos impôts en 2024 grâce au Plan d’Epargne Retraite (PER). Ce placement idéal pour vous constituer un complément de revenus à la retraite vous offre la possibilité de déduire fiscalement vos versements. Voici comment utiliser vos plafonds 2023 efficacement.

Impôts : quel montant maximum puis-je déduire de mes revenus en 2024 avec mon PER pour mes impôts 2025 ?

Lorsque vous possédez un Plan d’Epargne Retraite, vous avez la possibilité de déduire les versements de vos revenus imposables. Cela aura pour effet de diminuer votre imposition de l’année suivante lors de votre déclaration de revenus.

Cet avantage est toutefois plafonné. En 2023, le plafond de déduction maximum correspond à 10 % de vos revenus professionnels de 2022. Toutefois, pour avantager les revenus inférieurs à 40 000 euros, le plafond de déduction minimum ne peut être inférieur à 4 114 euros. Dans tous les cas, le plafond ne peut dépasser 32 909 euros.

Ces plafonds de déduction concernent l’ensemble des versements effectués avant le 31 décembre 2023 sur l’ensemble de vos produits d’épargne retraite. Ainsi, il faudra prendre en compte, sur ces plafonds, les éventuels versements obligatoires de votre entreprise ou de votre part sur un PER collectif (PEReco) et/ou un PER obligatoire (PERo) dans l’entreprise. Cela concerne également les anciens contrats d’épargne retraite (PERECO, Contrat Madelin, Préfon…).

Les travailleurs indépendants ont un plafond plus élevé. Ne bénéficiant pas du même régime de protection sociale et leurs revenus pouvant fluctuer en raison de leur activité, le plafond est supérieur à celui des salariés. Ainsi, les Travailleurs Non-Salariés (TNS) pourront déduire jusqu’à 81 384 euros sur leurs revenus 2023.

Profitez des plafonds non-utilisés des années précédentes

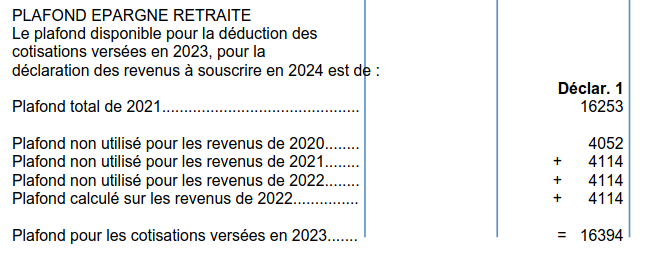

Le plafond de déduction de l'année est majoré de la part du plafond annuel de déduction des trois années précédentes (2023, 2022 et 2021) non utilisée. Ce montant non-utilisé figure sur votre déclaration de revenus préremplie, dans le troisième feuillet, ainsi que dans votre avis d'imposition.

Exemple d'avis d'imposition. Ce contribuable peut profiter de la défiscalisation à hauteur de 16 394 € de versements en 2023. Il peut verser davantage sur son PER, mais la part excédentaire n'ouvrira pas droit à défiscalisation.

Il n’est pas interdit de verser davantage sur votre PER et ainsi vous constituer une épargne solide pour la retraite. Cependant, si l'attrait fiscal est important pour vous, vous pouvez avoir intérêt à reporter vos versements sur l’année suivante, si vos versements effacent l'imposition d'une tranche entière.

Par exemple, si vous versez assez pour passer de la tranche 30% à la tranche 11%, il peut être plus intéressant de répéter l'opération l'année suivante que de réduire davantage votre revenu imposable cette année. Il est en effet plus efficace de réduire ses revenus imposables lorsque l'on se trouve dans une tranche d'imposition élevée.

Enfin, si vous êtes en couple et soumis à imposition commune, vous pouvez aussi bénéficier chaque année de la fraction du plafond de déduction non utilisée par votre conjoint ou partenaire de PACS.

Bon à savoir : Vous pouvez renoncer à déduire vos versements

Vous pouvez écarter la déduction de vos versements volontaires sur un PER, ce qui vous permettra de bénéficier d’un avantage fiscal à la sortie du plan. Cette option peut être exercée lors de chaque versement, auprès de votre gestionnaire.

Le PER est utile lorsque vous anticipez une baisse de tranche d'imposition à la retraite

Sur le PER, la déduction fiscale des versements volontaires entraîne une refiscalisation des retraits au moment de la retraite. Autrement dit, les sommes retirées du PER intègrent les revenus imposables au moment de la retraite.

Le PER fonctionne donc comme un différé d’imposition. Pour que cela présente un avantage, il est intéressant d’être imposé dans une tranche d’imposition élevée durant sa vie active, puis subir une baisse de taux à la retraite (passer de 41 à 30 %, ou de 30 à 11 %, par exemple). C'est un cas assez fréquent. Mais dans le cas contraire, renoncer à la déduction fiscale des versements peut être intéressant si vous êtes faiblement (ou pas du tout) imposé. Cependant, à ce niveau d'imposition, le PER est en concurrence avec l'assurance-vie, plus souple.

Gardez en tête qu'investir comporte des risques, notamment de perte en capital.