Vous pouvez opter pour un investissement socialement responsable pour convictions personnelles. Mais, s'agissant d'un placement financier, la question du rendement viendra tôt ou tard.

La prise en compte des enjeux de développement durable s'obtient-elle au prix d'une moindre performance financière ? Et qu'en est-il du risque ? Les entreprises les plus responsables sont-elles plus ou moins risquées que l'ensemble des entreprises cotées ?

C'est ce que nous allons explorer dans cet article !

L’investissement durable nécessite-t-il de sacrifier la performance ?

Nous ne pouvons pas affirmer qu’un investissement responsable sera plus ou moins performant qu’un investissement classique dans le futur. En revanche, les données disponibles nous permettent de comparer sur longue période la performance passée de ces deux types d’investissement.

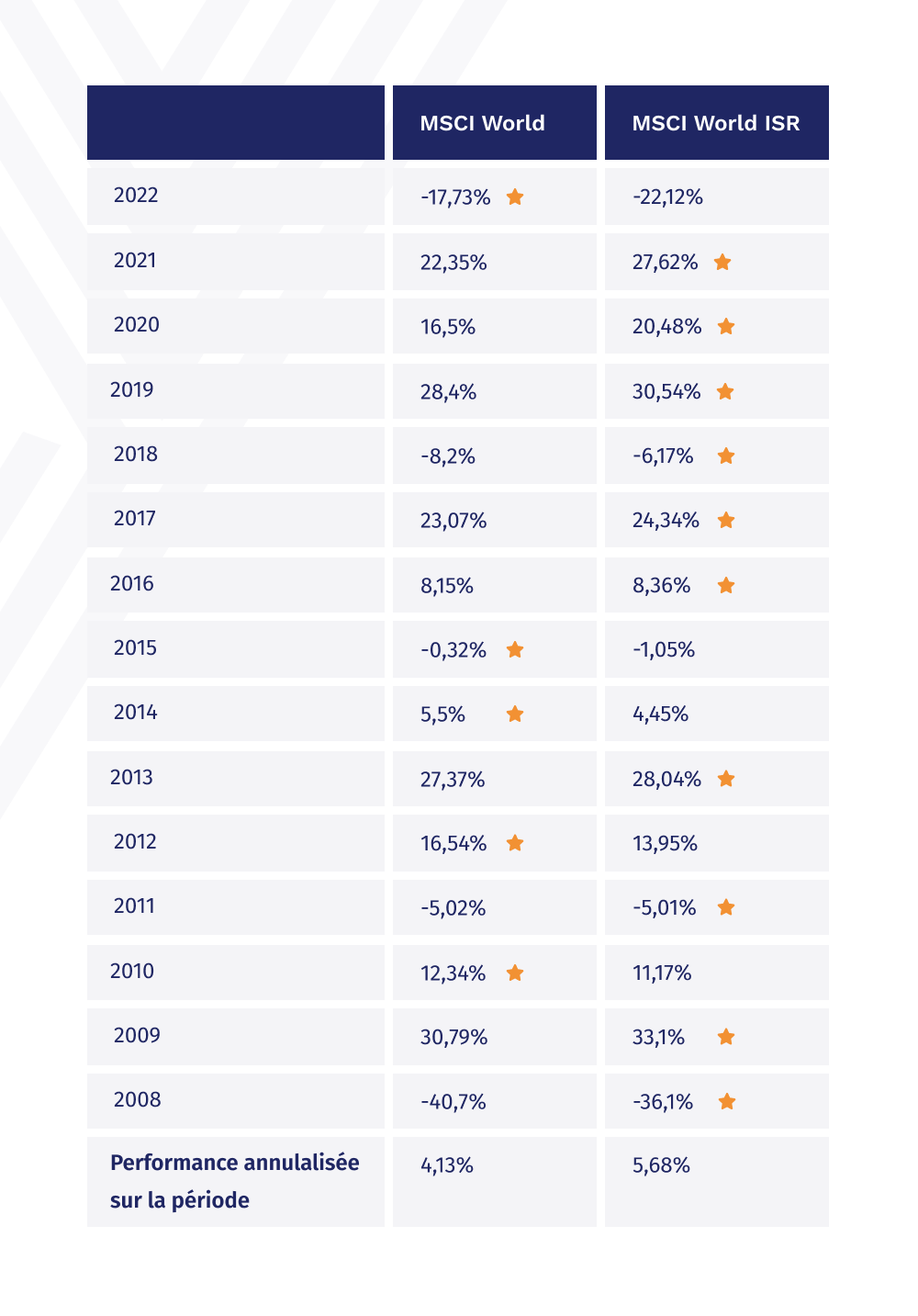

Nous analysons les actions mondiales en comparant la performance et la volatilité depuis 2008 d’un indice classique (MSCI World) avec celles de sa version ISR (MSCI World ISR), dont nous vous avions détaillé la méthodologie de construction dans un précédent article. Pourquoi depuis 2008 ? Car c’est l’année à partir de laquelle les données ISR qui nous intéressent (MSCI ISR) sont disponibles.

NB : Les performances passées ne préjugent pas des performances futures

Le premier constat est que la performance annualisée moyenne de l’indice ISR a été significativement supérieure à celle de l’indice classique. C’est-à-dire que l'investissement responsable en actions internationales n’a pas détruit de performance par rapport à un investissement classique sur longue période, au contraire il a généré en moyenne 1,3 % de surperformance par an, soit 20% sur la période.

En outre, sur les treize années que couvre notre analyse, l’indice ISR a surperformé l’indice classique durant neuf années.

Cela signifie-t-il que l’indice ISR a été plus risqué sur la période ?

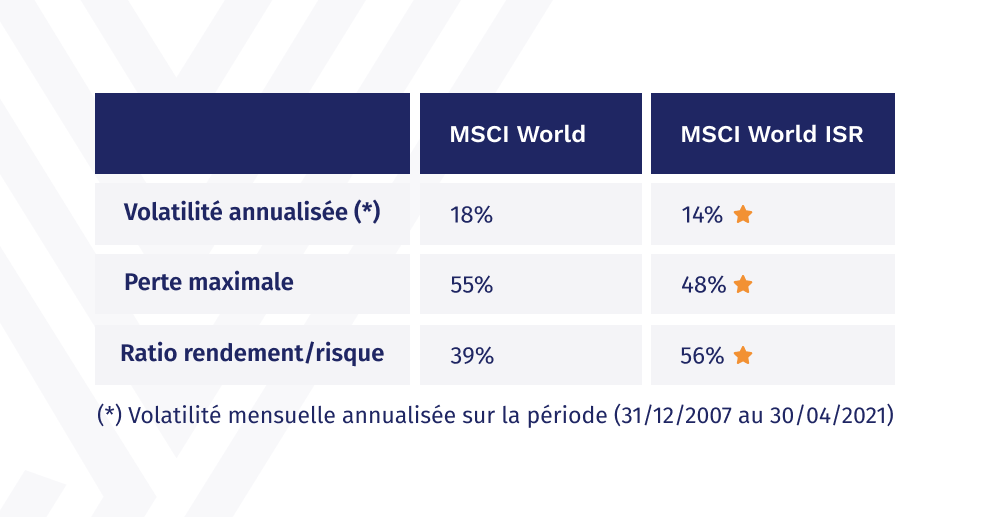

La question qui se pose naturellement est de savoir si la surperformance de l’indice responsable sur longue période vient du fait que l’indice soit plus risqué, ce que nous pourrions être tentés de penser au premier abord. Pour répondre à cette question, nous avons analysé le couple rendement/risque de chacun de ces indices depuis 2008.

L’indicateur le plus courant pour évaluer le risque d’un indice financier est sa volatilité, qui évalue dans quelle amplitude le prix de cet indice peut varier, à la hausse comme à la baisse, par rapport à son prix moyen et sur une période de temps donnée.

Un autre indicateur de risque intéressant est la perte maximale historique supportée par un investisseur qui aurait investi au plus haut niveau de l’indice et revendu au plus bas.

NB : Les performances passées ne préjugent pas des performances futures

Les résultats observés sur la période sont aussi nettement en faveur de l’indice responsable. Le MSCI World ISR a en effet été non seulement plus performant en moyenne que le MSCI World, mais également moins risqué, c’est-à-dire avec une volatilité et une perte maximale plus faibles. Le ratio rendement/risque de l’indice responsable est donc bien meilleur que celui de l’indice classique.

Ce résultat peut étonner car on aurait tendance à penser que l’indice ISR, plus concentré, est plus risqué que son indice parent. Mais on se rend compte, au contraire, que la prise en compte de critères ESG dans la gestion d’une société en réduit significativement le risque. Par exemple, la bonne gouvernance d’une entreprise rassure les investisseurs et réduit la volatilité (et donc le risque) de son cours de bourse.

Comment expliquer la meilleure performance de l’indice ISR ?

Une fois mis en évidence, l'impact de l'investissement socialement responsable sur la performance du portefeuille doit être analysé.

La meilleure performance de l’indice ISR s’explique essentiellement par des écarts sectoriels. On observe par exemple que l’indice ISR sur-performe son indice parent lorsque le secteur de l’énergie sous-performe les autres secteurs. Ceci paraît assez logique, au regard de la sous-exposition significative à ce secteur de l’indice ISR.

L’indice ISR sur-performe également son indice parent lorsque le secteur des valeurs technologiques sous-performe les autres secteurs. Ce constat, moins intuitif, s’explique par le fait que l’indice ISR est bien moins concentré sur les GAFAM (Google, Amazon, Facebook, Apple et Microsoft) que son indice parent. En effet, à l'heure actuelle, seule Microsoft est présente dans l'indice ISR.

Par ailleurs, nous pouvons noter que l’indice ISR a un biais davantage value que son indice parent, c’est-à-dire qu’il détient plus de valeurs dont la valorisation est en-dessous de leur valorisation moyenne. On observe donc, pendant les périodes de rattrapage de performance de ces valeurs décotées (telles que les banques ou les services aux collectivités), une sur-performance de l’indice ISR par rapport à son indice parent.

De façon plus théorique, de nombreuses études ont été faites pour essayer d’analyser les raisons de la surperformance des indices ISR.

MSCI a notamment conclu qu’une meilleure gestion des risques et des opportunités ESG par les entreprises se traduisait par une meilleure compétitivité, une meilleure profitabilité et de plus grands dividendes, tout cela permettant une meilleure performance financière de ces sociétés.

Profitez de l'expertise reconnue de Yomoni pour orienter votre assurance-vie vers des investissements plus responsables. Favorisons ensemble les fonds qui respectent des critères environnementaux, sociaux et de gouvernance.

DémarrerNB : Les performances passées ne préjugent pas des performances futures. Les supports d’investissement présentent un risque en capital.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.