Un peu d’histoire ! Voici 10 portraits de financiers qui ont marqué l’histoire des marchés.

Dans cette série en 3 épisodes presque chronologiques, vous naviguerez au fil des époques et découvrirez ou redécouvrirez des noms connus et moins connus, et autant d'approches des marchés.

De qui vous sentez-vous le plus proche ? Avec qui aimeriez-vous discuter si c’était possible ?

Pour Yomoni, c’est tout vu :)

Hetty Green (1834-1916)

Henrietta "Hetty" Green est sans conteste la femme la plus riche des États-Unis de son époque.

En investissant de façon contrarienne et conservatrice, elle parvient à transformer l’héritage de son père en une véritable fortune.

Selon ses propres termes :

"I buy when things are low and nobody wants them. I keep them until they go up and people are crazy to get them. That is, I believe, the secret of all successful business."

(J’achète des actifs quand les prix sont bas et que personne n’en veut. Je les garde jusqu’à ce qu’ils remontent et que les gens se jettent dessus. C’est, je pense, le secret des affaires qui marchent bien.)

Hetty Green investit surtout en obligations, privilégiant les moments où elles sont décotées à cause de doutes sur la solvabilité de l’émetteur. Chemins de fer, municipalités, banques… le tournant du siècle connaît de nombreuses crises dont elle sait tirer profit en forçant parfois des réorganisations et des liquidations.

Elle comprend bien le pouvoir des intérêts composés, et, en visant avant tout un rendement annuel régulier, elle multiplie progressivement son capital sans trop de soubresauts.

Hetty Green est l’une des très rares femmes d’affaires de l’époque : il est fort possible que cette irruption dans un monde d’hommes, et son style d’investissement très exigeant sur les prix, aient provoqué rumeurs et exagérations sur sa personne.

Surnommée “La sorcière de Wall Street”, Hetty est dite d’une incroyable radinerie : elle ne porte qu’une unique robe noire qu’elle use jusqu’à la corde, elle refuse d’utiliser de l’eau chaude et le chauffage (on l’aurait aperçue réchauffer son bol de porridge sur le radiateur de la banque), et déménage fréquemment pour réduire ses impôts fonciers.

Côté familial, c’est encore pire : elle intente - et gagne - un procès pour démontrer que le testament de sa tante, qui ne l’avait pas désignée dans son héritage, était un faux, allant jusqu'à créer elle-même des faux éléments de preuves.

Mais l’histoire la plus triste pourrait être celle de son fils. Lorsqu’il se casse la jambe, Hetty refuse de payer le médecin, préférant arpenter les cliniques de charité à la recherche d’une qui accepterait de le soigner gratuitement. Évidemment, tout le monde la connaît et l’éconduit. Hetty décide alors de soigner son fils elle-même, provoquant une gangrène et, à terme, l'amputation de la jambe du malheureux enfant.

Jusqu’à la fin de ses jours, malgré sa hernie qu’elle traite avec un bâton calé dans ses vêtements, Hetty continue sans relâche à chercher les bonnes affaires sur les marchés financiers ou immobiliers.

Vérités ou misogynie ? Nous laissons chacun interpréter ces légendes autour d'Hetty. Une chose est sûre : à sa mort, Hetty lègue une fortune estimée entre 100 et 200 millions de dollars, soit l’équivalent de 3 milliards de dollars aujourd’hui.

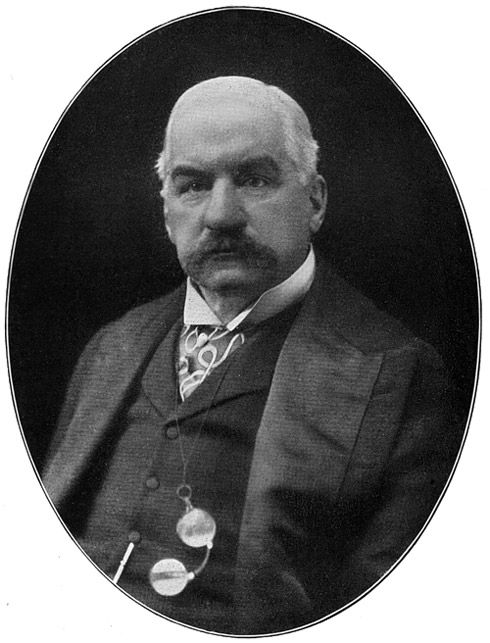

John Pierpont Morgan (1837-1913)

Connaissez-vous la banque J.P. Morgan, au moins de nom ? Et bien vous connaissez désormais le prénom de son fondateur !

Tout a commencé lorsque la petite banque d’affaires Drexel, Harjes & Co. s'allie avec un autre banquier, Junius Spencer Morgan pour prêter main forte à la France après la guerre franco-prusse de 1870. Il n’agissait pas de se retrousser les manches et d’aller au front, mais de prêter 50 millions de dollars pour aider à la reconstruction.

Forts de ce partenariat, Drexel et John Pierpont, le fils de Junius, vont ensuite à New York créer une banque d’affaires qui deviendra plus tard J.P. Morgan & Co, et qui sera toujours présente dans les affaires d’importance publique.

En 1907, une panique prend d’assaut Wall Street. Un banquier tente de créer une pénurie sur le marché du cuivre (un "corner"), mettant en danger les plus grandes banques qui avaient vendu à leurs clients industriels des assurances contre une hausse du prix. Les rumeurs de faillite bancaire contaminent le marché et provoquent un krach.

Au pic de la crise, J.P. Morgan intervient pour renflouer les banques, renforcer leurs réserves allant jusqu’à offrir sa garantie personnelle, ce qui met fin à la crise. (Au même moment, Hetty Green renfloue la ville de New York, en quasi cessation de paiements, alors que les banques refusent de le faire).

Bien sûr, la réalité n’est sans doute pas aussi romantique, et les intentions de J.P. Morgan pas uniquement altruistes… Mais, depuis ce haut fait, J.P. Morgan bénéficie d’une image de sauveur de l’Amérique capitaliste, cette réputation l’ayant par la suite aidé à co-fonder de la Réserve Fédérale américaine, la fameuse “Fed”.

Un peu plus tard, en 1916, en pleine grande guerre, J.P. Morgan achète le bâtiment du 14 place Vendôme à Paris pour en faire son siège européen. L’année suivante, Anne Morgan, la fille de John Pierpont, débarque avec 350 jeunes Américaines et 63 camions de vivres pour soutenir les blessés dans l'Aisne dévastée.

Depuis près de 150 ans, J.P. Morgan est ainsi l’une des banques américaines les plus proches de la France.

Jesse Livermore (1877-1940)

Jesse a 14 ans lorsqu’il fuit la ferme familiale, refusant de travailler avec son père qui l’a contraint de quitter l’école. Il prend le premier job disponible, et travaille sur les marchés financiers (oui, à l’époque c’était assez facile !).

Jesse est board boy, autrement dit “le garçon du tableau”.

En 1891, les cours de bourse viennent par la “tape”, une bande de papier sur laquelle les transactions sont diffusées tout au long de la journée par les places boursières. Un board boy recopie alors les cotations de chacune des actions à la craie sur un grand tableau présenté aux clients de la banque, afin de leur fournir la cote en quasi temps réel.

À force de recopier les chiffres, Livermore finit par repérer des configurations répétitives dans le mouvement des cours. Il teste ses hypothèses en investissant ses premiers salaires et, fort de ses résultats, quitte rapidement son emploi pour pratiquer le trading à temps plein.

Le style de Livermore est très spéculatif. Il passe ses journées dans les bucket shops, des bureaux de paris boursiers non réglementés qui permettent d’obtenir un fort effet de levier à la hausse comme à la baisse sans posséder les titres, avec une mise minimale et une très forte probabilité de perte.

Mais Jesse s’en tire bien, allant toujours dans le sens de la tendance. Il aime profiter des baisses, d’où ses surnoms de plunger boy, le plongeur. Il sait manipuler le marché et utilise des identités multiples, allant jusqu’à se faire bannir de tous les bucket shops de Boston.

Jesse gagne près d’un million de dollars pendant la grande panique de 1907 en vendant à découvert les actions. Mais J.P. Morgan, qu’il considère comme son mentor, est alors dans le sens opposé : il soutient Wall Street, et demande à Jesse de cesser immédiatement les ventes à découvert. Jesse repasse alors à l’achat, engrangeant 3 millions supplémentaires lors du rebond.

Malgré cette fortune considérable pour l’époque, le plunger boy fait plusieurs fois faillite par la suite, notamment à cause d’un effet de levier élevé et de sa gestion des risques défaillante. Mais le trading est dans son sang, et il revient inlassablement sur les marchés reconstituer son capital.

Pendant le krach de 1929, il encaisse près de 100 millions de dollars (l’équivalent d’un milliard et demi de dollars aujourd’hui) en vendant à découvert le marché pendant les plus fortes séances baissières de l’histoire boursière, ce qui lui vaut le surnom de Great Bear of Wall Street, le grand ours (investisseur baissier) de Wall Street. Malheureusement, il dilapide ce capital quelques années plus tard, et se déclare pour la troisième fois en faillite en 1934.

Dans les années 30, les soucis s’accumulent. La création du gendarme de la bourse américain, la SEC, ne laisse plus de place au style de trading qu’il pratiquait. La fortune de son épouse, riche héritère, lui fait perdre l’appétit pour le trading, tandis qu’un drame familial le plonge dans la dépression et le mène au suicide.

Livermore meurt endetté, sans aucun patrimoine.

La vie de Jesse Livermore et ses méthodes de trading sont romancées dans le livre Reminiscences of a Stock Operator, par Edwin Lefèvre.

À suivre...

Dans le prochain épisode de cette série, découvrez les portraits d'investisseurs qui ont façonné la philosophie d'investissement de Yomoni...

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.