Les vacances sont déjà finies et le retour à l’open space vous donne un coup de blues ?

Marre des transports, du boulot, des collègues ? Envie de tout plaquer ?

Voici comment vivre de vos rentes et prendre de très longues vacances.

Commencez par estimer votre besoin mensuel

Devenir rentier sans être un héritier, c’est possible… à condition de ne pas avoir un train de vie somptuaire !

De combien avez-vous besoin pour vivre ?

Faites le point sur vos dépenses actuelles. N’oubliez pas que si vous arrêtez de travailler, vous allez supprimer certains frais (par exemple : réduire le coût du logement si vous vous libérez des contraintes de proximité avec un bassin d’emploi), mais potentiellement augmenter d’autres dépenses (comment utiliserez-vous votre temps libre ?).

Plutôt que de vivre de vos rentes à 100%, vous pouvez aussi viser un complément de revenu régulier. Ce sera par exemple nécessaire si vous souhaitez travailler à temps partiel ou exercer un métier-passion moins rémunérateur.

Vous avez défini combien vous voulez gagner par mois ? Parfait ! Estimons désormais le capital nécessaire pour générer cette rente.

Combien faut-il pour devenir rentier sans toucher au capital ?

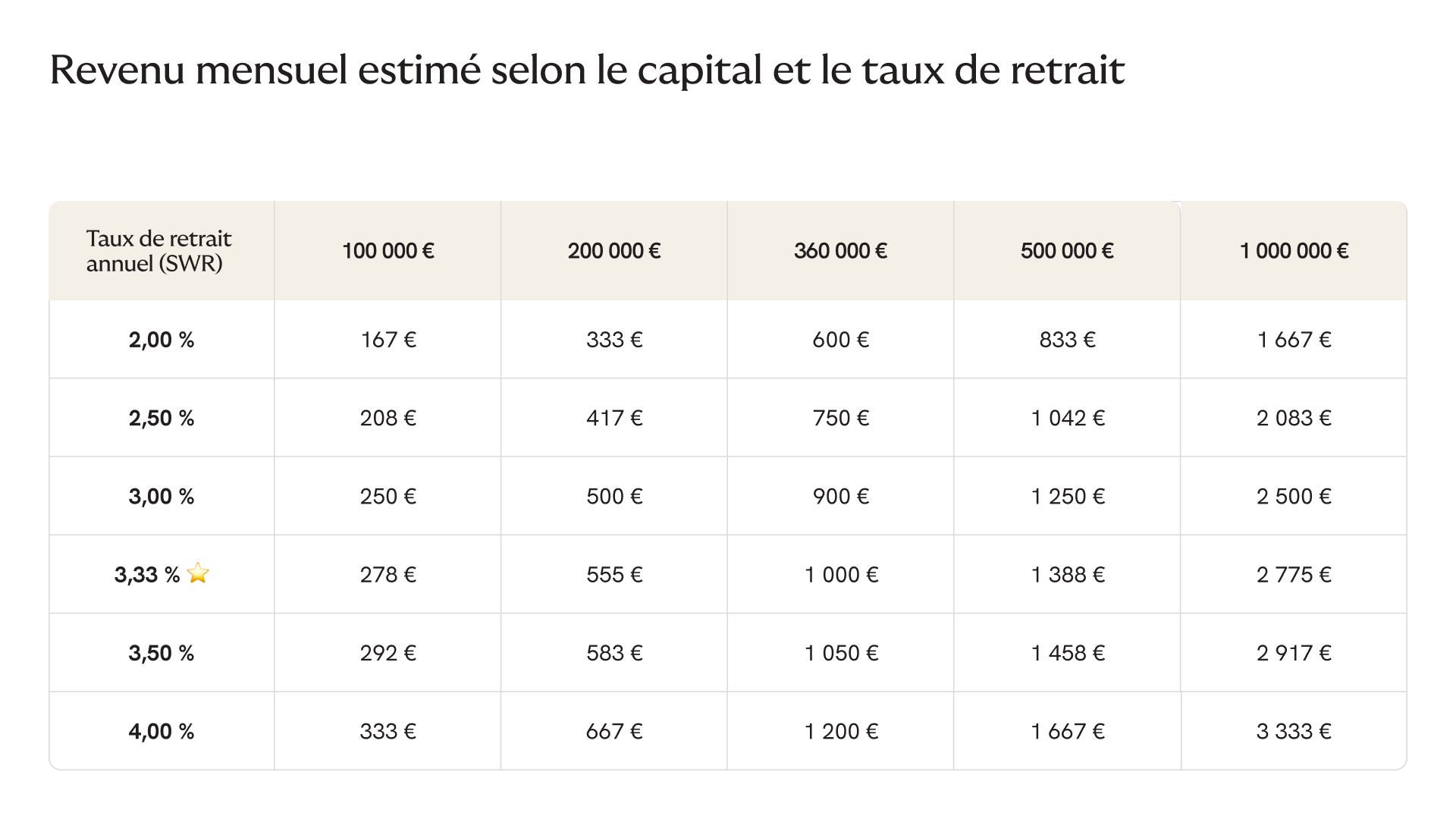

Ajustez le niveau souhaité de rente et le taux de rémunération des fonds, et vous saurez immédiatement de combien vous avez besoin !

Et voici la même chose sous forme de tableau.

Lecture : pour obtenir une rente de 1000 € par mois, soit 12 000 € par an, il faut détenir un capital de 300 000 € et le placer à 4 % annuels.

Plus d'explications dans notre article dédié :

Ce raisonnement simple se heurte à une douloureuse réalité : les rendements de ce tableau sont incompatibles avec des produits garantis en capital. Des rendements élevés correspondent à un risque élevé : votre souhait de ne jamais piocher dans le capital vous impose un risque élevé, et donc un risque de baisse du capital !

C'est donc assez contradictoire...

Combien faut-il pour devenir rentier en acceptant de toucher au capital ?

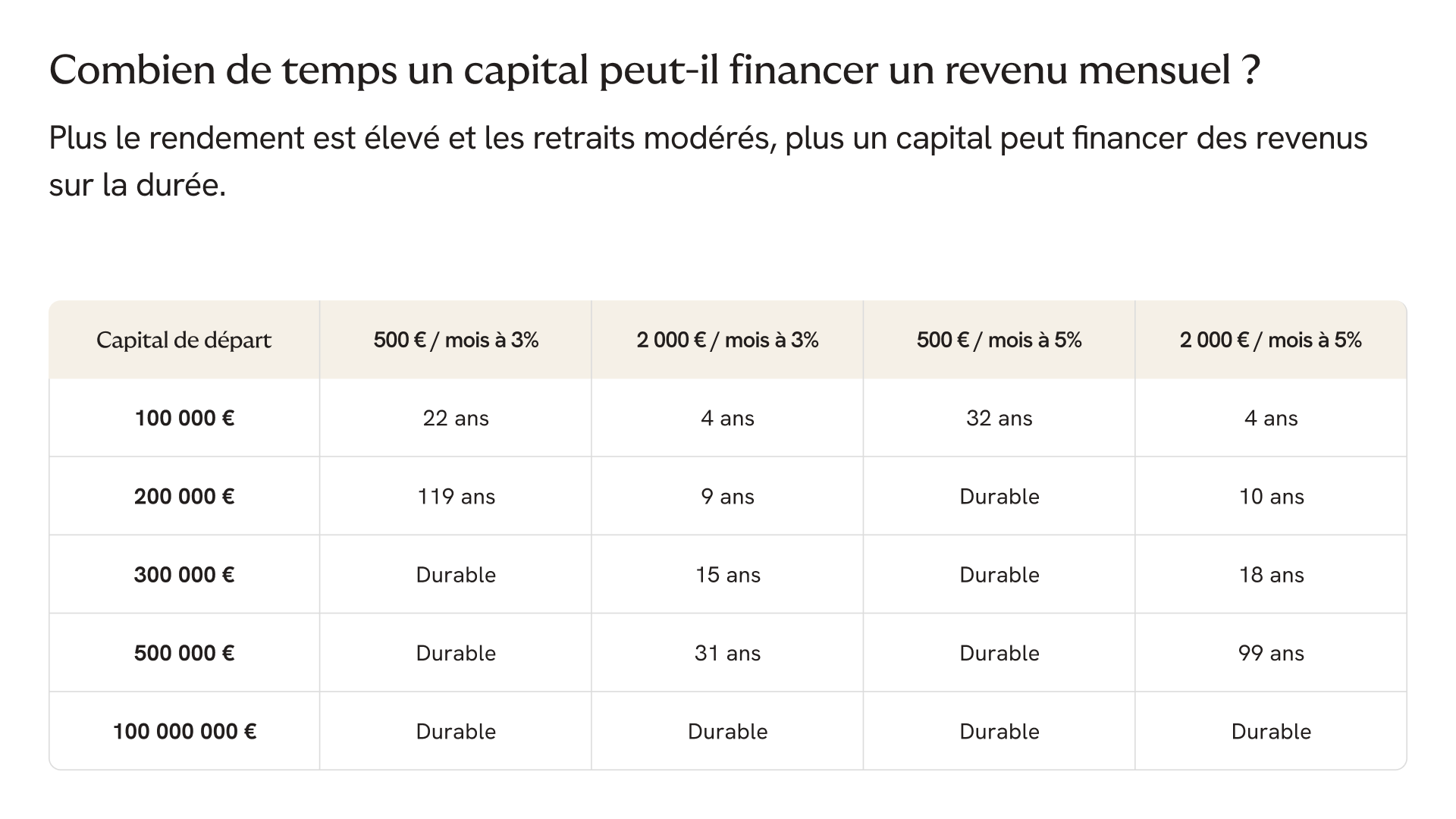

Une autre approche consiste à se demander pendant combien de temps on peut piocher dans un capital avant qu’il ne s’épuise. On suppose évidemment que le capital est placé et rapporte des intérêts.

Lecture : Un capital de 500 000 € placé à 3% par an sera totalement épuisé après 31 ans si l’on retire 2000 € par mois.

Combien de temps peut-on vivre avec 300 000 euros ? Entre 15 et 18 ans si l'on retire 2000 € par mois. Eternellement si l'on retire uniquement 500 € par mois.

Ce tableau est certes plus complexe, mais il reste encore très théorique pour être réaliste.

L’un de ses écueils, c’est qu’il considère un taux de rémunération fixe.

En pratique, pour atteindre des taux supérieurs aux taux sans risque (actuellement proches de 0%), vous devrez prendre du risque, par exemple investir en actions. Cela entraîne des fluctuations sur le capital. Or, ces fluctuations augmentent le risque d’arriver à court de capital, et ce même si la tendance à long terme est positive.

En effet, dès lors que l’on retire du capital, la séquence des rendements annuels (l’ordre dans lequel ils surviennent) a une importance. Un rendement régulier de 4% préservera mieux le capital qu’un rendement moyen de 4% avec des variations (-2% une année, +10% la suivante...).

Calculer la durée de survie d’un capital dans un monde incertain est plus complexe que cela en a l’air. C’est le métier des assureurs lorsqu’ils servent des rentes viagères !

Beaucoup a été écrit sur le sujet, notamment dans le monde anglo-saxon où les thématiques de planification financière et de préparation de la retraite sont cruciales, compte tenu d’une retraite par répartition peu développée. Il est impossible de résumer tout ce domaine d’étude en quelques lignes.

Retenez surtout que ce tableau représente un ordre de grandeur plutôt qu’une vérité. Il tend à surestimer la durée de vie des capitaux, et ce d’autant plus que le taux est élevé.

Devenir rentier avec le SWR idéal et la Trinity Study (la fameuse "règle des 4%")

Le SWR : le taux de retrait sécurisé du capital

S’il ne fallait retenir qu’un chiffre lorsque l’on veut devenir rentier, c’est la SWR : le safe withdrawal rate, le taux de retrait sécurisé du capital. Autrement dit, la proportion de votre capital que vous pouvez consommer chaque année en limitant la probabilité qu’il ne s’épuise.

Lorsque l’on parle de capital, on parle ici d’un portefeuille correctement diversifié entre actions et obligations, dans lequel on pioche périodiquement une somme donnée. On accepte donc un risque en capital, et on consomme le capital, mais on attend de ce dernier qu’il progresse et compense nos retraits.

Plus vous retirez, plus vous augmentez votre risque de ruine précoce. Moins vous retirez, plus vous augmentez la durée de vie de votre capital. Parfois, vous retirerez davantage que la progression de votre portefeuille au cours de l’année, c’est normal.

Les professionnels sont très divisés sur ce qui constitue un SWR sain. Certains estiment qu’il faut se restreindre à 2 %, d’autres que l’on peut monter à 5 % par an. Tout dépend également de votre objectif (consommer tout le capital ou avoir quelque chose à transmettre ?) et de l’allocation d’actifs utilisée.

Le sujet est amplement débattu. La page dédiée sur le site Bogleheads (la communauté américaine de fans de John Bogle, le père des fonds indiciels et fondateur de la société Vanguard), vous dira tout ce que vous devez savoir sur le sujet. Ici encore, il est impossible de résumer les nombreux travaux de recherche tout en restant rigoureux : le mieux est de consulter plusieurs sources si le sujet vous intéresse.

Trinity Study : la règle des 4 %... mais méfiez-vous en

En matière de taux de retrait, méfiez-vous des raccourcis. Certains conseillers en gestion de patrimoine évoquent “La règle de 4%” comme s’il s’agissait d’une vérité. Il n’en est rien. Ce chiffre est tiré de la “Trinity Study”, surnom de l’étude publiée en 1998 qui a défini le concept de SWR, utilise une étude probabiliste dite de “Monte Carlo” pour viser 95 % de chances de succès à un horizon 30 ans.

Dans ce modèle, un succès est défini comme un capital résiduel positif (même d’un dollar) après 30 ans de retraits. Autrement dit, si vous avez aujourd’hui 30 ans, avoir dilapidé la quasi-totalité de votre capital à 60 ans correspond à un succès pour cette étude. Ce n’est pas forcément votre définition du succès financier.

L’environnement financier actuel appelle d’autres facteurs de prudence. Par exemple, l’étude utilise des rendements obligataires bien plus élevés que ceux qui prévalent aujourd’hui, d’où ses révisions récentes plus conservatrices.

La Trinity Study a établi des méthodes de calcul de taux de retrait optimaux, mais elle n’édicte certainement pas une “règle des 4 %” qui garantirait à 100 % de conserver un capital éternellement, loin de là.

Elle apporte cependant quelques éléments d’intérêt :

- Être souple dans la dépense (pouvoir se restreindre les “mauvaises années”, quitte à dépenser davantage les “bonnes années”) contribue à la longévité du capital

- Disposer d’une épargne de précaution joue le même rôle

- L’allocation d’actifs joue un rôle crucial : une part majoritaire d’actions contribue à améliorer la longévité du capital, malgré la volatilité que ceci entraîne.

Mais assez de théorie, revenons au concret.

Pour la suite, nous allons considérer un SWR de 3,33 %. Pourquoi ce chiffre ? Deux raisons : il reste dans la fourchette du raisonnable, et il facilite les calculs puisque le capital nécessaire s’élève à 360 fois vos dépenses mensuelles.

Ainsi, si vous comptez retirer 1000 € par mois, il vous faudra 360 000 € avec ce SWR.

Lecture : si vous estimez qu’un SWR de 3,33 % est raisonnable et souhaitez retirer 1 000 € par mois, il vous faut un capital de 360 000 €.

Ce tableau est le même que le premier de cet article. Ce qui diffère, c’est l’usage que l’on fait du capital. Dans le premier cas, on cherchait des placements qui distribuent un revenu mensuel ou annuel (obligations, immobilier locatif…) afin de ne jamais toucher au capital. Le problème était que ces placements n’existaient pas. Ici, on prélève régulièrement dans le capital : c'est plus réaliste.

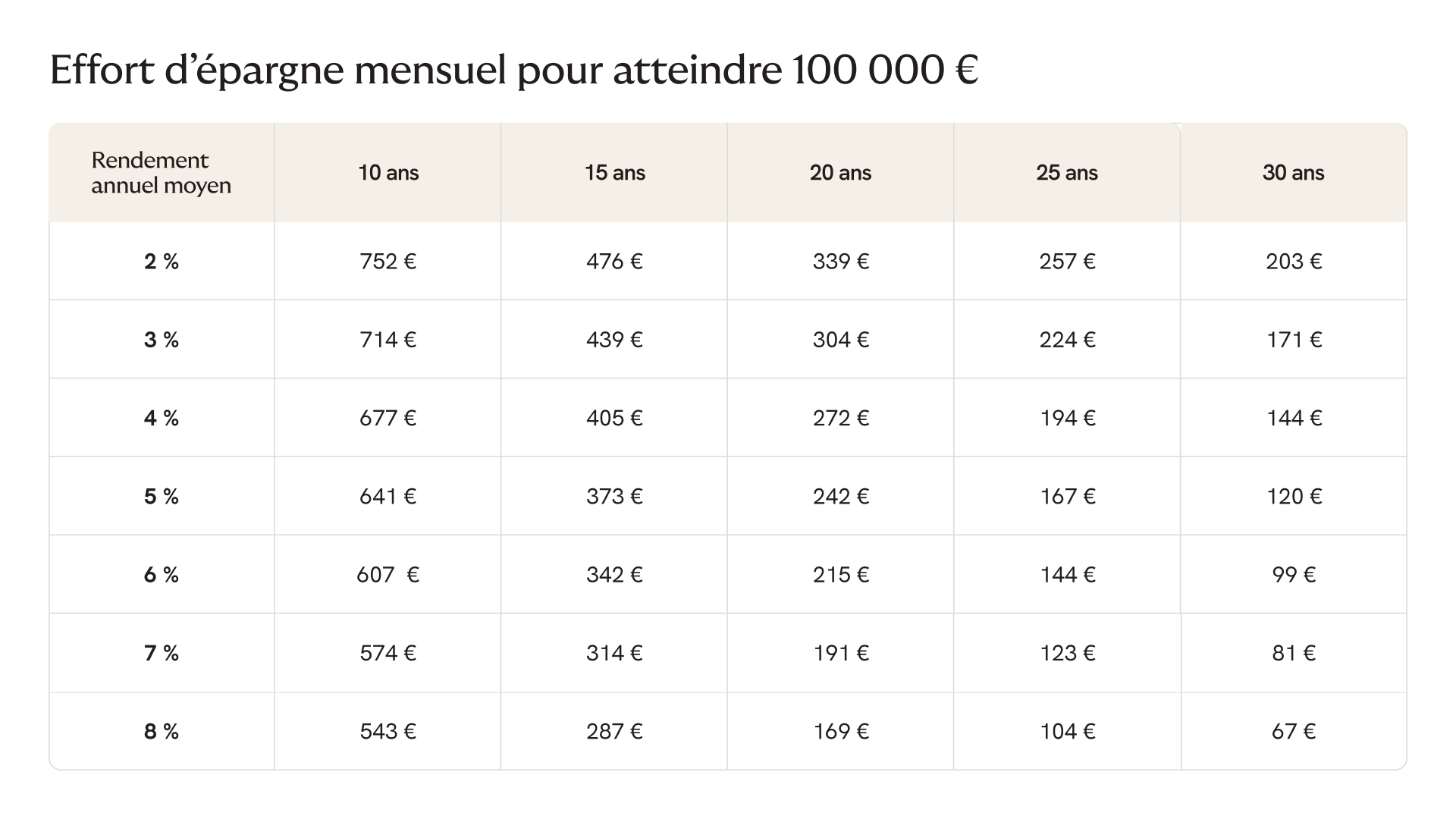

Quel effort d’épargne pour atteindre un capital donné ?

Reste à rassembler cette somme ! Combien épargner par mois pour obtenir un capital de 100 000, 200 000 ou 500 000 € ?

Le tableau ci-dessous correspond à un capital-cible de 100 000 €. Il suffit de multiplier les montants par 2 pour obtenir un capital de 200 000 €, par 5 pour obtenir 500 000 €, par 10 pour 1 000 000 €, et ainsi de suite.

Lecture : pour obtenir 100 000 € en partant de rien, il faut placer 242 euros par mois à 5% nets pendant 20 ans, ou encore placer 607 € par mois à 6% pendant 10 ans.

Revenons à nos 360 000 €, la somme qui permet d’obtenir 1000 € par mois avec un SWR de 3,33 %. Pour la rassembler, vous devez par exemple :

- épargner 1342 € par mois pendant 15 ans, en plaçant à 5% ou

- épargner 442 € par mois pendant 25 ans, en plaçant à 7 %.

Quelques mots sur la fiscalité

Tous les chiffres présentés ici omettent la fiscalité.

Les cas particuliers sont trop nombreux pour pouvoir créer des simulations adaptées à chaque situation fiscale.

Cependant, l’assurance-vie et le PEA seront souvent plus avantageux que des placements qui distribuent des revenus tels que les SCPI ou l’immobilier locatif, pour deux raisons :

- vous profitez de certains abattements ou exonérations d’impôt,

- les sommes retirées (rachats partiels sur assurance-vie par exemple) comportent toujours une part de capital non imposable : vous ne serez imposé que sur une partie de la somme retirée.

Ainsi, entre les deux portefeuilles suivants :

- A : un portefeuille qui ne distribue aucun revenu (des ETF capitalisants par exemple), dans lequel on pioche en vendant régulièrement des parts,

et - B : un portefeuille qui distribue des revenus (des actions à forts dividendes, des SCPI ou des obligations à haut rendement par exemple) dont on ne consomme que les revenus,

... le portefeuille A sera plus efficace.

C'est contre-intuitif mais c’est ainsi ! Le portefeuille A est aussi plus efficace à d’autres égards (meilleure diversification, donc moindre risque, donc meilleure chance de survie...).

Ce que vous pouvez faire aujourd’hui pour devenir rentier prochainement

Assez de mathématiques, soyons pragmatiques ! Récapitulons.

Si vous souhaitez devenir rentier avec votre capital et quitter votre travail d’ici à quelques années ? Vous avez trois leviers :

- Le montant de l’épargne

- La durée d’épargne

- Le taux de l’épargne

Vous pouvez épargner ? Alors faites-le dès maintenant.

Plus vous épargnez et plus vous le faites tôt, et plus votre capital augmentera.

Soyez avant tout réguliers ! Ne cherchez pas à anticiper les marchés. N’essayez surtout pas de décaler votre versement d’épargne pour choisir les bons moments : c’est inutile, nul ne peut anticiper les mouvements à court terme. Investissez dès que possible et régulièrement, c’est la clé pour constituer un patrimoine progressivement.

Quoi qu’il arrive, ne vous adonnez pas à une discipline d’épargne trop drastique dans l’unique but de cesser, si tout va bien, de travailler plus tôt : à vous de trouver le juste équilibre. L’argent a plus de valeur lorsque l’on est jeune, la vie ne consiste pas à se priver pour respecter un tableau Excel !

Je démarre aujourd'hui !

Pas le budget pour épargner gros ? Optimisez les autres paramètres.

Si vous avez peu d’argent à épargner aujourd’hui, vous pouvez tout de même agir :

Si vous ne détenez aucun produit d’épargne, commencez par ouvrir une assurance-vie ou un PEA pour faire tourner le compteur fiscal.

Comment choisir entre assurance-vie ou PEA ? L’assurance-vie est plus polyvalente (elle permet d’investir en actions, obligations, fonds en euros…), tandis que le PEA est uniquement investi en actions.

Ouvrir ces enveloppes diminuera la fiscalité sur vos gains, ce qui améliorera le rendement net de votre épargne… et donc la rente que vous en tirerez.

Si vous avez déjà des produits d’épargne, attelez-vous à réduire les frais sur votre épargne actuelle. Moins de frais, c’est un meilleur rendement, donc un effort d’épargne mensuel moindre (ou un capital final plus élevé, selon le point de vue). Surveillez à la fois les frais des enveloppes et les frais des produits sous-jacents : les ETF indiciels sont à privilégier aux OPCVM actifs. Et diversifiez !

Si vous avez déjà des produits à faibles frais, alors vous êtes déjà bien parti ! La dernière couche de l’optimisation consiste à vérifier que votre profil de risque est adapté à votre horizon et votre tempérament. Le krach de 2020 vous a laissé de marbre ? Peut-être que votre allocation d’actifs est trop sécuritaire. Certes, un profil très défensif aide à dormir, mais peut aussi limiter votre potentiel de progression. Vous avez peut-être une capacité à prendre davantage de risque pour espérer un meilleur rendement à long terme.

Vous savez tout !

Nous vous laissons méditer sur ces calculs et ajuster vos habitudes d’épargne si besoin… avant de retourner travailler ! Si cet article vous a plu, faites-en profiter vos collègues accablés, eux aussi, par la rentrée. N’hésitez pas à le laisser négligemment traîner sur une table à la pause café !

Les ETF sont des produits financiers dont le cours peut évoluer à la hausse comme à la baisse, ils ne sont pas garantis en capital et leurs performances passées ne présagent pas de leurs performances futures.