Si vous avez manqué nos deux premiers épisodes, commencez par ici :

Aujourd'hui nous nous intéressons à quelques figures qui ont marqué ou marquent encore l'époque contemporaine !

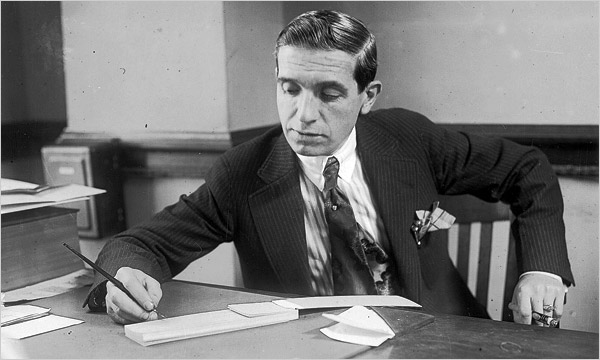

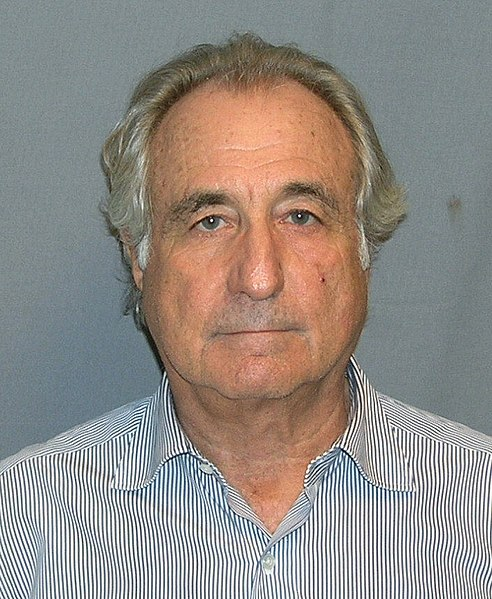

Ponzi (1882-1949) et Madoff (1938-2021)

La cavalerie bancaire est une pratique frauduleuse qui consiste à emprunter auprès d’une banque et à rembourser le prêt avec un nouvel emprunt souscrit dans une autre banque… Appliqué à l’épargne, cela donne ce que l’on nomme… un Ponzi !

Charles Ponzi est l’auteur le plus connu de ce type l’escroquerie. Parfait anonyme, c'est en 1919, à sa sortie de prison pour des premiers délits financiers, qu'il élabore l'arnaque qui finira par porter son nom.

Il propose au public de lui confier de l'argent car il a trouvé un moyen, dit-il, d'obtenir une belle rémunération sans risque grâce à un arbitrage sur des coupons-réponse internationaux, des formes de timbres-poste prépayés valables dans plusieurs pays.

Le rendement promis ? 50% en trois mois. Grâce à cette promesse, il récolte immédiatement 15 millions de dollars à faire fructifier.

Hélas, Ponzi n’a probablement jamais touché un coupon-réponse international de sa vie. Il conserve pour lui les montants versés. Au terme des trois mois, en guise d’intérêt, il verse une partie des souscriptions des nouveaux arrivants, dont il conserve toujours une part importante pour lui-même. Un montage totalement fictif qui s’écroule un an après sa création lorsqu’il devient impossible de recruter assez de nouveaux entrants pour rémunérer la base d’investisseurs existants.

Après un passage en prison, Ponzi réitère son exploit dans plusieurs États américains. Il se fait à nouveau incarcérer puis expulser dans son pays natal, l'Italie, où Benito Mussolini en personne lui propose un poste. Mais on ne se refait pas : Ponzi finit par arnaquer le Trésor italien et fuit vers le Brésil pour éviter une nouvelle peine.

Si la première arnaque de Charles Ponzi n'a duré un an, Bernard Madoff a réussi à faire durer son pseudo-fonds d’investissement pendant des décennies, rassemblant au pic de sa popularité 65 milliards de dollars.

Le secret de sa longévité ? Des performances illusoires, mais surtout crédibles : ni trop fortes ni trop faibles, elles donnaient l’illusion du réel, avec une apparence de volatilité : pour ne pas éveiller de soupçons, il faut se comporter comme un vrai fonds !

Le relationnel y était aussi pour beaucoup : Madoff visait surtout des clients aux poches profondes qui appréciaient l’idée de faire partie d’un club d’élite, et disposait d'une légitimité historique (Madoff est l’un des architectes informatiques du Nasdaq, qu’il a présidé jusqu’en 1973).

Madoff est loin d’être le seul promoteur de systèmes de Ponzi. Il en a toujours existé, et il en existera toujours.

Pour vous en prémunir, pas de secret :

- si c’est trop beau pour être vrai, c’est louche,

- si le sous-jacent ne peut pas fournir le rendement promis, alors la rémunération vient d'ailleurs, probablement des nouveaux entrants,

- les riches n’ont pas accès à des placements secrets.

Redoublez de vigilance : même les investisseurs institutionnels ont placé leur argent chez Madoff…

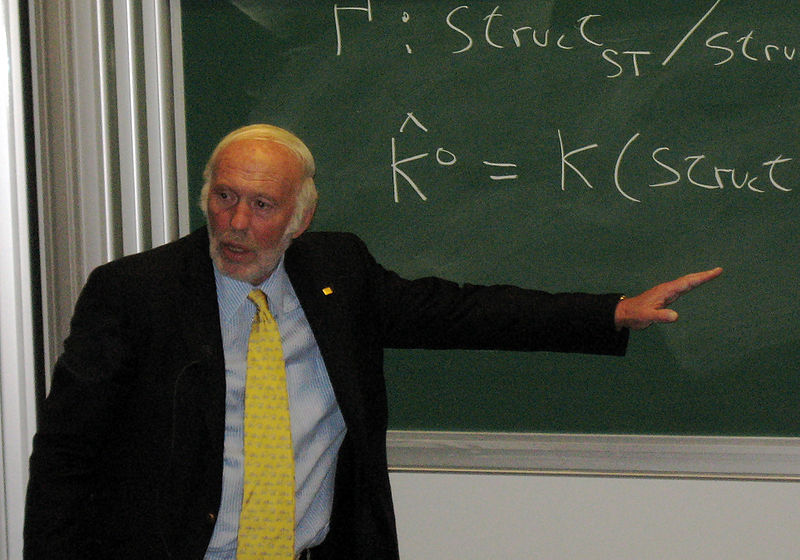

Jim Simons (1938-)

Simons est avant tout un mathématicien au parcours irréprochable : étudiant au MIT, docteur en mathématiques de l’université de Berkeley, enseignant à Harvard.

Chercheur renommé, on lui doit des avancées scientifiques majeures dans les domaines de la théorie des cordes, de la géométrie, de la topologie et de la théorie quantique des champs. À 26 ans, la NSA, l’agence de sécurité américaine, le sollicite pour tester la vulnérabilité de ses algorithmes de sécurisation des données.

Mais Simons est aussi l’un des gérants de hedge funds les plus performants du monde.

Medallion, le fonds phare de la société de gestion Renaissance Technologies, utilise des algorithmes de reconnaissance de formes pour prendre des décisions d’achat et de vente. Le fonds n’emploie aucun analyste financier : l’équipe est constituée de physiciens, de mathématiciens de cryptographes….

Le fonds affiche une invraisemblable performance annuelle brute de plus de 60% depuis sa création en 1988 (soit près de 35% après les généreux frais de gestion indexés sur la performance) et n’a jamais connu d’année négative. Un rendement totalement inconcevable si l’on croit à l’efficience des marchés.

Ce succès est l’une des plus grandes anomalies de la finance moderne. Finalement, pourrait-on prévoir les cours ?

On ne sait que peu de choses de ce fonds très secret. Depuis 2005, il n’accepte plus aucun souscripteur autre que Simons et ses collaborateurs, et est limité à 10 milliards de dollars. Ce qui permet d'évacuer l'hypothèse d'un Ponzi.

Vous pouvez trouver l’une des rares interviews de Jim Simons dans ce Ted talk :

Simons est aussi un philanthrope, on estime ses contributions totales à 2,7 milliards de dollars, principalement dans le domaine de la recherche scientifique.

Jim Cramer (1955-)

Jim Cramer est le présentateur télé de l’émission Mad Money sur CNBC. Clown des marchés, il gesticule, crie, s’arrache les cheveux lorsque la bourse baisse et est euphorique lors des hausses.

Entouré des bandeaux sur lesquels défilent inlassablement les cours boursiers, Jim est la caricature du commentateur des marchés, qui doit alimenter sans cesse son émission.

Mais n'oubliez pas : un média est là pour accrocher les téléspectateurs. Si Cramer se contentait de dire “Achetez un tracker et restez investi à long terme” son émission ne durerait qu’une séance. Un commentateur professionnel doit toujours avoir un avis sur tout.

“Confirmations are incredibly important” in making sure a stock’s move higher is legit, @JimCramer said pic.twitter.com/TFXaG0lhgk

— Mad Money On CNBC (@MadMoneyOnCNBC) February 12, 2022

Jim Cramer a pourtant une légitimité : c'est un ancien gérant de fonds, il connaît le métier. Mais aujourd’hui, son seul objectif est l’audimat.

Jim est un exemple emblématique. On le retrouve sous de nombreuses formes, à toutes les époques, dans tous les pays ! Les chroniqueurs et les moulins à paroles ne sont pas là pour vous aider. Vous n’avez pas besoin des Jim Cramer pour bien investir !

En conclusion...

Nous n’avons fait qu’effleurer les personnalités. Nous n’avons pas parlé de Soros et du Global Macro. Ni de Peter Lynch et de son fonds hyper diversifié. Ni des investisseurs activistes.

Il existe énormément d’approches sur les marchés. Analystes techniques, analystes fondamentaux, analystes quantitatifs, absence totale d'analyse... Chacun son style !

Chez Yomoni, la philosophie d’investissement est :

- humble : nous pensons qu’il est vain d’analyser les entreprises une à une,

- économe : nous pensons que réduire les frais est important,

- pragmatique : nous aimons les ETF parce que ce sont des produits efficaces.

Nous sommes dans la lignée de John Bogle... et utilisons parfois des ETF indiciels Vanguard dans vos portefeuilles !

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.