Rendement de l’assurance-vie : surveillez votre langage !

“Combien rapporte l’assurance-vie ?” La question vient naturellement lorsque l’on compare les placements. Après tout, on sait parfaitement combien rapporte le Livret A ou le PEL, alors qu’en est-il de l’assurance-vie ?

L’assurance-vie multisupports n’est qu’une enveloppe : un réceptacle avec des règles fiscales particulières. Ce qui fait son rendement (et son risque), c’est ce que vous choisissez de mettre dedans.

Et puisque chaque épargnant peut faire sa propre allocation, il existe autant de rendements que de personnes !

En outre, les performances n’étant pas constantes dans le temps, il est plus sain de parler au passé et de dire “Combien a rapporté l’assurance-vie ?” plutôt que “Combien rapporte l’assurance-vie ?”.

Malgré ces précautions, ne nous décourageons pas : creusons le sujet de la rémunération de l’assurance-vie. Qu'est-ce que rapporte une assurance-vie ?

Rendement de l’assurance-vie : une formule de calcul simple

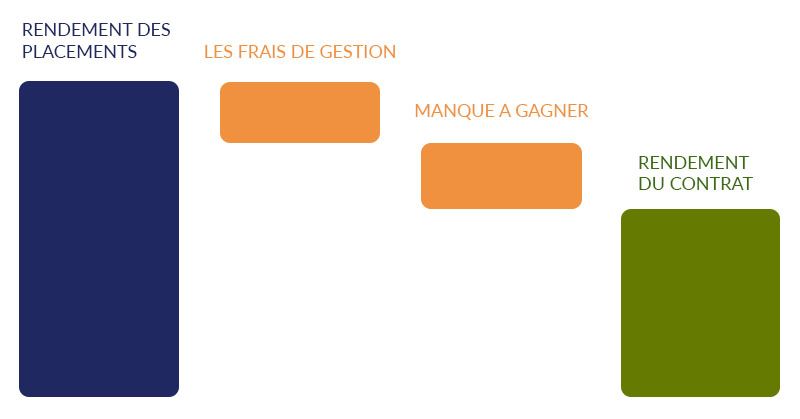

Nous pouvons définir le rendement d’un contrat d’assurance-vie multisupports ainsi :

Rendement du contrat =

Le rendement des placements contenus dans l’assurance-vie

moins

Les frais de gestion

moins

Le manque à gagner lié au comportement de l’investisseur

1. Quel rendement pour les placements en assurance-vie ?

Pour savoir combien peut rapporter une assurance-vie, il faut donc partir du rendement des placements.

Pour mémoire, en assurance-vie multisupports, on répartit l’argent entre deux grands compartiments : le fonds en euros et les unités de compte.

1.1 Le rendement du fonds en euros

Le fonds en euros est la composante stable d’un contrat d’assurance-vie. Chaque début d’année, il délivre une rémunération attribuée au titre de l’année précédente, un peu à la manière d’un livret d’épargne.

C’est un placement à capital garanti. Pour fournir cette garantie, l’assureur utilise des mécanismes comptables permettant de constituer des réserves et de lisser la performance.

Abusivement, lorsque la presse patrimoniale parle de “rendement de l’assurance-vie” ou de “performance des contrats”, elle parle souvent du rendement du fonds en euros, dont voici les rendements historiques :

Rendements moyens estimés du fonds en euros (source : ACPR - FFA)

2022 Sera connu début 2023

2021 Entre 1 et 1,10 %

2020 1,30 %

2019 1,50 %

2018 1,80 %

2017 1,80 %

2016 1,90 %

2015 2,30 %

2014 2,50 %

2013 2,80 %

2012 2,90 %

2011 3,00 %

2010 3,40 %

2009 3,60 %

2008 4,00 %

2007 4,10 %

2006 4,10 %

2005 4,20 %

2004 4,40 %

2003 4,50 %

2002 4,80 %

2001 5,30 %

2000 5,30 %

Le rendement peut sembler faible, mais n'oubliez pas que c'est un produit garanti en capital ! Ces taux sont souvent bien supérieurs à ceux du Livret A et d'autres produits financiers sans risque.

Chaque assureur propose son propre fonds en euros : certains ont versé des intérêts plus élevés, d’autres moins élevés.

Une constante toutefois : chez tous les assureurs, le fonds en euros vit des moments difficiles. Du fait des taux d’intérêt bas, il peine à valoriser efficacement un capital. Il continue cependant à jouer le rôle de coussin de sécurité, parfait pour amortir les variations d'un portefeuille.

1.2 Le rendement des unités de compte

Combien rapportent les unités de compte ?

Contrairement aux intérêts d’un livret ou d’un fonds en euros, le rendement des unités de compte n’est pas distribué périodiquement.

C’est le cumul de leurs variations quotidiennes, à la hausse comme à la baisse, qui produit leur rendement : il peut donc être positif ou négatif, et il varie dans le temps.

Quelle performance pour les unités de compte ?

Calculer une performance moyenne des unités de compte a peu de sens car l’univers des unités de compte est très disparate. On trouve des unités de comptes investies sur toutes les classes d’actifs (actions, immobilier, SCPI, obligations, métaux précieux…) et toutes les zones géographiques.

Pour se faire une idée du rendement moyen des placements en unités de compte sur assurance-vie, il est plus opportun d’aller à la source : observer les performances brutes des marchés financiers et retirer les frais de gestion des unités de compte.

Combien peuvent rapporter les marchés actions ?

Le MSCI World est l’indice représentatif des actions sur le plan mondial. Il intègre 1600 actions différentes cotées dans 23 pays. Il reflète en quelque sorte la valeur d’un portefeuille boursier constitué de (presque) toutes les actions du monde en proportion de leur taille. Il n’intègre pas les marchés dits “émergents” (mais c’est un autre débat).

Par le passé, alternant années de hausse et années de baisse, le MSCI World a réalisé les performances moyennes suivantes (source : MSCI, nous passons outre les décimales) :

- +13 % par an sur les 10 dernières années

- +5 % par an depuis 20 ans (la décennie 2000-2010 a difficile !)

Chiffres arrêtés à fin janvier 2022. Source : MSCI, retrouvez la dernière version des données sur le rapport mensuel.

Et à l’avenir ?

Le débat fait rage entre économistes pour savoir quelle peut être la tendance naturelle d’un marché d’actions à long terme (la fameuse “prime de risque”). La fourchette comprise entre 5 à 7 % (nette d’inflation) semble toutefois faire consensus.

Rappelons que les performances ne sont pas homogènes dans le temps, et qu’une performance à long terme moyenne de +5 % peut être très bien être constituée d’une alternance d’années en forte hausse et en forte baisse !

Et le talent du gérant ?

Un gérant habile ne pourrait-il pas réaliser une meilleure performance que les marchés grâce à une judicieuse sélection de valeurs et l’anticipation des tendances, permettant d’obtenir un ou deux points de rendement supplémentaires ? Dans les faits, rares sont ceux qui y parviennent… et ce ne sont pas les mêmes d’année en année !

Il est donc très honorable de viser une performance égale à celle du marché (surtout si cela permet de diminuer les frais grâce à des ETF !).

Obligations, immobilier, matières premières

Un bon portefeuille est diversifié de façon à lisser le risque: il comporte généralement au moins des actions et des obligations de différentes zones géographiques.

Depuis quelques années, les obligations sont dans une situation particulière : elles ont connu une excellente performance passée mais cette dernière n’est probablement pas reproductible dans un univers de taux d’intérêt devenus négatifs.

En outre, il est difficile d’estimer une prime de risque à long terme : la performance des obligations dépend beaucoup du point de départ de l’observation.

Par souci de simplification dans cet article déjà long, nous nous contenterons d’en rester là au sujet de la performance des supports de placements en assurance-vie.

Pour résumer le rendement d'un contrat d'assurance-vie dépend de la proportion choisir entre :

- d’un côté le fonds en euros, garanti en capital mais dont les performances s’effritent

- de l’autre les unités de compte, au potentiel théoriquement supérieur mais non garanties en capital.

Découvrez le projet qui vous ressemble

3. Les frais de gestion

L’équation est simple : moins vous avez de frais, plus vous conservez de performance. Les frais viennent réduire la performance brute que vous obtenez sur les marchés.

Mais contrairement aux performances des marchés, les frais sont contractuels et prévisibles.

Nous avons dédié un article complet à ce sujet, nous vous invitons à vous y reporter.

En assurance-vie, les frais se décomposent en :

- frais propres à l’enveloppe, prélevés par l’assureur

- frais liés aux instruments financiers sélectionnés, inclus dans la performance

- frais de gestion (dans le cas d’une gestion pilotée, comme chez Yomoni)

Pour être exhaustif, il faudrait aussi ajouter une multitude de frais potentiels (frais d’entrée, d’adhésion, de dossier, d’arbitrage…). Mais puisqu’ils sont inexistants chez Yomoni, ne nous laissons pas distraire et concentrons-nous sur l’essentiel.

Chez Yomoni, les frais sont dans la fourchette basse du marché.

4. Les biais comportementaux

Nous arrivons au dernier élément du rendement d’une assurance-vie : le comportement de l’épargnant !

Nous sommes désolés de vous l’apprendre, mais vous pouvez être votre pire ennemi. Pendant le krach de 2020, de nombreux investisseurs ont quitté le marché au plus mauvais moment... et ont raté la reontée qui a suivi.

En matière d’investissement, nos émotions nous jouent des tours. On craint d’investir lorsque les marchés sont déprimés. On se laisse emporter par l’euphorie après une forte hausse.

Les études de finance comportementale montrent que les investisseurs ne profitent pas de la totalité du rendement des marchés car ils cherchent à faire du market timing : ils aiment choisir le moment de leurs entrées et sorties plutôt que de se laisser porter… Mais laissent de l’argent sur la table car leurs choix sont inopportuns.

Ilia D. Dichev, chercheur à l’université du Emory University, Atlanta, a ainsi observé le comportements historique des flux des investisseurs sur les fonds de placement de 19 marchés différents. Par rapport à un comportement passif consistant à acheter et conserver leurs fonds indéfiniment, les mouvements des investisseurs leur ont causé un manque à gagner compris entre -1,5% et -5,3% par an (source : What are Stock Investors' Actual Historical Returns? Evidence from Dollar-Weighted Returns by Ilia D. Dichev).

Plus concrètement, cela signifie que si un gérant de fonds a réalisé une performance moyenne à long terme de +7% par an, un investisseur moyen n’a obtenu qu’une performance de +1,7% car il lui ajoutait et retirait sans cesse des capitaux, toujours au mauvais moment.

Warren Buffett aime répéter qu’il faut être “avide quand les autres sont craintifs, craintif quand les autres sont avides”. Cependant, il n’est ni nécessaire, ni même souhaitable, de chercher délibérément à prendre le contrepied des marchés.

Une fois votre contrat d’assurance-vie ouvert, mettez en place une épargne automatique par un versement programmé et confiez les clés à Yomoni. Grâce à l’investissement progressif, vous vous protégerez de vous-même de la façon la plus simple qui soit, et votre manque à gagner comportemental sera proche de 0.

Conclusion : combien rapporte l’assurance-vie ?

Il est temps de passer aux chiffres ! Combien rapporte l'assurance-vie...

En théorie...

Avec les hypothèses suivantes :

- Un rendement des placements à long terme de 7 %

- Des frais totaux de 1,6 % comme chez Yomoni

- Un manque à gagner comportemental de 0 % si vous suivez les bonnes pratiques

Le rendement annuel moyen théorique d’un contrat d’assurance-vie investi à 100 % sur les marchés financiers serait donc de :

7% - 1,6 % - 0% = 5,4 % par an !

… et en pratique

Pour ses clients, Yomoni gère 10 profils de gestion, allant du plus conservateur (100 % fonds en euros) au plus risqué (100 % actions).

Le rendement historique de chacun de ces profils, année par année, est disponible sur la page des performances de la gestion pilotée Yomoni.

Ces performances sont concrètement celles obtenues par les clients de Yomoni sur chacun des profils de gestion. Bien entendu, puisqu’il s’agit de performances passées, elles ne préjugent pas des performances futures.

Et voilà ! De la théorie à la pratique, vous connaissez les rendements de l’assurance-vie. Vous avez désormais toutes les cartes en main pour comparer les placements que l’on vous propose et faire des choix éclairés.

Les supports d'investissement présentent un risque de perte en capital. Les performances passées ne présagent pas des performances futures et ne sont pas constantes dans le temps.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.