Ce mardi 24 avril dernier, nous avons mis en place une séance d’échange par livechat, qui a permis aux utilisateurs de tous horizons de s’adresser à l’équipe Yomoni et de leur poser des questions en direct. Nous avons récapitulé ici cette session, afin d’avoir une trace écrite des informations et de la rendre accessible à tous. Si vous avez participé à cet échange et voulez garder une main dessus, ou si vous êtes curieux en quête de renseignements, cet article vous est adressé !

En une heure et demie, nous avons reçu plus d’une centaine de question sur nos analyses macro-économiques, nos performances, notre stratégie d’investissement, nos décisions de gestion, notre offre, ainsi que de nombreuses questions sur les bonnes pratiques de l’épargnant. Merci pour votre intérêt ! Néanmoins, nous n’avons pu répondre à toutes les questions en direct. C’est la raison pour laquelle nous avons répondu aux questions non traitées sur cette page.

L’équipe d’investissement Yomoni fut représentée par Mourtaza Asad-Syed, Directeur des investissements, et Alexis Naacke, Responsable de la gestion, qui ont répondu à vos questions.

Yomoni

Bonjour à tous et bienvenue sur ce livechat ! Mourtaza, notre directeur des investissements et Alexis Naacke, responsable de la gestion, sont là pour répondre à vos questions.

Jerome

Bonjour, les ETF ne posent-ils pas un risque d'accélération en cas de baisse des marchés ?

[Yomoni] Alexis - Investissement

Bonjour Jérôme, merci pour cette question qui nous est souvent posée. Non, les ETF ne posent pas un risque d'accélération de baisse des marchés. L'ETF est un fonds comme un autre, et ceux que nous utilisons sont sans effet de levier. Un rapport AMF a d'ailleurs été publié sur le sujet. Je vous invite à le lire.

Thibaut

Bonjour, si j'avais pris le profil 1 au 1er Janvier 2018 combien aurais-je gagné / perdu ? Car là j'ai pris le profil 8 et perdu environ 4%.

[Yomoni] Mourtaza - Investissement

Le profil 1 est investi 100% en fonds euros, donc il est garanti et sera revalorisé à fin janvier 2019. Pour information, la performance était de 2% , donc 0.5% sur 3 mois. Sur le profil 8, la performance depuis le 1er janvier est de -1.4%. En revanche, pour ceux investis au courant du mois, la baisse est plus marquée.

Meven

J'aimerais savoir si vous pratiquez le trafic haute fréquence ?

[Yomoni] Alexis - Investissement

Bonjour Meven, nous ne pratiquons pas de trading haute fréquence. Nous rééquilibrons le portefeuille une fois par mois en moyenne.

Voici une série de questions sur notre analyse des marchés en ce début d'année et notre stratégie de gestion associée :

Morgan

Que pensez vous de ce début d'année 2018 et comment adaptez-vous votre stratégie au vu des performances plutôt négatives pour le moment?

Nicolas

Bonjour, je m'interroge sur le choix d'augmenter l'exposition aux US en début d'année et pareil sur la partie nouvelles techno tout récemment, alors que le cycle US tend à décliner et à mettre une pause côté tech ?

Bbraux

Quelles sont vos vues sur l'évolution du marché actions sachant que les assureurs adaptent leur stratégie d’investissement à la remontée des taux (sous-pondérant les actifs risqués) ?

Thibault C.

Peut-on espérer une baisse de la volatilité dans les prochaines semaines ?

Pierre-Etienne

Quelles sont vos anticipations pour cette fin de 2ème trimestre ?

Fred

Bonjour j'ai eu la malchance de souscrire une assurance vie chez vous en début d’année juste avant la correction des cours. Début février. Cela remonte tout doucement.. je suis toujours en négatif .. je suis inquiet.

[Yomoni] Mourtaza - Investissement

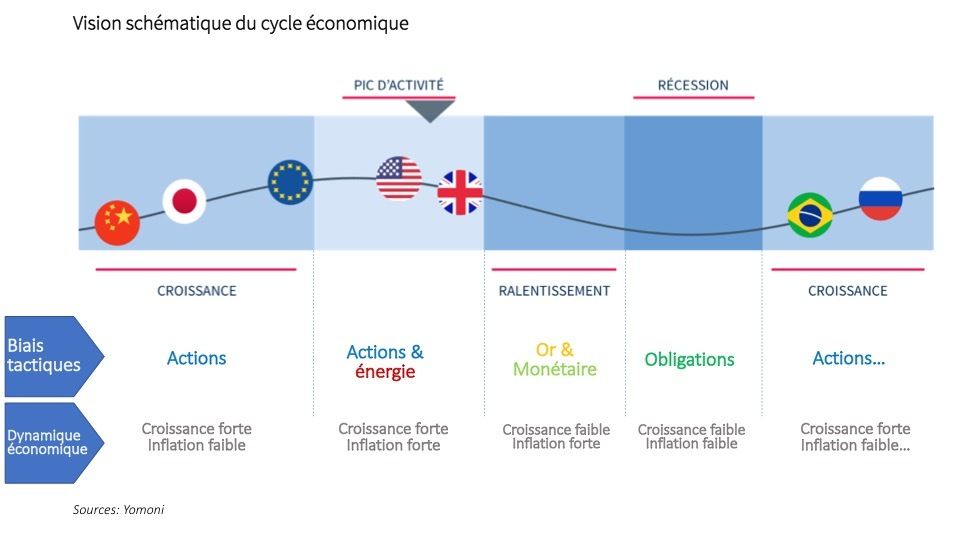

Notre position tactique se cale sur notre scénario macro, nous sommes dans une situation de « pic d’activité ». D’après nous, la croissance est forte mais n’accélère plus :

Dans ces conditions, les politiques monétaires se durcissent et pèsent les marchés obligataire et augmente la volatilité sur les bourses. Nous avons baissé nos allocations en actions pour respecter nos budgets de risque.

En revanche, dans ces phases du cycles, ce sont les matières premières qui en profitent , car la demande est forte et l'offre est contrainte. Les prix montent. Nous sommes en particulier exposé sur l'énergie pour ces raisons-là. Le pétrole est en hausse de 30-40% depuis un an.

Nous ne sommes pas baissiers sur les marchés actions, pour autant. L'exposition dans les portefeuilles reste proche de la neutralité.

Sur l'exposition TECH, il s'agit d'une exposition structurelle. Le secteur présente des caractéristiques inédites. Les marges semblent structurellement hautes pour des raisons monopolistiques, et non plus cycliques. Nous avons par ailleurs écrit un article à ce sujet.

Gamme76

Bonjour, avez-vous bien anticipé les taux US 10 ans (ou trop tôt) ? Je constate que ma ligne "Bons du trésor Etats-Unis" est la plus négative actuellement. Que se passe-t-il si un distributeur d'ETF (ex : Amundi, iShare...) fait faillite, par rapport aux possesseurs de ces ETF ?

[Yomoni] Alexis - Investissement

Bonjour Gamme76, Mourtaza vous a donné notre vue sur la hausse des taux aux Etats-Unis. Concernant le risque de faillite de nos fournisseurs d'ETF : nous prenons soin à diversifier nos fournisseurs d'ETF et à ne travailler qu'avec des acteurs solides et reconnus (Lyxor, Amundi, iShares, Vanguard etc...). Si toutefois, un de ces émetteurs venait à faire faillite, cela ne signifie pas que les titres que vous détenez via cet ETF perdraient leur valeur puisqu'ils sont hébergés chez un dépositaire indépendant du fournisseur.

Voici une série de questions sur l'évolution de la performance ces derniers mois :

Benoit

Comment expliquez-vous la différence de performance entre les profils Yomoni et leur indice de référence sur le 1er trimestre? Merci

Jonathan

J’ai souscrit il y a presque 2 ans avec une forte progression au départ et plus calme par la suite (+12% sur 2 ans).

Sarah

Bonjour, pour l'instant mon contrat d'assurance vie avec 60% de fonds euros performe moins bien que mon livret jeune, que me diriez-vous pour me rassurer ?

Pierre

Bonjour à tous, j'ai vu dans le dernier rapport de gestion que vous aviez opté pour des ETF couverts contre le risque de change. Etait-ce le cas sur les derniers trimestres ? Si pas, pourquoi se couvrir maintenant ?

Karim

Bonjour pensez vous que les fortes variations subies depuis janvier vont continuer voire s'accélérer ?

[Yomoni] Mourtaza - Investissement

Les performances depuis un an sont en effet assez modestes, nous en sommes conscients. La baisse depuis fin janvier a effacé plusieurs mois d’appréciation sur les portefeuilles. Nos profils affichent des performances de 1 à 3% sur un an, ce qui reste positif. Il y a 2 explications à cette tendance molle.

1/ En 2017, l’euro s’est fortement apprécié à partir de mars, pénalisant d’autant les investisseurs européens sur leurs placements en devises étrangères. L’impact de la hausse de l’euro de 1,09 à 1,23 a ainsi érodé de 13% la performance d’une allocation en actions mondiales (Indice MSCI pour l’exemple).

2/ La tendance haussière des marchés boursiers s’est interrompue depuis fin janvier 2018, et l’ensemble des gains de la fin d’année a été annulé. L’indice de la ZoneEuro, qui n’est pas affecté par les effets de change, est stable, avec comme seule performance les dividendes reçus d’environ 3%.

Dans ces conditions, les portefeuilles fortement exposés en actions ne peuvent guère échapper à de faibles performances, d’autant que les obligations sont collées au sol dans un contexte de normalisation (à la hausse) des taux, et quand les taux montent, les oblig baissent. Seuls l'énergie, et des secteurs (technologique, institutions financières) sur lesquels nos portefeuilles sont exposés depuis octobre, s’apprécient fortement (+30 à 40% sur an).

Voici une série de questions sur la sélection des ETF :

E. Petit - Epargnant 3.0

Bonjour Yomoni, le monde des ETF évolue vite, par exemple Lyxor a sorti la gamme Core, qui est vaiment pas chère. Revoyez-vous souvent la liste des fonds passifs et ETF éligibles ?

Fberrod

Bonjour. Pourquoi faites vous un arbitrage mensuel alors que les ETF favorisent une gestion passive?

Christophe

Avec le retour de la volatilité, l'investissement en ETF est-il aussi performant et judicieux ? Ou plutôt : comment vous adapte(re)z-vous pour faire en sorte que la performance soit similaire à celle d'un marché haussier ?

[Yomoni] Alexis - Investissement

Bonjour, nous avons en effet un processus rigoureux et continu des meilleurs ETF (et fonds indiciels) disponibles sur le marché. Nous partons d'un univers de près de 3000 instruments pour en sélectionner 150 environ dans notre univers. Nous avons un système de notation interne qui nous permet de détecter les meilleurs produits en prenant notamment en compte des critères de qualité de réplication (tracking error, tracking difference), de liquidité (spread bid-ask, volumes quotidiens échangés), méthode de réplication (synthétique/physique) et coûts de fonctionnement. À cela, s'ajoute également une sélection plus qualitative que quantitative de nos fournisseurs : il est en effet très important que nous soyons très proches de nos fournisseurs afin d'être avertis continuellement des nouveautés et être certain d'avoir un support irréprochable.

Remi

Quels sont les ETF ciblés en ce moment par vos équipes ?

Bonjour

Les ETF portent-ils selon vous un risque de contrepartie encore mal mesuré mais qui peut surgir en cas de krach ?

Geoffrey

Pourquoi avez vous arrêté les ETF Smart Beta ?

Fberrod

Bonjour. Pourquoi ne pas acheter un ETF monde au lieu de l'allocation proposée en P10 ? Cordialement

[Yomoni] Alexis - Investissement

Fberrod, nous sommes en effet totalement passifs dans le choix des valeurs (pas de de stock picking), c'est pourquoi nous utilisons des ETF. En revanche, nous adaptons notre allocation un contexte de marché et économique, c'est pourquoi nous avons besoin de procéder à des arbitrages réguliers.

remi

quels sont les ETF ciblés en ce moment par vos équipes ?

Manuel

Bonjour, j'aimerais savoir comment procéder pour avoir un portefeuille en gestion libre (ou je peux choisir les supports et effectuer des arbitrages), encapsulé dans une assurance-vie. En outre, comment sont répartis les versements mensuels sur le contrat d'assurance vie? (par ex, sur quels supports sera un versement de 100€/mois, sachant que certains ETFs ont un prix d'entrée assez élevé ?)

[Yomoni] Alexis - Investissement

Geoffrey, nous avons arrêté les ETF smart beta car ils sont coûteux et que nous préférons construire nos stratégies quantitatives.

Bonjour Manuel, il existe de nombreuses assurance-vie en ligne pour construire votre allocation ETF en gestion libre.

Voici une série de questions sur la thématique ISR :

Louis

Y a t'il des nouvelles d'un possible mandat "investissement responsable" ?

Suzanne

Bonjour, je souhaiterais vivement que Yomoni propose des placements responsables, écologiquement ou socialement

Brice

Quand pensez-vous ajouter dans vos propositions d’investissements des produits économie sociale et solidaire ?

[Yomoni] Mourtaza - Investissement

Sur l’ISR, nous avons beaucoup de questions, et nous en sommes ravis.

Il y a déjà plus d’an que nous avons préparé et suivi des allocations idoines. Elles performent très bien en ligne avec nos profils (voire mieux!). Néanmoins, elles sont encore dans les cartons car pour l’instant, nous sommes encore contraints par la taille de notre activité et nous avons privilégié de n’avoir qu’une seule offre facile à comprendre.

Vu la récurrence de cette demande, il semble que le marché soit désormais mûr pour atteindre une taille critique, il est probable que nous lancions prochainement la déclinaison ISR de nos portefeuilles (scoop ?!), avant la fin d’année. Nous garderons le principe de la gestion indicielle en utilisant les méthodologies existantes (MSCI, etc).

La bonne nouvelle, c'est que les frais sur les ETF ISR/ESG sont fortement en baisse ces derniers mois, et nous sommes très proches des 30bp.

Gunalons

Mon investissement de 90K€ en assurance vie profil 7 a quelque peu souffert au vu des marchés mouvementés. Est-ce que vous avez la possibilité au bout de la première année de me conseiller à ma demande un nouveau profil pour l’année 2019 selon les indications de marché ?

[Yomoni] Alexis - Investissement

Cher Gunalons, nous vous rappelons que le choix de votre profil ne doit absolument pas être pris en fonction des marchés mais en fonction de votre profil d'épargnant. Le choix du profil ne doit pas être considéré comme un acte de gestion, le rôle du gérant est justement d'adapter votre profil au contexte de marché. Votre demande risquerait d'être redondante ou contradictoire avec les actes de gestion du gérant. Je vous invite à lire cet interview

Stef

Bonjour, vous avez une grosse ligne dans un fonds qui suit les oil futures. Avez vous considéré le risque de contango?

[Yomoni] Mourtaza - Investissement

Cher Stef, le pétrole est une matière première sur lequel l'ETF s'expose via les marchés de future. Actuellement, la courbe du Brent est en "backwardation", et non pas en "contango". L'acheteur du future est donc bénéficiaire du temps qui passe et du "roll" (i.e. changement de contrat à l'expiration mensuelle du premier pour le suivant). En bref, oui, nous regardons la situation de "contango/backwardation" lors de nos rééquilibrages tactiques (hors P10), et actuellement il est favorable à une surexposition.

Farine Garcia

Bonjour, quelles sont les différences dans l'allocation des fonds du profil 10 de l'Assurance-Vie, du PEA et du compte-titre autres que la fiscalité ?

Il y a t-il une politique de sécurisation des plus value sur le PEA vis-à-vis de la durée de détention ?

[Yomoni] Alexis - Investissement

Bonjour Farine Garcia, l'allocation d'un profil 10 est très proche entre un PEA et une assurance-vie. Cependant, certains produits de l'assurance-vie ne sont pas éligibles au PEA, il y a donc quelques différences (l'immobilier par exemple, est mondial dans l'assurance-vie et Europe dans les PEA).

Nous travaillons sur la mise en place de la sécurisation des plus-values dans nos contrats en assurance vie.

Voici plusieurs questions sur le choix du profil de gestion :

Gunalons

la difficulté étant l’anticipation du marché, avez vous un rôle dans un changement de profil, c’est à dire du conseil ou le changement de profil reste à l’entière responsabilité du client sans conseils de votre part ?

Farine Garcia

Est-il pertinent d'avoir un compte-titre pour diversifier son épargne si l'individu n'a pas rempli le plafonds du PEA ?

Olivier

Je sais que c'est une affaire de long terme mais je suis globalement déçu de la performance de mon contrat Yomoni VIe (P7) depuis son ouverture... Peut-on passer à un profil inférieur ?

Gunalons

Sur un investissement long terme une assurance vie de 8 ans, le profil doit être modifié selon conjoncture ou revue si nécessaire,est-ce votre rôle d’aider ou pas ?

Mehdi

Est il possible de faire une alerte pour informer les profils les plus risqués que le marché est bas et que nous pouvons en profiter pour remettre du cash ( profiter des opportunités ) pour les profils avec détention long terme

[Yomoni] Alexis - Investissement

Ce sujet revient en effet souvent : nous vous rappelons que le choix de votre profil ne doit absolument pas être pris en fonction des marchés mais en fonction de votre profil d'épargnant. Le choix du profil ne doit pas être considéré comme un acte de gestion, le rôle du gérant est justement d'adapter votre profil au contexte de marché. Votre demande risquerait d'être redondante ou contradictoire avec les actes de gestion du gérant. Je vous invite à lire cet interview.

Une étude montre d'ailleurs que sur le long terme, 50% de la sous-performance des investissements sur le S&P500 est générée par les investisseurs eux-mêmes qui achètent sur les pics et vendent dans les creux. Il est donc important de bien calibrer son profil, avec l'aide de nos conseillers qui sont à votre entière disposition, au départ de votre investissement et de ne pas le changer à moins qu'un évènement personnel ne vienne modifier votre situation d'épargnant : gain ou dépense important imprévu.

Vincent

Les actions Marchés Emergents représentent 22% de mon PEA Yomoni contre 8% Nasdaq Etats Unis et 8% SP500 Etats Unis. Ne faudrait-il pas éclater désormais les Actions Marchés Emergents en sous catégories ?

Pierre

Egalement, j'ai vu que vous surpondériez les actions émergents ? Ne sont-ce pas des valeurs qui vont être impactées plus fortement aux facteurs de risque actuels (guerre commerciale, remontée des taux US, etc)?

AD

Bonjour, comment les marchés anticipent-ils le retour possible de la guerre commerciale entre les US et la Chine ? Quelle est votre position ?

[Yomoni] Mourtaza - Investissement

Nous pensons que les craintes de guerre commerciales sont largement surfaites.

De manière générale, nous ne gérons pas en fonction de l’événementiel politiques. Les fondamentaux économiques priment toujours.

Les politiques commerciales ont des effets qui portent de 5 à 10 ans. Par ailleurs, la Chine et les Etats-Unis ont toutes les raisons de se mettre d’accord, leurs intérêts sont communs (le premier finance le second pour qu’il s’approvisionne chez le premier), c’est l’Allemagne qui devrait en faire les frais. C’est de loin le premier exportateur du Monde et ne semble pas sensible aux critiques des américains de faire une politique mercantile prédatrice.

En résumé, notre position par rapport aux marchés émergents (EM) ne paraît pas être exposée à ce facteur de risque (moins que l’Europe). Aujourd’hui, les facteurs dominants sur les EM sont le secteur TECH chinois et les matières premières (Brésil et Russie).

Nous étudions actuellement la possibilité d'éclater les régions émergentes en trois. À suivre.

Mehdi

Est ce que vous pensez prendre des obligations HY pour des profils 10 ?

Voici plusieurs questions sur le choix du profil de gestion :

Gunalons

la difficulté étant l’anticipation du marché, avez vous un rôle dans un changement de profil, c’est à dire du conseil ou le changement de profil reste à l’entière responsabilité du client sans conseils de votre part ?

Farine Garcia

Est-il pertinent d'avoir un compte-titre pour diversifier son épargne si l'individu n'a pas rempli le plafonds du PEA ?

Olivier

Je sais que c'est une affaire de long terme mais je suis globalement déçu de la performance de mon contrat Yomoni VIe (P7) depuis son ouverture... Peut-on passer à un profil inférieur ?

Gunalons

Sur un investissement long terme une assurance vie de 8 ans, le profil doit être modifié selon conjoncture ou revue si nécessaire, est-ce votre rôle d’aider ou pas ?

Mehdi

Est il possible de faire une alerte pour informer les profils les plus risqués que le marché est bas et que nous pouvons en profiter pour remettre du cash ( profiter des opportunités ) pour les profils avec détention long terme

[Yomoni] Alexis - Investissement

Ce sujet revient en effet souvent : nous vous rappelons que le choix de votre profil ne doit absolument pas être pris en fonction des marchés mais en fonction de votre profil d'épargnant. Le choix du profil ne doit pas être considéré comme un acte de gestion, le rôle du gérant est justement d'adapter votre profil au contexte de marché. Votre demande risquerait d'être redondante ou contradictoire avec les actes de gestion du gérant. Je vous invite à lire cet interview.

Une étude montre d'ailleurs que sur le long terme, 50% de la sous-performance des investissements sur le S&P500 est générée par les investisseurs eux-mêmes qui achètent sur les pics et vendent dans les creux. Il est donc important de bien calibrer son profil, avec l'aide de nos conseillers qui sont à votre entière disposition, au départ de votre investissement et de ne pas le changer à moins qu'un évènement personnel ne vienne modifier votre situation d'épargnant : gain ou dépense important imprévu.

Mehdi

Est ce que vous pensez prendre des obligations HY pour des profils 10 ?

Vincent

Les actions Marchés Emergents représentent 22% de mon PEA Yomoni contre 8% Nasdaq Etats Unis et 8% SP500 Etats Unis. Ne faudrait-il pas éclater désormais les Actions Marchés Emergents en sous catégories ?

Pierre

Egalement, j'ai vu que vous surpondériez les actions émergents ? Ne sont-ce pas des valeurs qui vont être impactées plus fortement aux facteurs de risque actuels (guerre commerciale, remontée des taux US, etc)?

AD

Bonjour, comment les marchés anticipent-ils le retour possible de la guerre commerciale entre les US et la Chine ? Quelle est votre position ?

[Yomoni] Mourtaza - Investissement

Nous pensons que les craintes de guerre commerciales sont largement surfaites.

De manière générale, nous ne gérons pas en fonction de l’événementiel politiques. Les fondamentaux économiques priment toujours.

Les politiques commerciales ont des effets qui portent de 5 à 10 ans. Par ailleurs, la Chine et les Etats-Unis ont toutes les raisons de se mettre d’accord, leurs intérêts sont communs (le premier finance le second pour qu’il s’approvisionne chez le premier), c’est l’Allemagne qui devrait en faire les frais. C’est de loin le premier exportateur du Monde et ne semble pas sensible aux critiques des américains de faire une politique mercantile prédatrice.

En résumé, notre position par rapport aux marchés émergents (EM) ne paraît pas être exposée à ce facteur de risque (moins que l’Europe). Aujourd’hui, les facteurs dominants sur les EM sont le secteur TECH chinois et les matières premières (Brésil et Russie).

Nous étudions actuellement la possibilité d'éclater les régions émergentes en trois. À suivre.

@Océdar Nos frais sur les CTO (Comptes-Titres Ordinaires) et PEA correspondent aux frais de tenue de compte et de passage d’ordres qui sont très importants pour les comptes en-dessous de 100K€ (bien au-delà des 0.6% de l'AV).

Nous sommes dans une démarche d'amortir les coûts sur des volumes plus importants, mais l'essentiel de nos mandats sont en AV. Le CTO revient à la mode depuis la nouvelle fiscalité (i.e. Flat Tax), nous espérons bientôt pouvoir proposer des nouveautés...

Pas d'assurance-vie jointes au programme, @BEN désolé. Seulement, des AV pour les enfants, qui prend les deux noms et faire souscrire les deux parents.

@Etienne les performances de nos profils sont mis à jour chaque semaine sur notre site, tous frais déduits (hors fiscalité).

Quant à l'appli téléphonique !!! @ataf @Jonathan

Pas encore programmé dans nos évolutions des six prochains mois, désolé. Le site est "responsive" (s'adapte au format mobile dans le navigateur), et nous semblait suffisant pour les fonctionnalités actuelles. Mais force est de constater que vous êtes nombreux à le demander. Nous y réfléchirons en fonction de l'utilisation constatée de nos petits modules d'aide à l'épargne en préparation pour très bientôt et en beta test pour certains d'entre vous.

Pierre-Etienne

En conséquence faut-il réaliser de nouveaux versements ? Ou bien vaut-il mieux continuer à entrer progressivement sur le marché par de petits versements ?

Dans le contexte de pic d’activité évoqué plus haut, faut-il continuer à investir ?

[Yomoni] Alexis - Investissement

Bonjour Pierre-Etienne, nous conseillons toujours à nos clients de lisser leurs versements, cela permet de réduire la volatilité (et donc le risque) de votre investissement. Prenons l'exemple d'un investisseur qui aurait investi 10 000$ sur le S&P 500 en 2007 au plus haut des marchés : il lui faudra 5 ans et demi environ pour récupérer sa mise initiale. Alors que celui qui aurait mis la même somme en la lissant trimestriellement met 1 an et demi à récupérer sa mise.

Matthieu

Bonjour, je n'ai pas vu de réponse à la question posée par un autre internaute depuis 28 minutes : “@Bonjour : Les ETF ne portent-ils selon vous ou un risque de contrepartie encore mal mesuré mais qui peut surgir en cas de krach ?”

[Yomoni] Alexis - Investissement

Bonjour Mathieu, concernant le risque de faillite de nos fournisseurs d'ETF : nous prenons soin à diversifier nos fournisseurs d'ETF et à ne travailler qu'avec des acteurs solides et reconnus (Lyxor, Amundi, iShares, Vanguard etc...). Si toutefois, un de ces émetteurs venait à faire faillite, cela ne signifie pas que les titres que vous détenez via cet ETF perdraient leur valeur puisqu'ils sont hébergés chez un dépositaire indépendant du fournisseur.

Je tiens à rappeler qu'il n'y a pas de risque spécifique aux ETF, le risque porte uniquement sur la classe d'actifs dans laquelle le fonds est investi (tel n'importe quel fonds classique)

Je vous invite à lire ce rapport AMF dont les conclusions le confirment.

Voici des questions portant sur la situation macroéconomique :

Pierre-Etienne

Comment voyez-vous les choses évoluer sur les marchés financiers ?

Jean-Jacques

Bonjour, comment expliquez vous les secousses sur les marchés depuis février ?

Alexis

Bonjour, que pensez-vous des lanceurs d'alerte concernant une nouvelle crise imminente ? Cela fait-il repenser votre stratégie d'investissement à court/moyen terme ?

dodo

Voyez-vous le marché progresser d'ici la fin de l'année ?

Romain

Bonjour, jugez-vous probable un krach boursier mondial en 2018/2019, étant donné que nous sommes dans une situation de pic d'activité ?

[Yomoni] Mourtaza - Investissement

Pour répondre aux questions sur notre vision à venir et sur les risques (crises, etc.), rappelons d'abord que nous ne faisons pas de prédictions qui donnent lieu à des paris, mais que nous positionnons les portefeuilles en prévisions de risques.

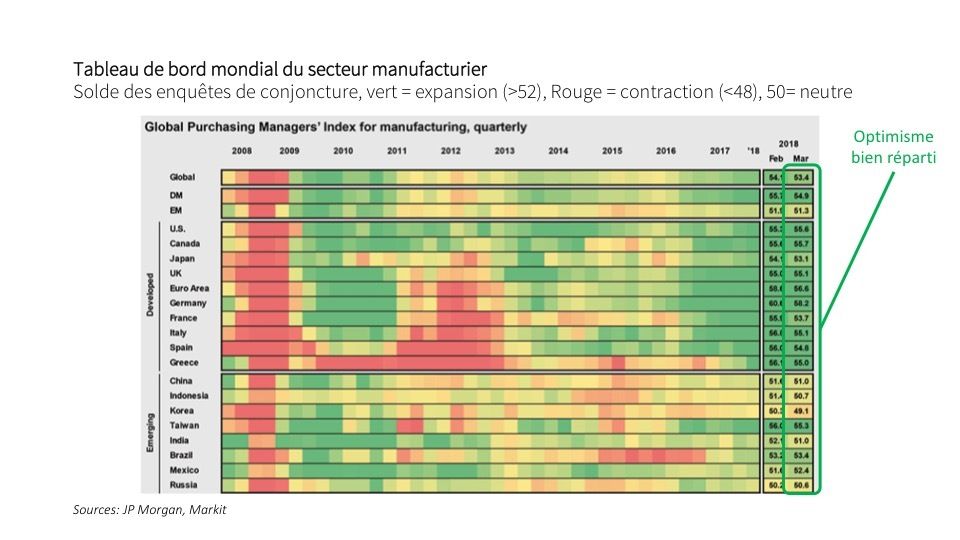

Sur le scénario macro déjà évoqué au début du chat, voici un état des lieux exhaustif qui résume qu’une récession n’est pas probable dans les quelques mois à venir.

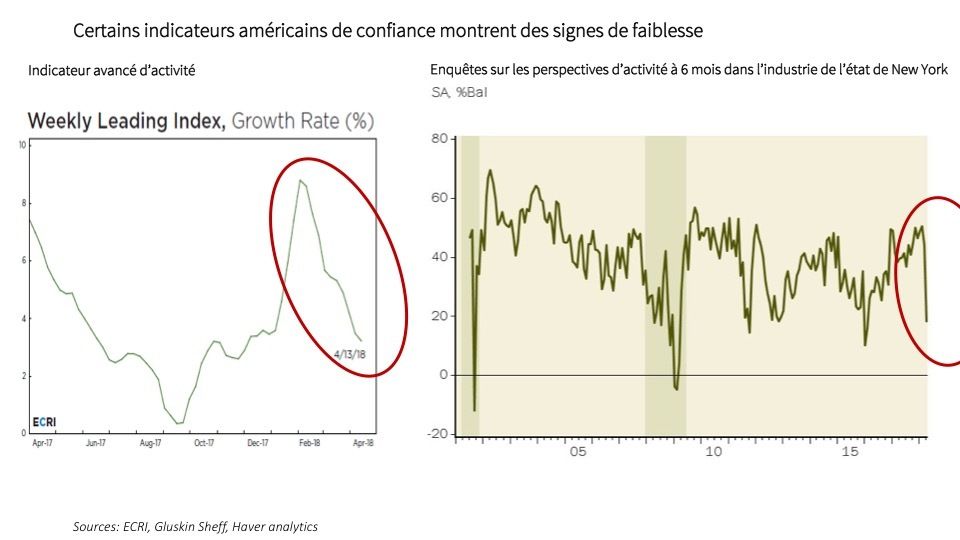

Les indicateurs de confiance dans les secteurs industriels sont bien orientés (en vert). Néanmoins, nous surveillons les risques outre-atlantiques, où l’activité donne parfois des signes inquiétants.

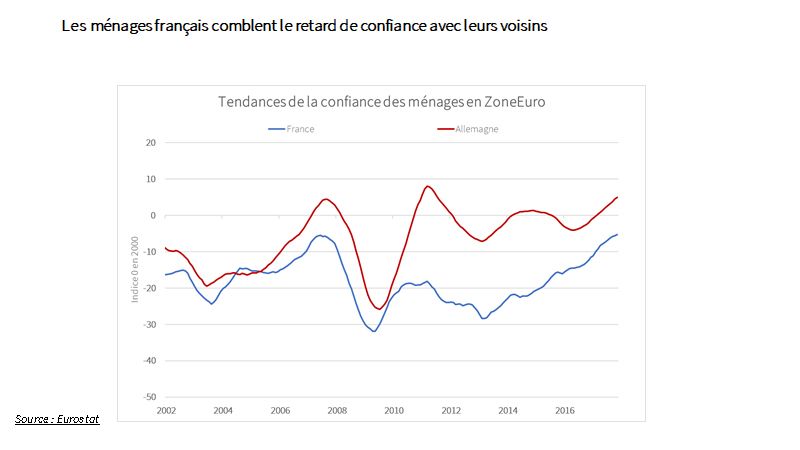

Les indicateurs américains récents montrent plus de fébrilité. Nous y sommes attentifs. Du côté de la zone Euro, c'est l'inverse. La France est vraiment de retour.

...et il reste pas mal de potentiel pour rattraper nos voisins allemands qui ont pris 4 ans d'avance, en étant moins touché par la rigueur budgétaire post 2012.

@Romain: sur le krach... il y en aura forcément un, un jour…

...mais il est clair que plus le marché s'apprécie, plus il est cher/survalorisé et plus le krach peut être violent. 2019 pourrait être une année dangereuse. C'est certain. Cependant, on aurait pu dire de même pour 2017 (en 2015 ou 2016).

Mannone alexandre

Pourriez vous m'indiquer quelle somme je pourrais investir pour pouvoir avoir un revenu mensuel d'environ 1000 € ? Bien à vous

[Yomoni] Alexis - Investissement

Bonjour Alexandre, l'étude nécessite plus d'informations comme par exemple la période durant laquelle vous souhaitez avoir cette rente. Nous pouvons faire une étude plus approfondie sur demande.

joe

Y a t-il des profils d'assurance vie, comme ils sont gérés par votre expertise, qui sont par ex spécialisés dans les titres cotés, ou par ex dans les investissements locaux, types PME/PMI/ETI ?

[Yomoni] Alexis - Investissement

Bonjour Joe. Nous n'avons pas encore de gestion thématique mais c'est quelque chose que nous étudions activement.

Max

Vous investissez dans des trackers à la baisse dans certains cas de réallocations ?

[Yomoni] Alexis - Investissement

Non @max, nous n'utilisons pas d'ETF short (ou à effets de leviers) : ils sont coûteux et trop risqués. Nous préférons utiliser la diversification pour amortir les phases de baisses de marchés.

Henri

Bonjour, quel est le plus profitable entre le PEA et l'assurance vie profil 10 sur l'année précédente ?

[Yomoni] Mourtaza - Investissement

@Henri Sur l'année 2017, le PEA a été plus profitable avec une performance de 11,7% contre une performance de 10,4% pour le profil 10 en assurance vie. Toutefois, nous tenons à rappeler que les performances passées ne préjugent pas des performances futures. Vous pouvez retrouver plus d'informations concernant nos performances ici.

Pierre

Concernant le calcul de la performance individualisée de nos profils, pouvez-vous expliquer la différence en la fonction Excel TRI.Paiement et la méthode de Dietz Modifiée que vous utilisez? En effet me concernant, j’ai d’un côté 1,84% (formule Excel) vs 4% avec votre méthode.

[Yomoni] Alexis - Investissement

Bonjour @Pierre, tous les détails se trouvent dans notre FAQ en suivant ce lien

Pascal

Bonjour, mon PEE/PERCO (épargne salariale) est investi en gestion libre chez Natixis (je n'ai pas le choix du gérant). J'ai vu que vous proposiez maintenant l'épargne salariale. Comment faire pour en profiter ? Pouvez-vous faire du conseil sur les quelques fonds proposés ?

[Yomoni] Alexis - Investissement

Bonjour @Pascal, l'épargne salariale chez Yomoni sera disponible dans les semaines qui viennent. Pour en profiter, votre entreprise doit souscrire à un plan épargne Yomoni. Suite à cela, vous aurez accès à la gestion Yomoni et la sélection de fonds que nous proposerons. Nous ne pouvons toutefois pas faire de conseil sur un plan déjà existant comme le vôtre (externe à Yomoni).

Julien

Bonjour ma question à été effacée et non répondue : je demandais juste pourquoi vous n'arriviez à profiter des hausses qui arrivent automatiquement quand un marché est en baisse (vous évoquiez vous-même plus haut que "quand les taux montent, les oblig baissent") ? J’ai l'impression que des gestionnaires de vraies grandes fortunes ne sont pas en baisse et savent profiter de toutes les opportunités. Pourquoi est-ce différent avec Yomoni ?

[Yomoni] Mourtaza - Investissement

Bonsoir @Julien, profiter à 100% des hausses et ne pas subir les baisses est une promesse qui n'engagent que ceux qui y croient. Cela n'existe pas.

Notre promesse est de vous exposer aux marchés, profiter des hausses, et de diversifier au maximum pour amortir les baisses, et de gérer au quotidien pour que votre profil reste dans des bandes de fluctuations cohérentes avec votre mandat.

Sur les "gestionnaires de fortune", je vous invite à consulter ce site qui rassemble les performances réelles des gestions privées.

Nous les suivons et vous les retrouvez sur votre rapport de gestion trimestriel (avant dernière page). Nos performances sont en général supérieures de 2% chaque année.

P10: 3% net chez Yomoni vs. 1% sur un an glissant.

Nicolas

Est-ce vous prévoyez une fonctionnalité qui investirait progressivement sur le profil ciblé en étalant les versements ? Ca éviterait de la contrainte de faire un versement libre tous les mois sur 6 mois / 1 an

[Yomoni] Alexis - Investissement

@nicolas ce n'est pas encore disponible en assurance-vie malheureusement, mais cela peut être mis en place en compte-titres ou PEA à partir d'un certain montant, n'hésitez pas à en parler à nos conseillers financiers.

Pierre

Vous mentionnez dans les avantages de la gestion de Yomoni vs un investisseur autonome le fait que vous ayez moins de frais sur les ETFs et Fonds indiciels en tant que Société de Gestion. De quelle ordre est l’économie en frais, qui vient donc compenser une part des 0,7% de frais de mandat ?

[Yomoni] Alexis - Investissement

@pierre les frais prélevés par nos ETF sont de 0,30% max de votre portefeuille. A comparer avec les 2,5% env prélevés par des OPCVM classiques

Pierre

Il me semble qu’un des intérêts du PEA vs l’Assurance Vie est des frais moindres de gestion, ce qu’on retrouve en effet si on compare une bonne AV (0,6% de frais de gestion sur les UC) à un broker (0 droits de garde). Pourquoi y a-t-il la même structure de frais chez Yomoni entre un PEA et une Assurance Vie?

[Yomoni] Alexis - Investissement

les 0,6% de frais prélevés dans le PEA Yomoni comprennent les droits de garde et les frais d'exécution (illimités), en AV ils correspondent aux frais de l'assureur.

Les frais de gestion (0,7%) sont identiques en PEA et AV.

Pierre

Justement concernant la partie risques, en cette année de volatilité assez forte, pouvez-vous re-préciser quelles sont les différents indicateurs de risques que vous suivez et expliquer concrètement ce que cela veut dire pour l’épargnant? Notamment pour la cVAR 95%, est-ce que par exemple les dernières grosses crises (2015, subprimes, bulle internet) sont dans les 95% ou justement dans les 5% d’exception? Avez-vous backtesté vos portefeuilles sur ces scénarios extrêmes et quelles sont les pertes max qui en ressortent alors ?

Ashley

Bonjour, prévoyez-vous en cas d’extrême chute des marchés un arbitrage de secours qui pourrait consister en une réallocation sur fonds en Euros ? Merci

Iss

En cas de récession, est-ce que les profils 100% actions peuvent s'appuyer sur des obligations ou est-ce une stratégie principalement bâtie sur la diversification et la conviction que les cycles de marchés ne sont pas les mêmes dans toutes les régions en même temps?

[Yomoni] Mourtaza - Investissement

@Pierre, @ISS, @Ashley. Sur nos allocations et notre gestion en cas de crise, voici notre philosophie:

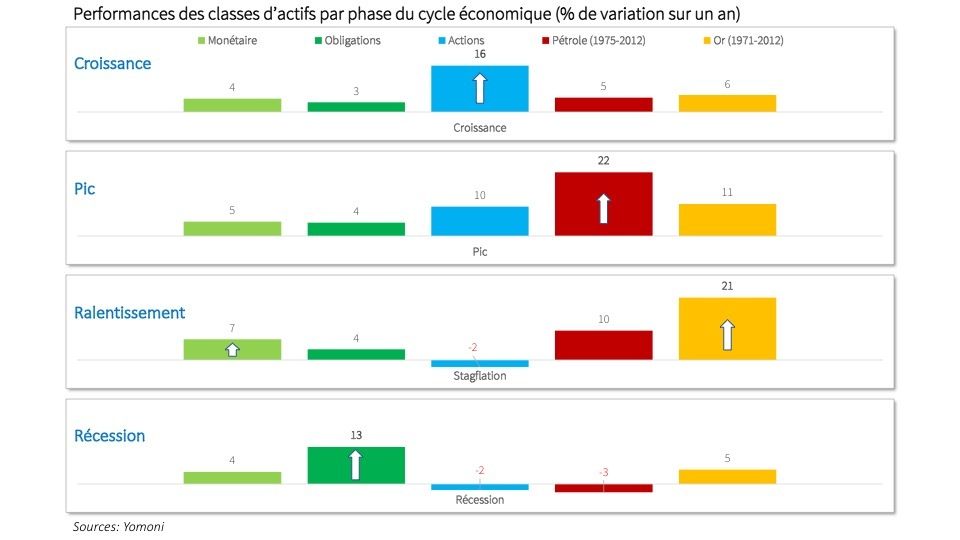

Nous pensons qu'à l'exception des crises systémiques, la diversification permet d'amortir des phases du cycles. C'est ce que nous avons constaté historiquement et résumé ici:

Les obligations d'États sont en effet un outil très puissant de diversification en cas de récession, qui nous pousserait à réduire les actions.

En revanche, nous gardons le levier "manuel" pour réduire les expositions en cas de crise systémique. Les fondamentaux du cycle économique sont parfois inopérants lorsque les marchés sont en phase de liquidation forcée (e.g. Oct 2008).

Parfois, seul "cash is king". C'est aussi pour cela que nous préférons les ETF hedgés (couverts en devises) -autres questions que nous avons reçues-, les mouvements de devises sont difficilement prévisibles en cas de fortes turbulences. Inutile de faire porter de tels risques à votre portefeuille si on peut les éviter.

A noter @Ashley que la réallocation ne se fera pas sur le Fonds en euros, mais sur des actifs monétaires.

Pierre

@Alexis, je pensais plus à une différence de frais pour souscrire les mêmes ETF que vous. J'avais l'impression que vous aviez de meilleures conditions en tant qu' "institutionnel" que moi en tant que particulier qui les souscrirait dans un CTO, PEA ou AV grand public. Est-ce le cas ?

[Yomoni] Alexis - Investissement

@Pierre sur les ETF, les parts sont identiques pour les particuliers et les institutionnels. En revanche, les volumes que nous traitons et notre statut d'institutionnel nous permettent d'avoir une exécution bien meilleure que si vous traitiez en direct. Sur les fonds indiciels, nous avons en effet accès à des parts réservées aux institutionnels avec des coûts beaucoup plus compétitifs.

Idriss

Bonjour, pensez-vous qu'il est judicieux d'attendre une stabilisation de la volatilité avant de réinvestir sur un profil 8 ?

[Yomoni] Alexis - Investissement

Pour rappel, le contexte de marché ne doit pas influencer votre choix de profil.

Par ailleurs, dans un contexte de marchés plus volatils, nous recommandons de lisser vos investissements (cf article ci-dessus)

OG

L'or a-t-il réellement le potentiel que ses ses afficionados annoncent ?

Iss

Quel est l'indicateur du risque pour les profils Yomoni? La volatilité? VaR ou autre ? et existe-t-il une perte maximale que vous définissez par profil ?

E. Petit - Epargnant 3.0

Est-ce qu'il y a de l'or dans certaines de vos allocations bien que nous ne soyons pas en récession ?

[Yomoni] Mourtaza - Investissement

Sur l’or, nous sommes convaincu que c’est un actif aux propriétés très diversifiantes. Ce n’est pas en récession qu’il fait des miracles, mais en périodes d’inflation forte et de décélération (i.e. stagflation). Mais si le sujet vous passionne -comme nous- je vous invite à lire ceci.

Comme je reconnais notre ami @E. Petit d'Epargnant 3.0 , auteur prolixe sur le sujet des ETF et de l'épargne, je vous invite à commander cet ouvrage sur l'or.

Nous en sommes à la 105e minute de chat, il est grand temps de vous laisser retrouver une activité normale, et pour nous d'arrêter de faire des fautes d'orthographes en live...

Nous clôturons ce premier live chat avec notre équipe d’investissements. Merci à tous pour votre participation.

En une heure et demie, nous avons reçu plus d’une centaine de question sur nos analyses macro-économiques, nos performances, notre stratégie d’investissement, nos décisions de gestion, notre offre, ainsi que de nombreuses questions sur les bonnes pratiques de l’épargnant.

À bientôt,

— L’équipe Yomoni

Vous avez assisté au Livechat et souhaitez donner votre avis ? N'hésitez pas à le faire ici !